盘前市场动向

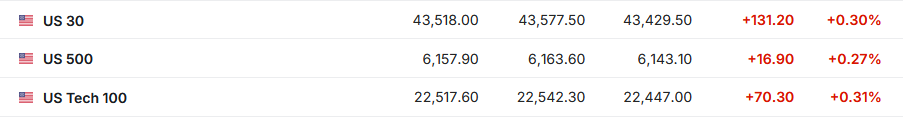

1. 6月27日(周五)美股盘前,美股三大股指期货齐涨。截至发稿,道指期货涨0.30%,标普500指数期货涨0.27%,纳指期货涨0.31%。

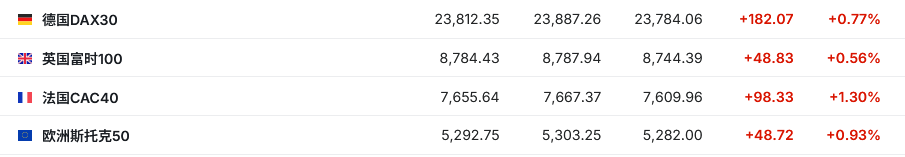

2. 截至发稿,德国DAX指数涨0.77%,英国富时100指数涨0.56%,法国CAC40指数涨1.30%,欧洲斯托克50指数涨0.93%。

3. 截至发稿,WTI原油涨0.34%,报65.46美元/桶。布伦特原油涨0.21%,报66.83美元/桶。

市场消息

美联储最青睐通胀指标公布在即!5月核心PCE环比涨幅料保持温和。美联储青睐的通胀指标——核心PCE物价指数——将于北京时间周五20:30公布。尽管美国5月核心PCE物价指数和整体PCE物价指数的环比增幅预计将保持与4月相同的水平,但这两项指标的同比增幅预计都将有所扩大。经济学家普遍预期,剔除波动较大的能源和食品价格的5月核心PCE物价指数将环比上涨0.1%,与前值相同;5月整体PCE物价指数的环比涨幅预计也将持平与0.1%。不过,5月核心PCE物价指数预计将同比上涨2.6%,高于4月的2.5%:5月整体PCE物价指数预计将同比上涨2.3%,高于4月的2.1%。

市场预期落空?美联储官员密集发声淡化7月降息。近期,多项美国经济数据强化了政策宽松预期,交易员对美联储降息的押注持续加码。目前,利率互换市场已完全定价今年还将有两次降息,周四更将第三次降息概率纳入预期。然而,本周多位美联储官员仍明确表示,他们需要更多时间来确认关税驱动的物价上涨不会持续推高通胀。旧金山联储主席戴利承认,她观察到越来越多证据显示,关税可能不会导致大规模或持续性的通胀飙升。但这仅让她对“秋季降息”持开放态度。戴利表示,尽管劳动力市场正在放缓,但尚未出现显著恶化的预警信号,她重申了自己的观点,即当前货币政策处于“良好位置”。波士顿联储主席柯林斯周四在接受采访时表示:“7月会议前我们仅能获得一个月的新数据,我希望看到更多信息。”她预计今年晚些时候会重启降息。“可能是一次降息,也可能更多,但最终需由数据决定,目前看不到紧迫性。”里士满联储主席巴尔金提到,他预计关税将对物价构成上行压力。鉴于诸多不确定性,央行应在调整利率前等待更清晰的信号。芝加哥联储主席古尔斯比表示,如果通胀明确趋向2%目标且经济前景的不确定性消退,央行可能重启降息,“我乐观地认为,我们已获得积极数据,或许关税的影响将局限在可控范围,但我们仍需确认”。此前,鲍威尔在国会小组作证时指出,如果不是关税对未来物价的不确定性,基于通胀下行趋势,美联储可能已启动降息。但当前无需急于调整政策。

市场担忧政治干预加剧,白宫否认加快更换美联储主席计划。在市场日益担忧特朗普可能采取非常规手段削弱美联储主席影响力之际,白宫周四出面驳斥了正在加速任命新任联储主席的传闻。“一切关于更换美联储主席的决定都尚未迫在眉睫,但总统当然有权随时改变主意,”一位白宫官员向媒体表示。该官员还称,特朗普“有很多优秀人选可以考虑”。现任美联储主席鲍威尔的任期将于明年5月结束。若总统提前宣布继任人选,市场可能将此视为试图设立一位“影子美联储主席”的行为。所谓“影子主席”,指的是虽然尚未正式上任,但却在幕后对货币政策施加影响的候任者。此举可能削弱美联储作为独立机构的公信力。

摩根大通模型亮绿灯!美股下半年走高的概率接近100%。摩根大通策略师帕尼吉尔佐格鲁(Nikolaos

Panigirtzoglou)近日在给客户的报告中称,他的团队更新了一个股票预测模型,该模型目前预计今年下半年股市将走高。该模型使用六个信号——经济动能、价格动能、成交量、价值、仓位和资金流——来预测未来六个月标普500指数的走势。最新的读数相当有信心地认为股市将上涨。该策略师指出:“目前96%的概率远高于75%的临界值,这意味着基于模型输入,未来六个月标普500指数出现下跌的概率很低。”

卢特尼克曝10国贸易协议签署在即!白宫称7月关税大限“可改”。美国商务部长卢特尼克(Howard

Lutnick)周五表示,白宫即将与十个主要贸易伙伴达成一系列协议。卢特尼克在接受采访时还表示,特朗普准备在未来两周内敲定一系列贸易协议,以配合他7月9日恢复高关税的最后期限。特朗普还表示,如果无法及时达成协议,他将最终向有关国家发出“信函”,直接规定贸易条款。卢特尼克补充说,各国将在7月9日被归入“适当的类别”。不过,特朗普也可能延长截止期限,以便有更多谈判时间。白宫周四表示,特朗普可能延长对全球多数国家商品恢复征收高额关税的最后期限。白宫新闻秘书莱维特向记者表示,特朗普设定的7月8日和9日恢复关税期限“并不重要”,“可能会延长,但这需要总统做出决定”。

个股消息

耐克(NKE.US)Q4财报实现111亿美元营收,高管释放乐观信号。耐克最新披露的第四财季财务数据显示,当季耐克实现营收111亿美元,同比下滑12%,但仍较市场预测的107.2亿美元高出3.8%;调整后每股收益0.14美元的降幅达86%,却以2美分的优势跑赢预期。尽管北美、大中华区及欧洲中东非洲市场销售额均出现双位数下滑,但实际降幅均控制在预期区间内。耐克公司表示,其全年销售额的下滑趋势开始缓解,这表明首席执行官埃利奥特·希尔的战略举措正在取得成效。该公司预测,第一季度收入降幅将小于分析师的预期。此外,该公司高管在业绩会上表示,美国总统特朗普对主要贸易伙伴征收的全面关税可能会使耐克的成本增加约10亿美元。截至发稿,耐克周五美股盘前大涨超9%。

欧洲销量五连跌,马斯克挥刀解雇特斯拉(TSLA.US)北美及欧洲业务负责人。据媒体援引消息人士透露的信息报道称,特斯拉

首席执行官埃隆·马斯克因对公司业绩和日益下滑的市场知名度不满,已解雇该公司北美和欧洲业务的总负责人奥米德·阿夫沙尔(Omead

Afshar),这也是这家深陷销量动荡的全球电动汽车领导者本月第二次传出高管人事变动,凸显出马斯克正在大刀阔斧改革高层架构以提振特斯拉全球销量,尤其是欧洲市场的销量。根据该公司最新销售数据,特斯拉品牌在欧洲的整体电动汽车销量已连续五个月大幅下滑,今年5月较2024年5月大幅减少约28%,作为对比的是,整个欧洲对电动汽车的需求有所增加。

关税重压下丰田(TM.US)销量三连破顶!5月全球销约95.6万辆创新高。尽管全球汽车制造商正面临美国总统特朗普对进口汽车加征关税所引发的巨额亏损压力,但丰田汽车凭借美国、日本及中国市场对混合动力车型的强劲需求,5月销量连续第三个月创下历史纪录。丰田周五公布的数据显示,包括子公司大发汽车(Daihatsu

Motor Co.)和日野汽车(Hino Motors

Ltd.)在内,其5月全球销量达955,532辆,同比增长8%;全球产量为906,984辆。丰田及其豪华品牌雷克萨斯(Lexus)在日本市场销量增幅超4%,中国市场增长7%,北美市场则攀升11%。值得一提的是,日本主要汽车制造商高度依赖美国市场,若与白宫的谈判未能降低关税水平,它们将面临数十亿美元的损失。截至发稿,丰田汽车周五美股盘前涨超2%。

英国反垄断机构将对波音(BA.US)与Spirit(SPR.US)交易展开调查。英国竞争监管机构周四表示,正在评估波音拟议收购Spirit

AeroSystems的交易是否可能损害英国或其他地区的市场竞争。英国竞争与市场管理局(CMA)尚未启动正式调查,但正寻求在7月15日前收集利益相关方意见,以帮助确定后续行动方案。波音早在2005年就将Spirit位于威奇托和俄克拉荷马州的核心制造基地剥离。近二十年后,这家航空巨头拟通过47亿美元全股票交易重新整合Spirit,旨在强化生产管控并解决质量问题。与此同时,空客集团已于今年四月完成协议,收购Spirit

AeroSystems旗下与其飞机项目相关的特定制造设施。

CoreWeave(CRWV.US)再度谋求收购Core

Scientific(CORZ.US),扩展云端算力版图。据报道,继去年尝试收购失败后,人工智能领域新贵CoreWeave再度发起对AI服务器供应商Core

Scientific的收购尝试。这两家公司在业务路径上有着相似的轨迹:最初均为加密货币挖矿数据中心。2018年加密市场崩盘后,CoreWeave迅速转型为AI数据中心,并实现爆炸性增长,营收从2022年的1600万美元跃升至2024年的19亿美元,成为AI算力租赁领域的明星企业。如今,Core

Scientific也开始转型进军AI赛道。由于AI云服务供不应求,CoreWeave早在一年前就曾寻求通过Core

Scientific迅速扩大产能。到了2025年,CoreWeave依旧坚持同一逻辑:继续抢占AI服务器云端租赁市场。截至发稿,Core

Scientific周五美股盘前涨超5%。

重要经济数据和事件预告

北京时间20:30 美国5月PCE物价指数

北京时间20:30 美国5月个人支出月率

北京时间21:15 2026年FOMC票委、克利夫兰联储主席哈玛克和美联储理事丽莎·库克出席“美联储倾听”的活动

北京时间22:00 美国6月密歇根大学消费者信心指数终值