周四(8月14日)美股盘前,美国劳工统计局公布的数据显示,7月生产者价格指数(PPI)反弹幅度超预期,创2022年4月以来的最大月度涨幅。

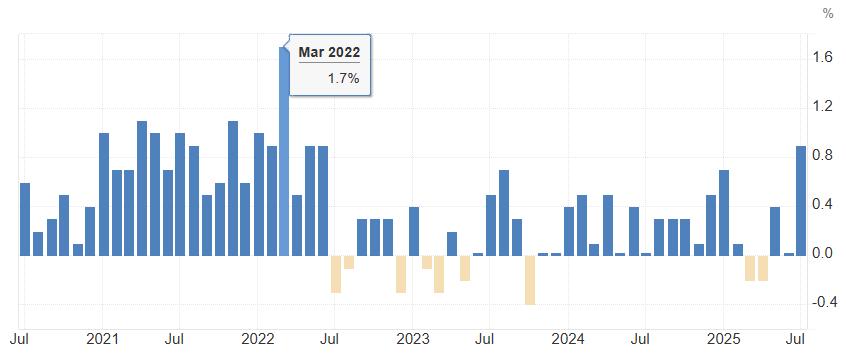

具体数据显示,美国7月PPI环比上升0.9%,比市场预期的0.2%高了0.7个百分点,6月时该数据与前一月持平,上一次PPI月率达到0.9%还是在2022年的5月和6月;

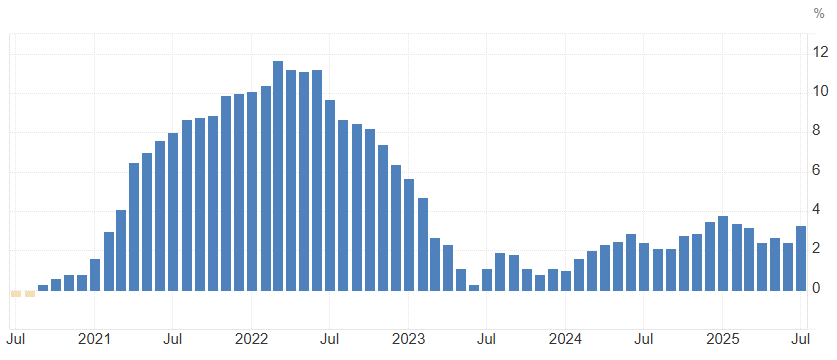

PPI同比涨幅也从调整后的2.4%跃升至3.3%,为今年3月以来的最高水平,市场原先预期只会上升至2.5%。

扣除食品和能源价格后的核心PPI环比上涨0.9%,同比上涨3.7%,分别高于市场预期的0.2%和2.9%,前一月为0%和2.6%;

再扣除贸易价格后的PPI环比上涨0.6%,为2022年3月以来的最大涨幅。

分析指出,服务业通胀是推动PPI上涨的主要因素,7月环比上涨了1.1%,也创下2022年3月以来的最大涨幅。其中,贸易类别的价格指数上涨2%,部分源于特朗普关税的推进。

数据公布后,美股盘前转跌,美国短期国债收益率上升。截至发稿,美股三大指数早盘走低。

虽然PPI的关注度低于同为劳工统计局公布的消费者价格指数(CPI),但它能更早提供供应链价格的重要信息。

两者数据最终会进入美国商务部的个人消费支出(PCE)价格指数——这是美联储的主要通胀预测指标,本月晚些时候将会更新。

CalBay Investments首席市场策略师Clark Geranen评论道,“PPI强于预期,而CPI相对温和,这表明企业目前大多在消化关税成本,而不是将其转嫁给消费者。”

但Geranen补充称,“企业可能很快会改变策略,将这些成本转嫁给消费者。”

Northlight Asset Management首席投资官Chris Zaccarelli写道,“PPI的大幅跃升显示,通胀正在贯穿整个经济,即使消费者尚未直接感受到。”

Zaccarelli指出,PPI这次的意外上行无疑打击了“9月必降息”的乐观情绪。

前一天,财联社报道提到,高盛首席美国经济学家大卫·梅里克(David Mericle)仍坚持该行的预测——关税将开始重点冲击美国消费者的钱包。

高盛日前发布研究报告认为,美国消费者将承担美国关税政策成本中越来越大的份额:到今年10月,消费者将承担关税成本的67%;到12月,PCE价格指数同比增速将达到3.2%。

对此,特朗普发文表示,高盛经济学家“应该换人”,不然CEO就该改行做DJ。梅里克反驳道,该行对其研究结论充满信心,“我们坚定支持这份研究的结果。”

(财联社)

文章转载自 东方财富