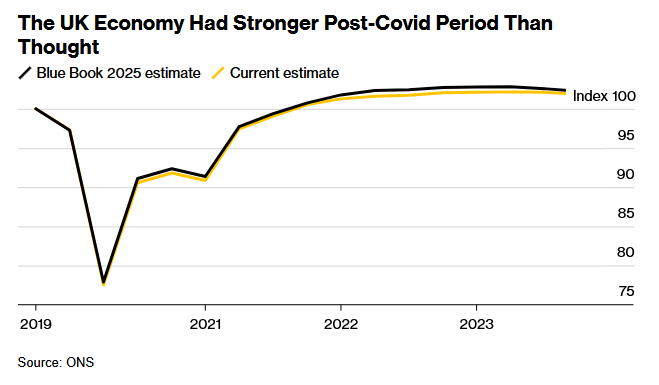

智通财经APP获悉,根据改进后的官方统计数据,英国经济在大流行后的复苏比此前认为的更为强劲。英国国家统计局周一发布的一份报告显示,新的数据结合了方法学和数据来源的更新。该数据显示,到2023年第四季度,英国国内生产总值(GDP)比2019年底高出2.2%,而不是此前估算的仅高出1.9%。与此同时,英国经济在大流行第一年的冲击也比最初估算的轻,经济收缩了10%,而不是10.3%。

这些数据修正表明,英国家庭生活水平的恢复速度也更快。英国国家统计局称,2023年底的人均实际GDP比大流行前低1%,而不是此前估算的低1.4%。

疲软的家庭消费和净贸易估算拖累了2023年的英国经济。2023年实际GDP增速被下调至0.3%,此前为0.4%。与此同时,2022年的GDP增速则被上修至5.1%,此前为4.8%。2024年的GDP增速目前预计为1.1%。

这些修正覆盖了1997年至2023年间的数据,并将于9月底在《蓝皮书》中公布并作为核心数据采用。2023年的估算首次使用了供给和使用表框架,而2021年和2022年的估算则通过更新数据和来源得到了改进。

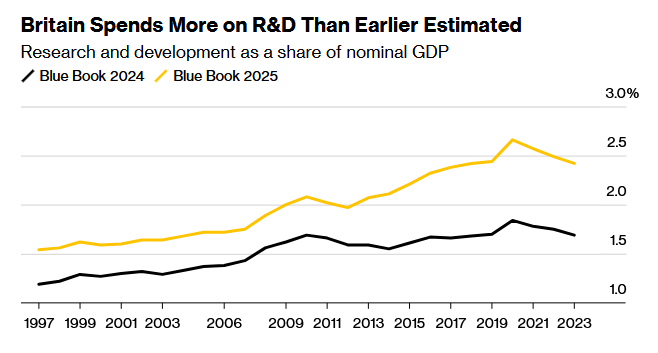

改进后的调查数据、以及英国国家统计局对大型跨国制药公司活动测算方式的更新,显示研发在经济中的占比比此前认为的更大,这对GDP水平产生了积极影响。此前,在2018年至2022年间,英国的研发支出被认为相对其他发达经济体偏低。然而,英国国家统计局表示,目前认为英国在这一时期的平均研发支出高于法国和荷兰,但仍低于德国、美国和日本等国家。

此外,对贸易数据的单独修订显示,2023年按现价计算的货物和服务总逆差(包括非货币黄金)扩大至321亿英镑,比最新季度国民账户估算的数值多出30亿英镑。