美国总统特朗普在通胀报告公布后,再次向美联储主席鲍威尔施压,要求其采取降息行动。

当地时间周二(5月13日),特朗普在社交平台Truth Social上写道,“已经没有通货膨胀了!汽油、能源、杂货以及几乎所有其他商品的价格都在下降!!!”

“美联储必须降低利率,就像欧洲和中国已经做过的那样。”特朗普补充称,“‘拖延先生’鲍威尔到底怎么回事?这对即将腾飞的美国是不是不太公平?”

特朗普最后写道,“让降息发生吧,那将是一件美妙的事!”

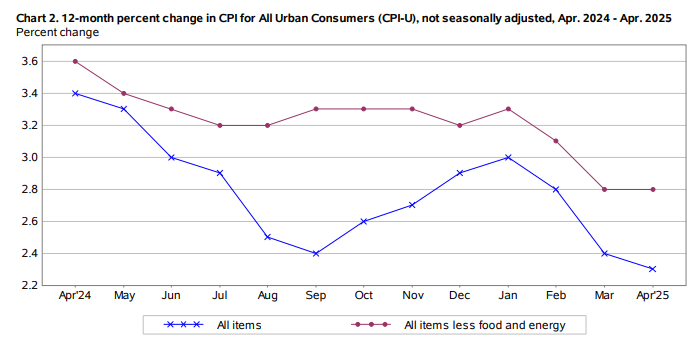

日内早些时候,美国劳工统计局公布了月度消费者物价指数(CPI)报告。数据显示,美国4月份CPI环比上升0.2%,同比上升2.3%,分别低于市场预期的0.3%和2.4%。

剔除波动较大的食品和能源价格后的核心CPI环比上涨0.2%,同比上涨2.8%,与预期一致。其中2.3%的CPI以及2.8%的核心CPI同比涨幅,都是2021年初以来的最低值。

数据发布之际,正值特朗普淡化其关税政策可能引发价格上涨和商品短缺的风险。目前,特朗普几乎已对所有国家征收10%的基准关税,并对关键行业实施或威胁实施额外关税。

这些措施扰乱了市场,也引发了美国消费者成本上升和经济放缓的担忧。有分析认为,4月通胀报告还没有出现坏消息,是因为当月进入美国的许多进口商品是在关税生效前运抵的。

除此以外,一些企业选择自行承担成本,以避免需求在消费者本就对经济感到不安的情况下出现下滑。机票、酒店、娱乐等项目的疲软表现也反映需求有走软的迹象,限制了CPI的涨幅。

不过,报告中也有一个确定的好消息:食品杂货价格出现2020年以来最大环比降幅,鸡蛋价格更是月度大跌13%,创下四十年来最大跌幅,培根、鸡肉和大米的价格也有所下降。

今年以来,美联储一直维持利率不变,导致特朗普持续向鲍威尔施压要求降息。几乎每一次利率决议、非农数据、CPI报告后,特朗普都会发帖或者在记者会中喊话美联储降息。

但鲍威尔及其同僚都表示,特朗普大规模的关税战增加了美国通胀和失业的风险,“央行不会急于行动”。在上周利率决议后的发布会上,鲍威尔使用“等待”一词的不同表述多达22次。

(财联社)

文章转载自 东方财富