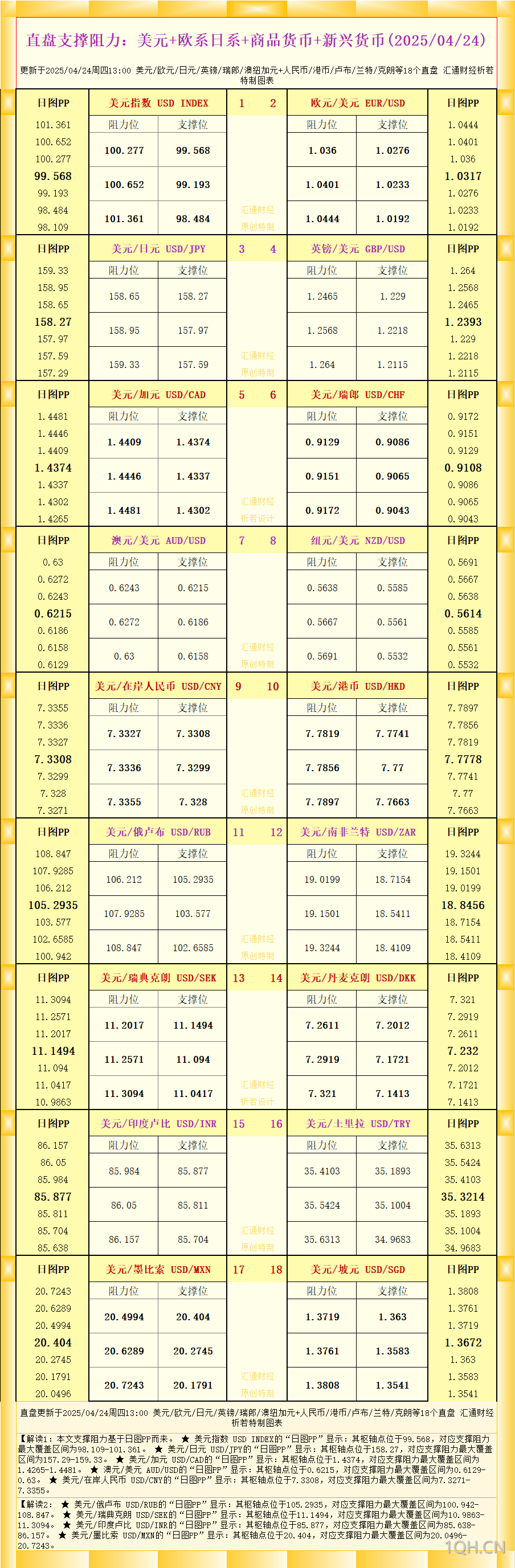

如图数据显示,解读1:本文支撑阻力基于日图PP而来。

★ 美元指数 USD INDEX的“日图PP”显示:其枢轴点位于99.568,对应支撑阻力最大覆盖区间为98.109-101.361。

★ 美元/日元 USD/JPY的“日图PP”显示:其枢轴点位于158.27,对应支撑阻力最大覆盖区间为157.29-159.33。

★ 美元/加元 USD/CAD的“日图PP”显示:其枢轴点位于1.4374,对应支撑阻力最大覆盖区间为1.4265-1.4481。

★ 澳元/美元 AUD/USD的“日图PP”显示:其枢轴点位于0.6215,对应支撑阻力最大覆盖区间为0.6129-0.63。

★ 美元/在岸人民币 USD/CNY的“日图PP”显示:其枢轴点位于7.3308,对应支撑阻力最大覆盖区间为7.3271-7.3355。

解读2:

★ 美元/俄卢布 USD/RUB的“日图PP”显示:其枢轴点位于105.2935,对应支撑阻力最大覆盖区间为100.942-108.847。

★ 美元/瑞典克朗 USD/SEK的“日图PP”显示:其枢轴点位于11.1494,对应支撑阻力最大覆盖区间为10.9863-11.3094。

★ 美元/印度卢比 USD/INR的“日图PP”显示:其枢轴点位于85.877,对应支撑阻力最大覆盖区间为85.638-86.157。

★ 美元/墨比索 USD/MXN的“日图PP”显示:其枢轴点位于20.404,对应支撑阻力最大覆盖区间为20.0496-20.7243。

以上数据来源于互联网,仅供参考。

转载自 一期货