8月21日上午,沪指小幅上涨,创业板指探底回升,沪深两市成交额放量。可燃冰板块表现突出,新锦动力、神开股份、潜能恒信等个股大涨。海南大学海洋清洁能源创新团队在甲烷直接催化转化领域取得颠覆性突破,以接近100%的选择性将甲烷转化为甲醇,为南海天然气水合物资源高效利用提供核心技术。该成果具有极高商业应用潜力和经济价值,有望使海南成为全球深海能源开发与利用的技术策源地和产业集聚地。可燃冰是一种天然气水合物,分解后甲烷含量高,我国海域已发现多种形态可燃冰。

每经编辑|毕陆名

8月21日上午,市场早盘震荡分化,沪指小幅上涨,创业板指探底回升。沪深两市半日成交额1.57万亿元,较上个交易日放量591亿元。从板块来看,可燃冰板块指数报1433.57点,涨幅达2.50%。

盘面上,可燃冰板块涨幅居前,新锦动力涨近9%,神开股份涨超7%,潜能恒信涨4.83%。

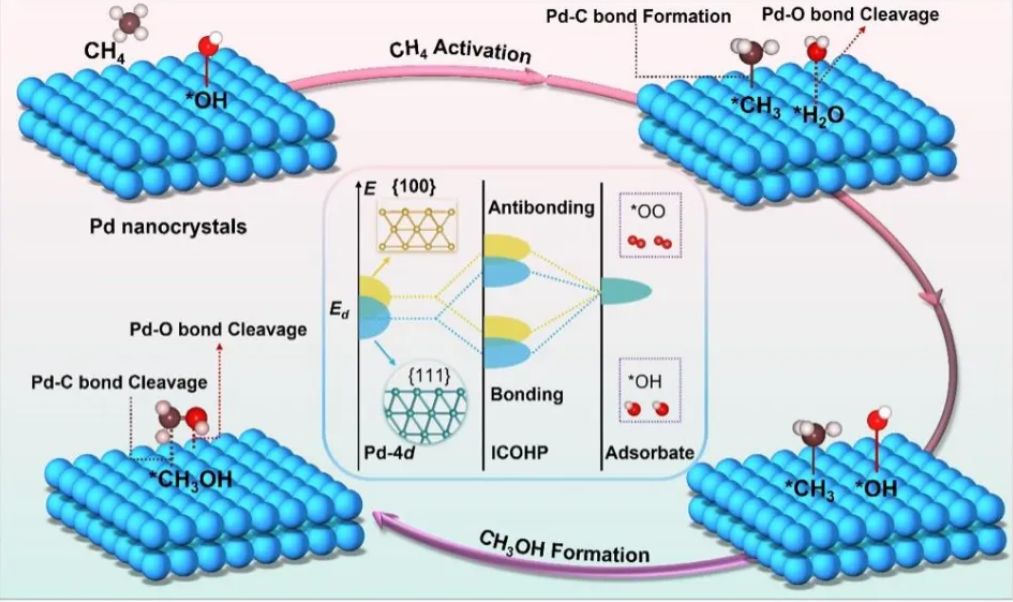

消息面上,据海南省科学技术厅官方公众号“海南科技”20日消息,近日,海南大学海洋清洁能源创新团队成功破解了长期制约的世界性难题,在甲烷直接催化转化领域取得颠覆性突破。该团队研发的新型催化体系,以接近100%的完美选择性,在温和条件下将气态的甲烷高效转化为高附加值的液体燃料甲醇,为我国南海丰富的天然气水合物资源就地转化、高效利用提供了具有自主知识产权的核心技术方案。相关研究成果日前在国际学术期刊《自然·通讯》杂志上发表。

这项突破性技术实现了两大创新,一是根据最终实验结果显示,甲醇的选择性高达99.7%,几乎实现了“零损耗”的完美转化;二是整个过程仅需70℃的低温,这意味着未来的工业化生产将更安全、更节能、更环保,具备了极高的商业应用潜力和经济价值。

从南海深处开采的“可燃冰”,有望在海南本地被高效、低成本地转化为清洁的甲醇燃料。同时,甲醇作为“化工之母”,可以进一步合成为新材料、特种纤维等各类高附加值产品,进入千家万户。这不仅将极大提升我国的能源安全保障能力,更意味着海南有望成为全球深海能源开发与利用的技术策源地和产业集聚地。

据介绍,可燃冰,学名“天然气水合物”,是一种气体分子和水分子在低温高压下形成的结晶物质,分解为气体后,甲烷含量一般在80%以上,最高可达99.9%。

可燃冰外貌极像冰雪,遇火可以燃烧,又称“气冰”、“固体瓦斯”等。自然界中多呈块状、层状、透镜状、结核状、脉状、浸染状、分散状等形态。2007年起,在我国海域陆续发现了多种形态的可燃冰,2009年我国祁连山冻土区发现的可燃冰则以裂隙充填型为主。

可燃冰的形成需要大量的烃类气体,这些烃类气体有的来自于微生物的分解,也有一些来自于深部油气田的热降解,当然也有两者混合形成的。相应的可以分为三种类型,分别是微生物气型、热解气型、混合气型。

在海域发现的可燃冰绝大多数为微生物气型,我国南海北部海域发现的主要属于这种类型。在陆域发现的可燃冰以混合气型、热解气型为主,如我国祁连山冻土区发现的可燃冰。可以利用碳同位素的比例关系,来判断可燃冰的气体来源。

每日经济新闻综合“海南科技”、公开信息

封面图片来源:视觉中国

文章转载自 每经网