每经编辑|肖芮冬

AI算力需求激增带动光模块大涨,联特科技、天孚通信、剑桥科技等多股高涨,通信ETF(515880)今年以来涨幅超50%,今日继续领涨市场价格再创新高!资金持续布局光模块领域,含光模块量超40%的通信ETF(515880)近20个交易日净流入近30亿元,现规模已突破50亿。

回顾年初以来大模型的发展,2025年年初DeepSeek-R1发布,以仅1/10训练成本消耗便获得了与GPT-4o/Llama3.3等海外领先大模型对标的能力,一时之间“算力通缩”成为市场焦点。其减少算力开销的方式主要包括引入稀疏化的MoE架构、FP8精度训练、MTP技术、GRPO算法等。DeepSeek-R1产生了全球性的影响,1月27日DeepSeek APP在苹果应用商店中国/美国地区登顶。因担心大模型训练成本大幅降低成为趋势,“算力通缩”隐忧导致当日英伟达、博通股价均直落17%。此后“算力通缩”的叙事延续了多个月的漫长演绎,叠加特朗普当选后的政策不确定性提高,宏观变量的市场影响权重增高,市场对大模型发展的关注度和情绪进入“低谷”。

但在市场预期快速变化的同时,AI产业发展的步骤从未停止。根据世界人工智能大会数据,全球已发布大模型总数达到3755个,半年以来,国际头部的大模型产品在上下文、推理、多模态等能力上不断突破,大模型行业的竞争激烈程度从未踩过刹车。

AI的商业化能力正不断增强。根据The Information,OpenAI当前年化收入水平已达到120亿美元,相比2024年的40亿美元收入实现大幅增长;Anthropic年化收入超过40亿美元,1H25增长了四倍。头部大模型公司开始形成商业梯度,产品多维布局、面向下游的收费方式形成合理结构。

国内来看,“中国AI”的崛起带动阵阵国产投资浪潮,阿里、字节为云端硬件设备核心客户。海外AI投资持续蒸蒸日上之时,随着国内AI产业迎来字节豆包、DeepSeek-R1等诸多涵盖了模型侧到应用侧的重要节点,国内CSP(Cloud Service Provider,云服务提供商)对于数据中心投资加码的意愿也逐步明晰确立。中美在AI产业中的领先格局已形成,中美AI的竞速将持续演进,并有望引导两国持续处于产业领先地位。在此进程中,国产算力链及配套环节有望持续受益。

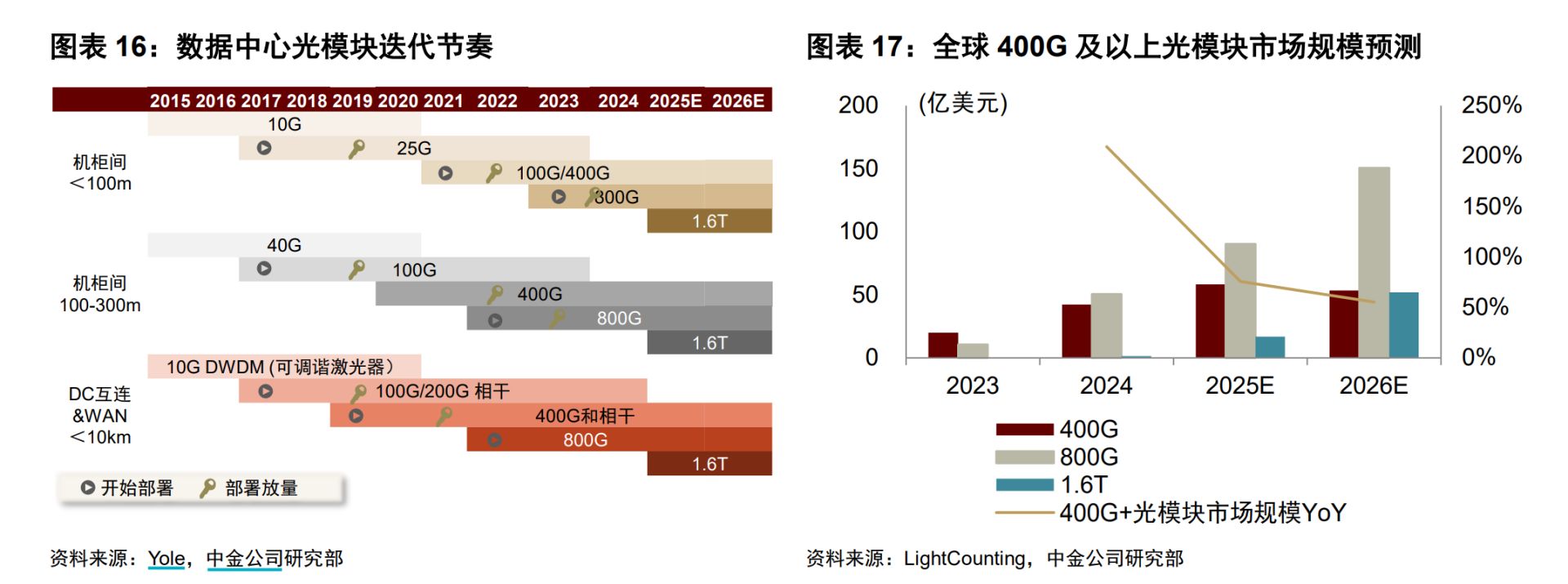

伴随AI基础设施持续建设及网络架构升级,光模块用量攀升、速率迭代加速,市场规模持续扩容。历史迭代路径来看,数通光模块一般3~4年升级一代。2023年800G光模块率先在海外数据中心上量,2024年迈入大规模放量阶段,光模块迭代周期压缩至1.5~2年。

根据中金公司预测,2025年全球400G+高速数通光模块产品需求量有望保持高速增长,并有望在AI训练场景启动从800G向1.6T速率的迭代升级。量级上,结合LightCounting数据及产业链调研,预期2025年全球数通800G需求量或将达到2000万只以上,1.6T需求量约150万只。区域上,800G以上光模块需求仍主要集中于北美CSP客户侧,但与此同时,国内AI数据中心建设的提速,有望推升400G光模块需求高增,且部分客户或出现400G向800G网络速率的迭代。展望2026年,AI应用及大模型的蓬勃发展将有效牵引AI推理和预训练端算力需求保持高景气,中金公司预期2026年下游客户对800G、1.6T的需求有望进一步放量。结合LightCounting数据及中金公司预测,2026年400G+光模块市场规模有望从2023年30.4亿美元增长至256.1亿美元,2023~2026年CAGR达104%。

在高速光模块市场中,行业龙头的市场地位更加凸显,凭借在海外头部互联网客户侧较高的覆盖度、以及在硅光等新技术方向上保有研发优势,头部厂商有机会把握每一轮产品迭代的红利窗口,有望延续在全球市场的高份额。感兴趣的投资者可以借道光模块占比超40%的通信ETF(515880)把握行业发展红利,该产品光模块占比超40%,有望充分受益于AI算力的需求爆发。

注:如提及个股仅供参考,不代表投资建议。指数/基金短期涨跌幅及历史表现仅供分析参考,不预示未来表现。市场观点随市场环境变化而变动,不构成任何投资建议或承诺。文中提及指数仅供参考,不构成任何投资建议,也不构成对基金业绩的预测和保证。如需购买相关基金产品,请选择与风险等级相匹配的产品。基金有风险,投资需谨慎。

文章转载自 每经网