机构预期:谨慎中夹杂分歧

机构交易者在本周的分析中普遍对3月非农数据持谨慎态度。根据市场共识,3月季调后非农就业人口预计新增13.5万人,相较2月的15.1万人有所回落。这一预期反映了劳动力市场可能正在经历温和放缓,尤其是在制造业和零售等行业的招聘动能减弱。然而,机构之间的预测却存在明显分歧。

花旗银行在本周二(4月2日)的报告中大胆预测,3月非农新增就业可能仅为9.5万人,远低于市场预期,并警告失业率可能从2月的4.14%小幅升至4.2%。花旗认为,若数据果真疲软,避险情绪可能迅速升温,推动美元走弱和黄金价格上涨。与此相对,一些华尔街机构则更为乐观,预计新增就业在12万至15万之间,认为季节性因素和经济韧性仍将支撑就业市场表现。

除了就业人数,机构还高度关注薪资增长和失业率的变化。市场预计3月平均时薪环比增长0.2%,低于前值0.3%,这可能暗示通胀压力有所缓解。然而,若失业率意外上升或薪资增长超预期,市场对美联储政策的解读将更加复杂。机构交易者在本周已通过调整仓位和对冲操作,为数据公布后的多种可能性做好准备。这种谨慎情绪不仅源于数据本身的不确定性,更与美联储5月政策会议的临近密切相关。

散户情绪:乐观与悲观并存

与机构的理性分析相比,散户交易者的预期在本周表现得更为情绪化。通过公开平台的讨论可以看出,散户对3月非农数据的看法呈现两极分化。一部分散户对经济前景持乐观态度,他们认为2月15.1万的就业增长显示出劳动力市场的韧性,期待今晚数据至少达到甚至超过13.5万的预期。这些散户相信,若数据强劲,美元和美股可能迎来一波上涨行情。

然而,另一部分散户则对经济放缓的迹象愈发担忧。本周市场传言“股汇双杀”的背景下,他们预测3月数据可能接近花旗的9.5万,甚至更低。一些散户投资者甚至将今晚称为“极端行情”的潜在触发点,反映出散户对数据不确定性的高度焦虑。这部分交易者倾向于看好黄金等避险资产,认为疲软数据可能加剧市场恐慌情绪。

散户的情绪化预期在一定程度上放大了市场波动的可能性。与机构相比,他们的预测范围更宽且缺乏一致性,更多基于短期市场氛围而非深入数据分析。这种分化也意味着,数据公布后的即时反应可能被散户的追涨杀跌进一步放大。

美联储政策预期的核心博弈

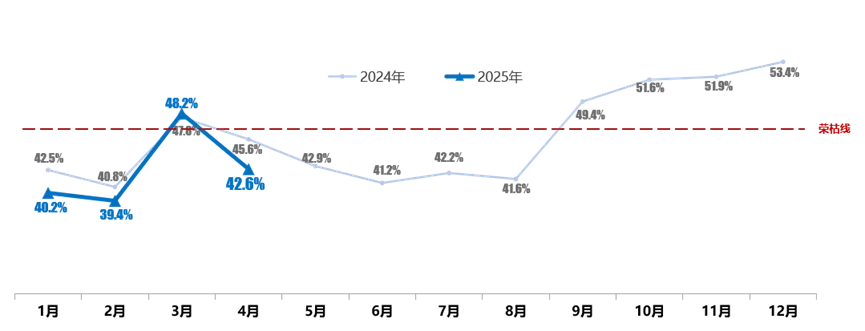

非农数据之所以备受关注,很大程度上是因为它直接影响市场对美联储利率政策的预期。自2024年以来,美联储在高通胀与经济放缓之间寻求平衡,货币政策路径充满不确定性。3月数据的表现将为5月政策会议提供关键线索。

若就业增长显著低于预期(如9.5万或更低),且失业率上升,市场可能认为美联储有更大空间在5月重启降息,以刺激经济复苏。这种情况下,美元可能承压,美债收益率下滑,黄金和股市(尤其是成长股)或将受益。反之,若数据超预期(如15万以上)且薪资增长加快,通胀压力可能迫使美联储维持鹰派立场,甚至不排除进一步加息的可能性,届时美元和美债收益率可能走高,股市则面临回调风险。

值得注意的是,即使数据符合预期(13.5万左右),市场情绪仍可能因细节分化。例如,若薪资增长低于预期,通胀担忧缓解,降息预期可能升温;若失业率意外上升,则可能引发对经济衰退的恐慌。机构和散户在本周的仓位调整和情绪波动,恰恰反映了这种多重可能性下的博弈。

市场情绪与数据共振

在距离数据公布的最后两个半小时,机构与散户的情绪交织出一幅复杂的图景。机构在谨慎中寻找对冲机会,散户则在乐观与悲观间摇摆不定。北京时间20:30,当美国劳工部公布3月非农数据时,市场将迎来短暂的“真相时刻”。无论是超出预期还是大幅不及,数据的每一个细节都可能引发连锁反应,重新定义美联储的政策路径。

对于投资者而言,当前的不确定性既是风险也是机遇。建议密切关注就业人数、失业率和薪资增长的具体数字,以及数据公布后的市场即时反应。在非农之夜,情绪与数据的共振将决定下一阶段的市场方向。

转载自 一期货