智通财经APP获悉,在本周四的货币政策会议上,投资者将密切关注英国央行债券抛售计划的未来走向。市场普遍预期,近期金融市场的剧烈波动可能促使央行官员在今年晚些时候终止该计划。

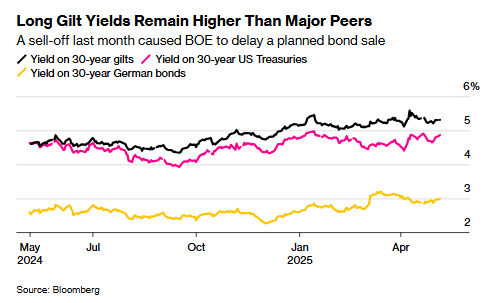

美国银行和法国巴黎银行策略师对长期英国国债持乐观态度,预计央行可能从10月起停止债券抛售。上月全球市场动荡之际,英国央行罕见推迟债券拍卖的决定更是强化了这一预期。

此次债券出售是英国央行自金融危机和疫情以来,为逐步取消大规模经济刺激措施所做努力的一部分。尽管对于英国央行官员来说,现在就对所谓的主动量化紧缩政策的未来给出明确指引还为时尚早,但在预计于9月做出决定之前,官员们的任何评论都将受到密切关注。

包括Agne

Stengeryte在内的美国银行策略师表示:“英国央行正密切关注市场的脆弱性,并且可能逐渐意识到量化紧缩政策对市场产生了更为显著的影响。”鉴于债券出售可能停止,他们建议买入30年期英国国债并做空相应利率互换合约。

近年来,随着养老基金等传统投资者需求减弱,英国30年期国债成为政治经济动荡的最大受害者,这迫使英国债务管理局今年史无前例地减少长期债券发行以稳定市场。

尽管央行多次强调量化紧缩对市场影响有限,但4月仍以“近期市场波动”为由暂停长期债券抛售。英国央行首席经济学家Huw

Pill表示,这反映出一种“战术性举措”,并补充道,量化紧缩政策是否会在市场压力时期加剧债券收益率的上升,仍是一个有待探讨的问题。

包括Katherine

Yoon在内的法国巴黎银行团队表示:“我们看到英国央行和债务管理办公室都在适应近期的市场波动,在采取措施保护国债市场免受不合理的国际压力时展现出了透明度和灵活性。”该行因此看好长期国债前景,预计央行年内将暂停主动抛售。

按照既定流程,英国央行将于9月公布10月起的量化紧缩方案。不过过去央行官员们也曾在做出此类决定前向投资者提供指引。

此前政策制定者通过主动抛售和停止到期再投资的双轨模式缩减资产负债表,去年,官员们投票决定在12个月内将资产购买工具组合减少1000亿英镑(约合1340亿美元)。其中,主动出售的债券金额为130亿英镑,其余部分则通过债券赎回实现。

在英国央行今年晚些时候做出决定之前,美联储已放缓了量化紧缩计划。今年3月,美联储将每月从资产负债表中剔除的美国国债上限从250亿美元削减至50亿美元。

包括Jamie

Searle在内的花旗策略师表示:“英国国债受美国国债波动影响的情况,必然会引发对主动量化紧缩政策的质疑,尤其是在9月之后。如果英国央行重申持续的量化紧缩政策会视市场情况而定,并且定向量化宽松政策仍将作为后盾,那么长期英国国债可能会得到一些支撑。”