美国财政部当地时间上周五(5月16日)公布了2025年3月的国际资本流动报告(TIC)。报告显示,自本世纪初以来,中国的美债持有量首次低于了英国,从而被后者超越,退居成为了美国第三大海外“债主”。

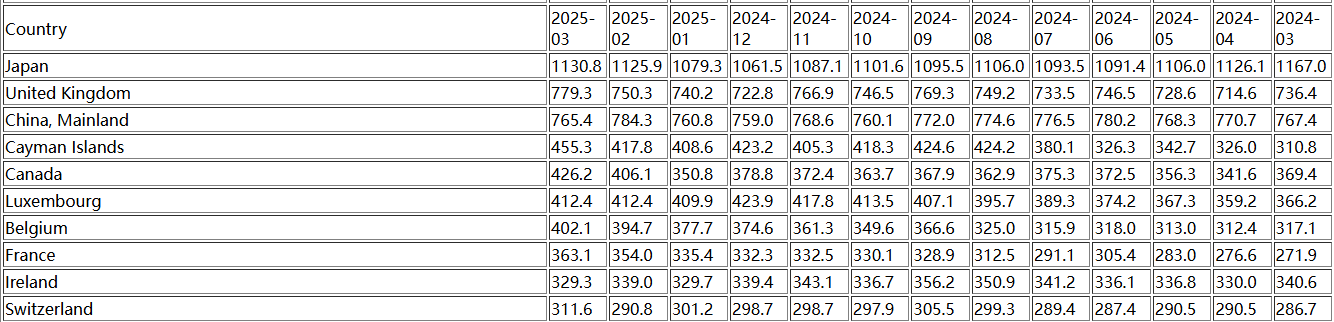

美国财政部的数据显示,美国银行和托管机构记录在案的中国持有的美国国债规模在3月底降至了7650亿美元,低于前一个月的7840亿美元。同期英国持有的美国国债则增加了近300亿美元,至7790亿美元。

这一变化使得英国成为了仅次于日本的美国第二大海外“债主”,中国则退居至了第三位。这也是自2000年10月以来,英国的美债持有量首次超过中国。

从2022年4月起,中国的美债持仓就一直低于1万亿美元。而此番进一步减持,已使得中国的美债持仓规模逼近了去年12月的低位7590亿美元,当时这一数字曾创下了2009年2月以来的新低。在2009年2月,中国的美债持仓规模曾为7442亿美元。

自2011年持仓规模达到逾1.3万亿美元的峰值以来,中国就一直在逐步减持美国国债,转向美国机构债券和黄金等其他资产。中国所持美国国债价值的下降也可能部分反映了市场波动。3月正值本轮美债市场动荡前夕。

法国Natixis银行亚太区首席经济学家Alicia García-Herrero表示,“中国一直在缓慢但稳定地抛售(美债),这是对美国的一个警告。这种警告已经存在多年,本身并不突然。”

值得一提的是,在减持美债的同时,中国还一直在增持黄金储备。根据国家外汇管理局最新发布的统计数据,截至2025年4月末,我国黄金储备报7377万盎司,环比增加7万盎司,这是央行连续第六个月增持黄金储备。增加黄金储备已成为了中国外汇储备投资多样化趋势的见证。

中国的巨额美债持仓是几十年来与美国贸易顺差的结果,美国总统特朗普目前正寻求减少这一顺差。但与此同时,美国政府官员也对外国抛售美国国债表示担忧,因为这会推高美债收益率,使债务再融资更加昂贵。

业内人士表示,在中国持有的美国国债中,短期国库券的比例在3月份达到了2009年以来的最高水平,而这些短期国库券是流动性最强的证券,在危机时期最容易被抛售。

美国外交关系委员会高级研究员、前美国财政部官员Brad Setser表示,“根据可见数据,毫无疑问中国已经缩短了其美国资产组合的久期。”

其他“债主”持仓变化

业内人士表示,英国的美国国债持有量增加,可能并不反映其自身的外汇储备变化。相反,分析师表示,这反映出伦敦作为国际资本聚集地的角色。

欧洲的美债持有者包括保险公司、银行和托管机构。一些对冲基金持有美国国债并通过出售期货或互换进行套利——这些头寸俗称为“基差交易”,而这些交易的平仓也是4月美债最终遭遇大举抛售的诱因之一。

Setser指出,英国的持仓数字“可能反映了3月全球银行持有美国国债的增加、伦敦托管服务的可用性以及对冲基金的一些潜在活动。”

作为美国最大的海外“债主”,日本3月所持美国国债增加49亿美元,为连续第三个月增加,至1.1308万亿美元。自2019年6月持仓超越中国以来,日本一直是美国国债最大的海外持有国。

整体来看,3月份外国投资者持有的美国国债规模,从2月份的8.8164万亿美元减少至了9.0495万亿美元,为连续第三个月增长。在美国前十大海外“债主”中,只有中国和爱尔兰在当月减持了美债。

不过,分析人士表示,由于该报告仅显示截至3月底持仓变动的数据,其实并无法反映出各国在特朗普以所谓“解放日”为由升级其贸易战后采取的行动,因而下月公布的4月TIC报告仍可能出现重大变化。

按照日程安排,美国财政部定于2025年6月18日发布4月TIC报告。届时各方料将密切关注美国各大海外“债主”的动向,以判断它们是否与4月美债市场的异常波动有关。今年4月,美国市场遭遇了一轮股债汇“三杀”,10年期、30年期美债收益率一度分别触及4.5%、5%。

当地时间上周五,国际三大信用评级机构之一的穆迪已将美国的主权信用评级从Aaa下调至Aa1,理由是美国政府债务和利息支付比例不断增加。穆迪是三家评级巨头中最后一家剥夺美国AAA评级的机构。

(财联社)

文章转载自 东方财富