4月20日晚间,百克生物(688276)发布了其2024年年报。财报显示,报告期内,公司实现的营业收入约为12.29亿元,同比下降32.64%;对应实现的归属净利润约为2.32亿元,同比下降53.67%。

对此,百克生物表示,主要系本报告期带状疱疹疫苗销量减少所致。这一业绩也预示着国内“带疱一哥”在其核心品种商业化的第二年便遭遇滑铁卢。然而,受到百克生物此次年报业绩表现打击最大的似乎并非百克本身,而是尚未实现产品收入且核心带疱疫苗即将上市的绿竹生物-B(02480)。

陷入流动性陷阱,亟待被“拯救”

今年5月2日,绿竹生物股价在结束了长达1个半月的横盘后,出现大幅收跌9.09%,引发了场内持筹者的大幅抛售,当日成交量达到180.36万股,打破了绿竹生物股票2024年以来的单日成交量新高。

智通财经APP观察到,2024年以来,绿竹生物股票流动性出现了断崖式下跌,截至目前的17个月内,单月成交量不超过20万股的月份有10个,单月成交量最低的月份为今年1月,整月成交量仅22800股。从成交量来看,绿竹生物显然已滑落至被市场遗忘的边缘,亟待被“拯救”。

对于绿竹生物而言,此前最合适的捷径自然是“入通”,但“入通”的市值计算方式由此前的检讨期内月末平均市值变更为检讨期内日平均市值后,小型股的纳入门槛已增至70亿港元以上,而公司上市三年市值连续下跌,目前市值仅约41亿港元,显然“入通”无门,因此公司只能靠自身基本面吸引市场的关注。这就是其核心带状疱疹产品被寄予厚望的原因。

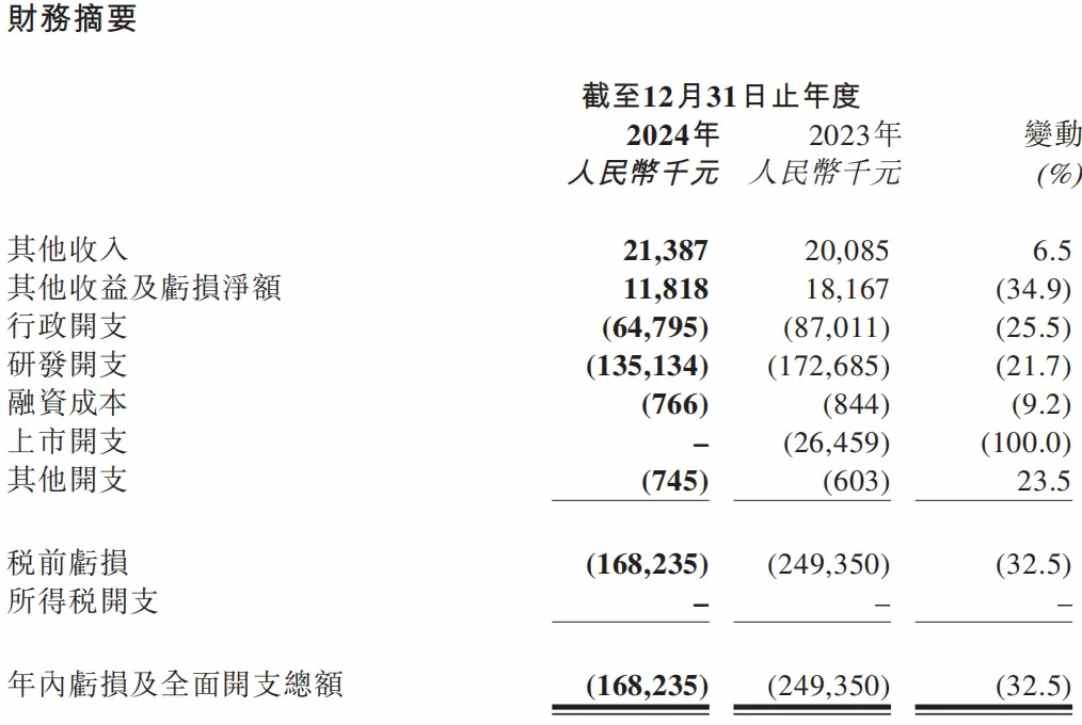

根据绿竹生物最新披露的2024年财报,公司目前仍未有产品商业化,当期主营业务收入依然为0,但公司全年净亏损收窄至1.68亿元,同比减少32.5%(2023年亏损2.49亿元),研发投入同比下降21.7%至1.35亿元。

与此同时,公司核心产品重组带状疱疹疫苗LZ901完成中国III期临床入组并提交生物制品许可申请(BLA),标志着绿竹生物已从研发向商业化转型的关键突破。

重组带状疱疹候选疫苗LZ901是目前绿竹生物最核心的在研管线产品,其有望成为全球首款具有四聚体分子结构的带状疱疹疫苗,用于预防50岁及以上成人由水痘-带状疱疹病毒(VZV)引起的带状疱疹。

从管线进度来看,短期内公司仅有这一款产品能为其实现“造血”,其余产品皆处在I/II期临床阶段,难以在短期为绿竹提供收入支持。

公司对LZ901寄以厚望的原因在于,其对标的GSK的带状疱疹疫苗Shingrix销售额持续增长,并在去年成为全球销售额第三的疫苗大单品。目前全球市场上,由于Shingrix对于各年龄层,降低感染的效力均稳定于90%以上,而Zostavax的效力较低且随接种人年龄上升而下降,因此Shingrix一经获批上市便快速取代Zostavax,2023年销售额高达34.46亿英镑,CER增长率为17%。

2023年2月份,绿竹生物发布LZ901与Shringrix的头对头临床试验数据显示,LZ901拥有多方面的显著优势。例如在安全性方面,与Shingrix组、安慰剂组相比,LZ901高/低剂量组观察到的不良反应发生率和严重程度与安慰剂组相当,均远低于Shingrix组;免疫反应方面,根据于中国进行的LZ901的I期临床试验收集的免疫原性数据,已经证明与Shingrix相比,LZ901全程接种后抗VZV抗体水平并无显著差异,表明LZ901的免疫原性不低于Shingrix。

此前市场判断,既然Shingrix可以以更优的临床表现迅速取代Zostavax,那LZ901也无疑有望在上市后加速对Shingrix的国产替代。然而这一市场逻辑似乎随着疫苗厂商近年遭遇滑铁卢而受到冲击。

疫苗“滑铁卢”后何以生存?

今年一季度,国内疫苗行业上市公司似乎集体遭遇了“滑铁卢”。

据智通财经APP了解,在A股市场,以万泰生物、沃森生物、百克生物、成大生物和智飞生物等为首的疫苗生产企业的净利润均同比跌超20%。其中当期净利润降幅最大的分别为万泰生物、沃森生物和百克生物。

整体来看,目前国内疫苗行业现正面临供需两侧的结构性调整压力。

需求端方面,消费市场整体下行趋势导致居民疫苗接种意愿减弱,自费疫苗市场呈现需求萎缩态势。根据公开数据监测,2024年全国非免疫规划疫苗总接种剂次较上年同期显著减少,其中HPV疫苗、流感疫苗及肺炎球菌疫苗的接种量下滑幅度尤为突出,高价成人自费疫苗的市场需求降幅更为显著。

而在供给端,当前行业存在显著的同质化竞争现象,例如狂犬疫苗和流感疫苗领域均有超过10家厂商角逐,过度扩产导致市场竞争白热化,最终导致市场定价体系重构与库存压力加剧。

回到带疱疫苗,其实目前市场竞争环境良好,因为仅有百克生物的感维和GSK的Shingrix上市,如果绿竹生物的LZ901能够按预期的2026年上半年前后商业化,便可成为国内第三款带疱疫苗。然而现在的问题是市场教育不足以及利润空间压制。

据弗若斯特沙利文数据,2021年,中国50岁及以上人口的带状疱疹接种率为0.1%,远低于欧美等发达国家,欧盟与美国的接种率分别是5.2%、26.8%。而据西南证券2023年2月研报,国内带状疱疹疫苗渗透率仍不足1%。

在这种情况下,百克生物依托国内生产成本优势采用了“以价换量”的市场策略。接种成本方面,Shingrix需接种2剂次,单支价格为1600元,全流程需3200元,而感维仅需接种1针,费用为1369元,价格优势显著。然而感维次年便遭遇商业化滑铁卢便说明当前市场仍需进行持续教育进行进一步扩容。

也就是说,即便LZ901有望在明年上市商业化,绿竹生物扮演的角色也极有可能是百克生物和智飞生物之后的下一个市场开拓者。在此背景下,想靠LZ901彻底扭转财务结构和基本面,对绿竹生物而言或许难度不小。