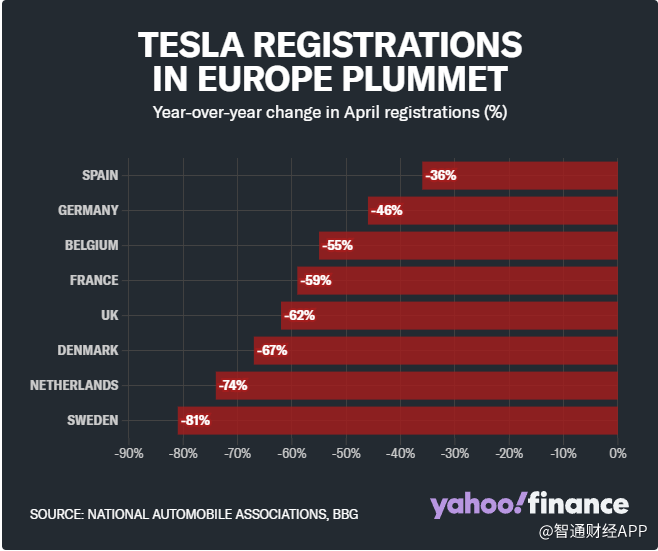

智通财经APP获悉,特斯拉(TSLA.US)在欧洲深陷困境。英国汽车制造商和贸易商协会的最新数据显示,4月份特斯拉在英国的新车注册量仅为512辆,同比大幅下降62%。此外,特斯拉4月份在德国、法国、丹麦和瑞典等关键欧洲市场的注册量也显著下滑,分别下降了46%、59%、67%和81%。

特斯拉4月在欧洲的汽车注册量大幅下降

特斯拉看涨人士将需求低迷归咎于新款Model Y的换代,这也导致了产量放缓。不过,这家电动汽车制造商已于3月份在德国等欧洲地区开始交付新款 Model

Y,尽管仅限于全轮驱动版本。目前尚不清楚这些交付量是否会上升到更高的水平。但可以肯定的是,新款Model Y已经可以交付。

两大因素加剧了特斯拉在欧洲的困境。比亚迪在欧洲地区的销量增长正在蚕食特斯拉在多个欧洲国家的销量。此外,即便是大众、福特和菲亚特等老牌汽车制造商,4月份的销量也实现了增长。

另一个重要因素是首席执行官埃隆·马斯克及其有争议的行为。马斯克与美国总统特朗普的亲密关系,以及他对欧洲右翼政客的支持,都对特斯拉的品牌产生了影响。例如,美国和海外特斯拉展厅的抗议活动仍在持续。此外,车主以惊人的速度出售车辆,导致二级市场价格下跌。

由于特斯拉品牌受损以及第一季度销量下滑,马斯克在公司最新的财报电话会议上表示,他将“投入更多”时间在特斯拉上。

马斯克承诺减少在华盛顿的活动,以增加在特斯拉奥斯汀总部的时间,而此时特斯拉董事会可能已经到了崩溃的边缘。

媒体上周报道称,特斯拉董事会正处于寻找这家电动汽车制造商下一任首席执行官的正式程序的初始阶段。据报道,董事会还告诉马斯克,他需要花更多的时间回到公司,并且需要让特斯拉的投资者和公众知道他要回归。

特斯拉董事长罗宾·丹霍姆称这则报道“完全是假的”,但分析人士认为,在马斯克公开承诺将在特斯拉任职更多时间之前,马斯克和董事会之间的对峙“非常紧张”。

今年迄今为止,特斯拉股价已下跌32%。