◎一家公募基金债券交易员告诉记者,债券做市交易对金融机构的资产管理能力、流动性管理能力、债券交易能力均提出极高的要求。除了提供债券市场交易流动性与提升债券撮合交易效率,银行等债券做市商还需向基金公司输出债券市场价格发现能力,帮助基金公司降低负债端变动所带来的换仓成本的同时,找到更具投资价值的债券标的。

◎有公募基金交易员表示,今年以来,其所在机构对债券做市交易的依赖度更高,因为一季度期间债券价格波动较大,多个交易日30年期国债日内波动达到7~8个基点,所以更需要做市商快速完成债券交易,避免错过最佳债券交易时机而蒙受额外的投资风险。

每经记者 陈植 每经编辑 陈旭

“今年以来长短期债券收益率曲线日益平坦化,加之信用利差不断收窄,以前能够增厚债券收益的三板斧——拉长久期、加杠杆与信用下沉做法都基本失效,现在我们更多依靠债券价差交易增厚收益。”一家公募基金的债券交易员接受《每日经济新闻》记者微信采访时感慨说。

但是,随着债券价格波动加大,他发现要做好债券价差交易绝非易事:一方面,债券买卖若缺乏交易流动性,很容易放大债券价格波动幅度,影响其债券投资组合的整体投资风险;另一方面,如何以相对合理的价格开展债券交易,又是一大挑战。

记者注意到,随着债券市场持续发展,越来越多银行不再局限于债券投资者的角色,纷纷涉足债券做市交易。

一家股份制银行资金运营中心的负责人在一个公募基金合作发展峰会现场向《每日经济新闻》记者表示,他们正持续推进债券做市交易业务,促进债券市场交易深度的容量提升,与基金公司共同打造良好的债市生态。

此前,众多银行为了获得债市做市交易资质,也做了大量努力。比如2023年8月厦门国际银行获得做市商试运行权限,在试运行期间每日为近百只利率债与信用债持续提供双边报价,现券做市成交量超1700亿元,有效促进债券交易与提升市场流动性。去年,厦门国际银行获批开展银行间债券市场现券做市业务。

上述公募基金债券交易员表示,债券做市交易对金融机构的资产管理能力、流动性管理能力、债券交易能力均提出极高的要求。除了提供债券市场交易流动性与提升债券撮合交易效率,银行等债券做市商还需向基金公司输出债券市场价格发现能力,帮助基金公司降低负债端变动所带来的换仓成本的同时,找到更具投资价值的债券标的。

公募基金对债券做市交易依赖度日益提高

受债牛行情影响,去年债券基金资产管理规模继续增长。

中国证券投资基金业协会数据,截至2024年12月末,债券型基金规模为6.84万亿元,较2023年末增加1.52万亿元。

公募基金市场数据(2024年12月)

截至2024年12月末,债券型基金规模为6.84万亿元

与此同时,债券基金在债牛行情环境下也交出不错的业绩答卷。Wind数据统计,2024年债券型基金平均收益率达到4.65%。

但是,如何延续良好的业绩表现与规模增长效应,成为今年债券基金面临的一大考验。

上述公募基金债券交易员告诉记者,随着债券收益率整体下行,息差保护变得日益薄弱,债券投资的收益来源已发生明显变化。以往,债券收益率相对较高,债券基金只需采取买入持有到期策略,就能坐享较高的利息收入与投资收益;如今,债券收益率下行导致债券基金回报率相应走低,令越来越多债券基金等债券投资机构不得不依赖债券价差交易增厚收益。

前述股份制银行资金运营中心负责人向记者透露,今年以来众多金融机构开始更多参与债券波段交易,包括择时、择券交易等。但无论是债券买入持有到期的配置策略,还是波段交易,其收益主要来自机构对未来宏观经济走势与利率环境的准确预测,而很多机构未必能准确预测未来经济走势与利率环境,这时他们的应对能力也显得相当重要,只要金融机构的应对速度足够快、应对能力足够好,也能获得较好的收益。

记者了解到,这也促使越来越多基金公司纷纷“拥抱”债券做市交易。

相比传统债券中介,基金公司之所以日益青睐债券做市交易,主要是三大因素影响:

一是传统债券中介的回价时效与质量不稳定,导致基金公司往往在债市行情波动时找不到报价;

二是货币经纪的费用相对刚性,债券交易越多,由此产生的交易费用越高;

三是传统债券中介的成交意向仍依赖人工操作,与前台交易端隔断,导致一笔交易出现2倍的工作量,这些因素很大程度上会影响基金公司的债券交易效率,并抬高债券交易成本。

针对传统债券中介的业务痛点,银行等债券做市商的债券交易报价频率更高,交易两端报价次数更多,能更高效地撮合债券交易,且做市商的价格发现能力相对较高,能根据债券收益率曲线“定价”技术提供更具竞争力的交易报价,令买卖双方从中受益并有效压降交易成本。

前述公募基金债券交易员表示,去年以来,越来越多基金公司青睐债券做市交易,还受到两大因素影响。

一是更多策略和算法参与进来,推动整个债券交易市场快速向电子化发展,令基金公司日益依靠做市商获取快速且更低成本的债券交易。

二是AI技术发展大幅提升基金公司债券交易员的市场信息搜集、归纳整理、择时择券交易与风险管理能力,比如以往国内债券市场需花费3~5天才能消化某个政策影响,但在AI技术令债券交易员定价效率快速提升的情况下,如今债券市场只需1~2天就能消化相关政策影响,令债券交易员需要做市商提供更合理的债券报价,做好债券投资风险管理与博取超额回报的工作。

“今年以来,我们对债券做市交易的依赖度更高,因为一季度期间债券价格波动较大,多个交易日30年期国债日内波动达到7~8个基点,所以我们更需要做市商快速完成债券交易,避免错过最佳债券交易时机而蒙受额外的投资风险。”他强调。

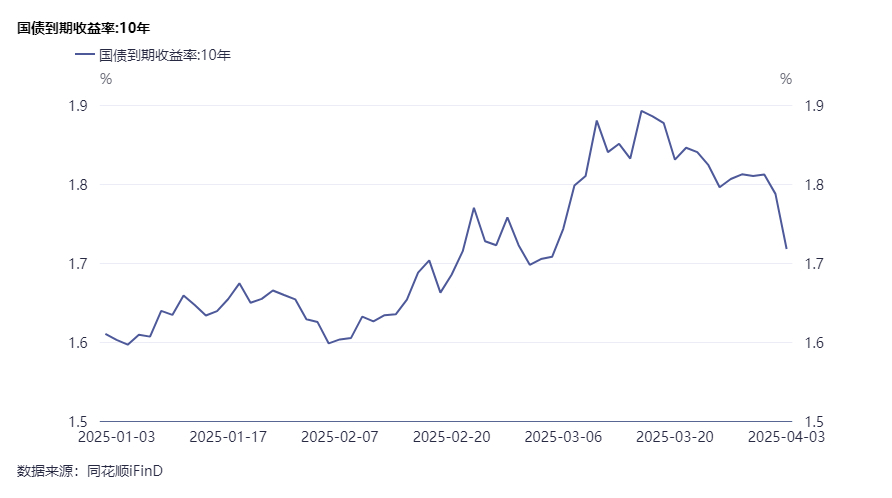

今年以来十年期国债到期收益率走势

应对基金公司个性化债券做市服务需求 银行还需“练好内功”

记者多方了解到,基金公司日益青睐债券做市交易,另一个原因是去年7月《公开募集证券投资基金证券交易费用管理规定》(下称《规定》)的实施。

前述股份制银行资金运营中心负责人向记者表示,在《规定》实施后,基金公司从以往依靠债券中介机构提供交易流动性,转向主动缩减中介业务量,并转向做市商开展债券交易询价。目前,部分金融机构的利率债中介替换率达到70%,以前都是中介提供债券报价交易,现在改由做市商完成。

这令一批拥有自主定价能力与电子化交易能力的银行等头部做市商“脱颖而出”,他们依托自身的量化电子定价与做市能力,通过高效承接机构债券卖盘与寻找新买家,帮助众多金融机构盘活债券交易资金同时平抑债券市场波动。

前述股份制银行资金运营中心负责人告诉记者,要成为脱颖而出的头部债券做市商,银行练好内功显得尤其关键。

比如在债券交易承接能力方面,银行需建设全流程的电子化交易系统,实现债券做市吞吐量大、回复速度快、内部自动匹配、交易清算快等目标;在债券做市服务方面,银行需围绕各个做市债券品种设立“销售+交易”专项组,依托债券收益率曲线“定价”技术提供具有竞争力的双边报价等。

“此外,银行需提供足够资金,坚持为债券市场提供流动性。比如2022年四季度债市回调令理财产品出现较大赎回压力期间,银行需逆势承接金融机构的不少信用债卖盘,为他们提供资金流动性应对赎回压力的同时,尽可能平抑信用债价格跌幅,避免理财产品与基金产品净值进一步下跌引发更大的赎回风波。”他表示。

记者了解到,随着债券市场持续发展,越来越多的基金公司还对银行等债券做市商提出个性化要求,包括T+0交割、批量换券等。银行若能满足这些个性化需求,就能赢得更大的债券做市交易份额。

此外,随着债券收益率整体下行,当前基金公司对更具收益率优势的债券品种配置需求日益增加,无形间对银行等债券做市商优质品种挖掘能力提出更大考验。

前述股份制银行资金运营中心负责人向记者透露,2023年熊猫债信用等级与收益率都相对较高,他们给不少投资机构推介这类品种并提供交易流动性支持。最终这些投资机构发现,熊猫债日益受到资本追捧并实现价格上涨,给他们带来可观的收益。

他表示,作为债券做市商,银行一面服务基金公司等金融客户,一面对接广大债券发行人,为基金公司推荐符合投资需求、具有价值的债券标的,帮助双方找到真正的价值。

封面图片来源:每经资料图

文章转载自 每经网