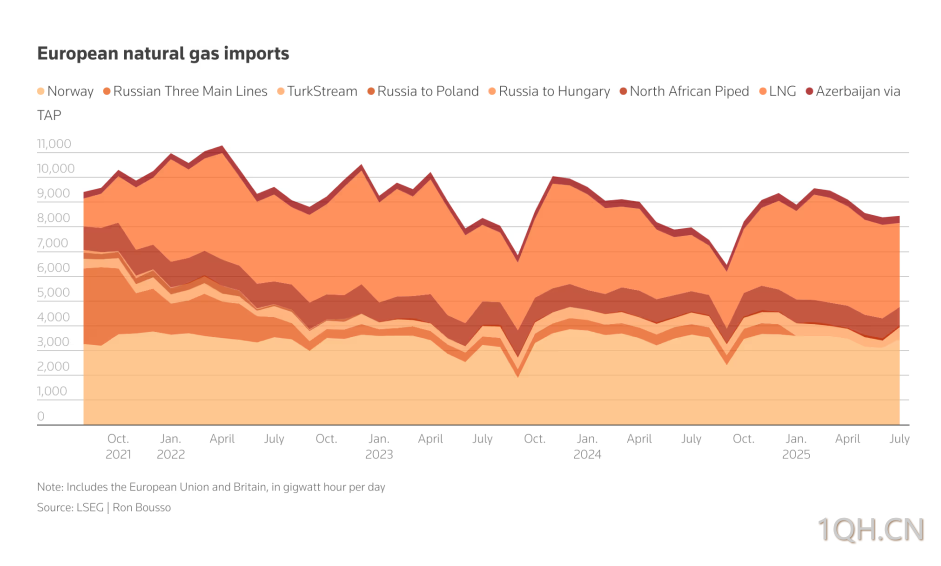

俄罗斯天然气目前仅占欧洲进口量的18%,低于2021年的45%,而欧盟从俄罗斯进口的石油也从30%左右下降到3%。欧盟计划到2027年全面淘汰俄罗斯能源。据Kpler数据,印度原油进口中俄罗斯原油的占比已由2021年的16%升至38%。中国和土耳其对俄罗斯石油的采购也明显增加。除非实现全面停火并解除美欧对俄的全部制裁,否则能源市场难有明显反应。而这种情形发生的概率极低。

在更为可能的情境下,无论是上周五(8月15日)特朗普与俄罗斯总统普京的会谈,还是其周一(8月18日)与乌克兰总统泽连斯基及欧洲领导人的会晤,石油和天然气市场都不太可能受到冲击。

(俄罗斯海运石油出口情况)

乌克兰全面和平的可能性仍然很小。换句话说,不要指望俄罗斯和西方的关系会很快完全正常化。特朗普可能会向泽连斯基施压,迫使他接受暂时或部分停火。但即便如此,只要普京仍然掌权,欧洲也不太可能恢复从俄罗斯进口能源。

(欧洲的天然气进口情况)

也许更可能出现的情况是特朗普未能促成一项协议,这也不会对能源市场产生重大影响。美国可能会加强制裁,特别是针对俄罗斯能源买家,正如特朗普已经威胁的那样。但美国总统上周五表示,由于他所说的与普京的“成功”会谈,他将推迟实施所谓的“二次制裁”。

当然,印度因购买俄罗斯石油已面临二次制裁。然而,尽管印度买家似乎减少了对俄石油的采购量,另一位超级买家却增加了进口,对全球供应的整体影响仍然微乎其微。最终还需要跟踪进步的局势变化,才能清晰地判断对原油市场的影响。

至关重要的是,石油和天然气市场似乎正进入供应过剩时期,这意味着俄罗斯石油供应中断很容易被抵消。国际能源署(IEA)预计,受OPEC+和美洲产量增长的推动,2025年石油供应将超过需求176万桶/日,2026年将超过需求300万桶/日。全球液化天然气(LNG)市场也在迅速扩张,未来几年美国、卡塔尔、加拿大等地将陆续新增供应。根据国际能源署的数据,液化天然气产能预计将从2024年的每年5亿吨增长到2030年的每年8亿吨。

总结:

虽然上述分析中乌克兰谈判的走向(战争或和平)对油市而言影响没有那么大,现有制裁框架、能源替代趋势及市场供应过剩格局,决定了油气市场不会因谈判结果出现明显波动。

但实际上,能源价格一直是欧洲的核心问题,而且原油如果真的需求不足,价格疲软,价格则不能满足厂家开采页岩油的成本,会导致页岩油生产厂家退出,利好油价。同时在航天交通等领域,天然气的能量密度和液体燃料也没法替代。同时原油的储备量用目前原油的产量计算下,不到20年就会采集完毕。也限制了油价进一步的走低。市场充斥着情绪交易者,俄乌会谈是近期重点事件,原油这里依然存在比较好的交易窗口。

转载自 一期货