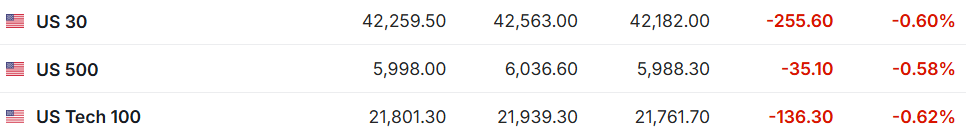

1. 6月17日(周二)美股盘前,美股三大股指期货齐跌。截至发稿,道指期货跌0.60%,标普500指数期货跌0.58%,纳指期货跌0.62%。

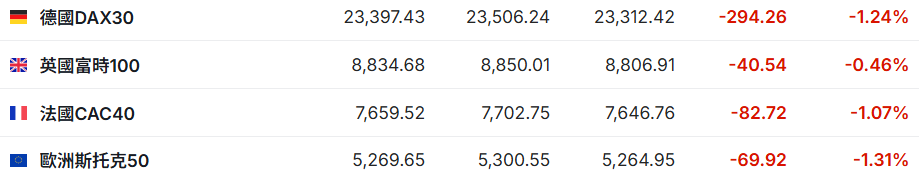

2. 截至发稿,德国DAX指数跌1.24%,英国富时100指数跌0.46%,法国CAC40指数跌1.07%,欧洲斯托克50指数跌1.31%。

3. 截至发稿,WTI原油涨1.74%,报71.47美元/桶。布伦特原油涨1.78%,报74.53美元/桶。

市场消息

提前“抢跑”但后劲不足?美国5月零售销售或现大幅回落。由于消费者在此前为规避关税可能带来的价格上涨而提前购物,美国5月份的零售销售或出现明显下滑。经济学家预计,美国消费者在当月放缓了信用卡与借记卡的使用,整体消费热情趋冷。根据FactSet的调查,5月美国零售销售预计将环比下降0.7%,相比4月份仅0.1%的微增,这一跌幅格外显眼。而Pantheon

Macroeconomics的经济学家Sam

Tombs则预测,5月零售销售降幅或达到1%,若成真将是自2023年3月以来的最大月度跌幅。美国商务部人口普查局将于周二上午8:30公布最新的零售及餐饮服务业销售初步月度数据,投资者正在密切关注。

为何通胀降温美联储不降息?美联储传声筒:若非关税,本周将降息。“美联储传声筒”Nick

Timiraos在文章中指出,有充分的理由认为,如果不是考虑到关税给物价带来的风险,由于最近通货膨胀的改善,美联储本周将准备降息。当前取而代之的是,美联储官员料会在周三延长他们的观望态度。在本次会议上,美联储官员将评估经济如何应对过去几个月创纪录的关税上涨。过去三个月的通胀数据一直较为温和。不过,官员们担心,自3月份以来宣布的关税可能会扰乱经济学家所说的“通胀预期”。文章预期,美联储今年是否降息以及降息幅度将在一定程度上取决于官员们如何看待通胀预期风险。

美国参议院法案提前终止清洁能源税收抵免,太阳能行业遭受重创。美国参议院共和党人提出了一项法案,计划比其他能源更早地终止对风能和太阳能的税收抵免,仅对大多数其他激励措施做出适度修改。这一举措打破了众议院通过的大幅削减政策的希望。法案公布后,太阳能类股在盘前交易中表现最差。彭博新能源财经分析师伊桑·辛德勒批评该法案对清洁能源行业的影响有限,仅从D级提升到D+。法案将在2028年终止对风能和太阳能的激励措施,而核能、水电和地热能的税收减免将保留至2036年逐步取消。此外,法案还将取消电动汽车购车抵免和氢气生产激励措施,并终止租赁屋顶太阳能系统的公司及房主的抵免。

高盛:美国家庭将持续“撑起”美股,退休储蓄成关键推手。高盛集团策略师指出,美国家庭将通过退休储蓄日益增长的影响力为股市提供关键支撑。由大卫·科斯汀领导的团队预计,今年美国家庭将直接购买4250亿美元美股,作为股市需求来源,其规模仅次于企业的6750亿美元。他们在报告中写道,“‘别无选择’的投资逻辑在美国家庭退休账户中依然盛行。”该术语指投资者缺乏股票以外的替代资产。策略师认为,401(k)退休计划在整体退休储蓄中占比提升,且其对股票配置的侧重增加,意味着这类投资对股市的重要性已显著上升。2022年退休账户平均股票配置比例从2013年的66%升至71%,20多岁储户的股票配置更是高达90%。

美国经济放缓+赤字压顶,瑞银拉响美元贬值警报。瑞银财富管理投资总监办公室(CIO)发布报告称,由于美国关税和经济前景的不确定性,美元指数在6月份跌至三年低点。随着美国经济放缓以及对财政赤字的关注度增加,预计美元在未来12个月将进一步走弱。CIO表示,美元指数在2025年下跌了近10%。比预期更严厉的美国关税削弱了投资者对美国例外论的看法。CIO认为美元作为“避风港”资产的传统角色面临挑战。CIO预计美元将继续下跌,因为投资者可能会“逢高抛售”。鉴于全球非美元资产多元化趋势持续存在,以及对美国财政前景的担忧日益加剧,美元短期内的任何反弹都不太可能持续。

美国加密货币监管迈出关键一步!稳定币法案周二闯关参议院。美国参议院将于当地时间6月17日(周二)对《GENIUS法案》进行最终表决。这项旨在对稳定币进行监管的法案预计将被通过,加密行业也希望借该法案增强其合法性。上周三,美国参议院以68票对30票通过对《GENIUS法案》修正案的程序性动议,扫清了该法案面临的程序性障碍。该稳定币法案将为用于支付的美元挂钩代币建立监管规则。立法核心条款要求稳定币发行机构必须持有100%美元等价资产储备,包括短期美债或受监管的类现金资产。支持者认为,这将推动与美元挂钩的稳定币成为主流支付工具。

个股消息

共和党参议院税收法案将提前终止风能和太阳能补贴,太阳能板块暴跌。在参议院共和党人提议在特朗普总统的税收和支出法案修订版中逐步取消太阳能和风能税收抵免后,太阳能类股暴跌,引发了人们对可再生能源补贴未来的担忧。盘前Sunrun(RUN.US)暴跌32%,SolarEdge跌25%,Enphase(ENPH.US)跌18%,Array Technologies(ARRY.US)跌11%,First Solar(FSLR.US)跌13%。虽然该法案将水电、核电和地热能的激励措施延长至 2036 年,但太阳能产业协会警告称,这可能会严重破坏国内太阳能市场。

批评声浪升温,Strategy(MSTR.US)转向使用优先股购买比特币。Michael

Saylor旗下的Strategy(MSTR.US)在过去七天里购买了价值10.5亿美元的比特币,这是该加密货币公司连续第三周仅使用优先股而不是普通股来为购买提供资金。周一提交的文件显示,这家前身为MicroStrategy的公司在6月9日至6月15日期间以104,080美元的平均价格购买了10,100枚比特币。这是该公司五周以来最大的一笔购入,使其总持仓量增至约634亿美元。在Saylor强调优先股之际,其加密货币增持策略正受到越来越多批评人士的关注,批评人士对该公司普通股相对于其代币持有量的巨大溢价表示担忧。

美国运通(AXP.US)斥“史上最大投入”焕新信用卡。美国运通美东时间周一宣布,将于今年晚些时候对美国消费者及企业版白金卡进行重大升级,这是该卡面世40余年来公司在卡片焕新上的“最大规模投资”。美国消费者服务集团总裁霍华德·格罗斯菲尔德在声明中称:“白金卡的权益与服务跨代际共鸣,尤其深受千禧一代和Z世代青睐——上季度这一群体占美国消费者支出总额的35%。我们将把卡片体验提升至新高度,不仅在旅行、餐饮和生活方式权益上加码,还将在视觉与使用感受上革新,以满足客户不断演变的需求。”

软银48亿美元抛售T-Mobile(TMUS.US)股份,套现加码AI布局。软银集团通过出售T-Mobile(TMUS.US)股份筹集约48亿美元,此举将为这家日本企业宏大的人工智能计划提供资金支持。交易最终条款显示,这家总部位于东京的科技集团以每股224美元的价格出售2150万股T-Mobile股票,定价位于224至228美元区间下限,较T-Mobile周一230.99美元的收盘价折让3%,通过一次未注册的隔夜大宗交易完成。软银正大幅增加投资,旨在让AI推理能力超越人类:其计划向OpenAI注资至多300亿美元,并与其合作向美国及全球数据中心和相关基础设施投入数千亿美元。该公司最初的债务融资计划曾因美国关税政策的不确定性受阻。

从坚定持有到果断清仓!英伟达(NVDA.US)“铁粉”基金经理警示多重风险。对冲基金创始人Jonah

Cheng称英伟达(NVDA.US)是其职业生涯中最成功的一笔投资。但如今,他已经卖出了手中最后一批英伟达股票,并对这家市值3.5万亿美元的芯片巨头的前景表达了质疑。这位前瑞银集团分析师旗下的基金Captain

Global Fund专注于科技领域,去年实现了42%的回报率。该基金是过去十年间英伟达股价飞涨过程中众多受益者之一。2016年Jonah

Cheng创立该基金时,英伟达是他最早买入的股票之一,之后也多次追加投资。Jonah

Cheng在今年第一季度卖出了所有英伟达股票,原因是对其GB200服务器机架交付延迟的担忧。

重要经济数据和事件预告

北京时间20:30:美国5月进口物价指数月率(%)、美国5月零售销售月率(%)。

北京时间21:15: 美国5月工业产出月率(%)。

次日北京时间凌晨04:30:美国截至6月13日当周API原油库存变动(万桶)