随着标普500指数周四再度收涨,这一美国基准指数距离改写2月创造的历史收盘高位纪录6144.15点,彻底只剩下了最后的临门一脚。

不过,在这一美股临近再创新高之际,高盛全球策略主管彼得·奥本海默(Peter Oppenheimer)却多多少少依然泼上了一些冷水。他认为,市场广度恶化与美元走软的背景,正重新引发市场集中度过高的隐忧。

奥本海默目前依然秉持着其多元化投资的策略。他认为,回归更多元化投资方式的理由反映了两个因素:

首先,“赢家”和“输家”之间的估值价差已创下历史新高。这在股票市场以及美元相对于其他货币的价值变动中,均有所体现。

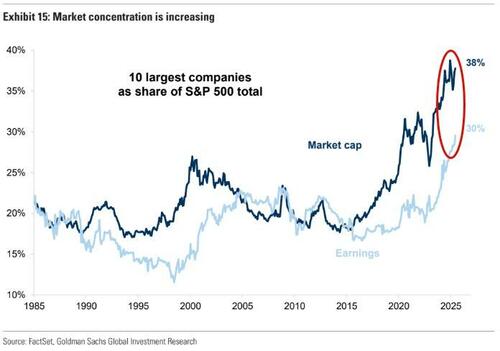

其次,由于标普500指数、科技板块以及股票集中度(至少在美国)均达到历史新高,股票作为一个资产类别已变得异常集中。

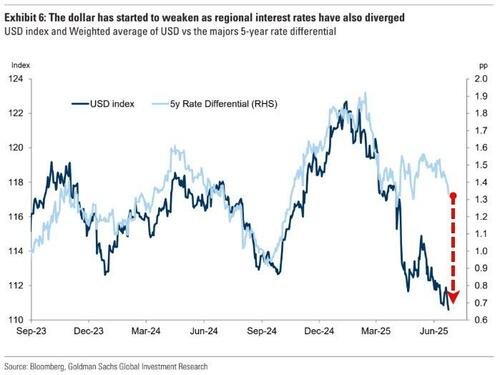

奥本海默及其团队指出,自今年年初以来,中国经济韧性增强及德国财政政策提振,已开始吸引投资者关注美国以外的一些低估值市场。而美国赤字的攀升及政策不确定性加剧,则推高了美元的风险溢价。可以看到,尽管美国与其他地区的利差扩大(美联储按兵不动而其他非美央行大举降息),但美元仍出现持续贬值。

高盛的资产配置团队还表示,外汇已成为多资产投资组合风险的主要驱动因素——对于以欧元为基础的投资者而言,外汇波动已贡献了投资组合波动性的20%-30%。

尽管过去几周的地缘政治事件缓解了美元的下行压力,但高盛的外汇策略师认为美元仍面临进一步走低的风险。

他们指出,关税的设计和广泛应用意味着美国企业和消费者将承担关税上调的主要冲击。因此,关税将削减美国企业的利润和美国家庭的实际收入,而这些正是过往支撑“美国例外论”和强势美元的驱动力量。

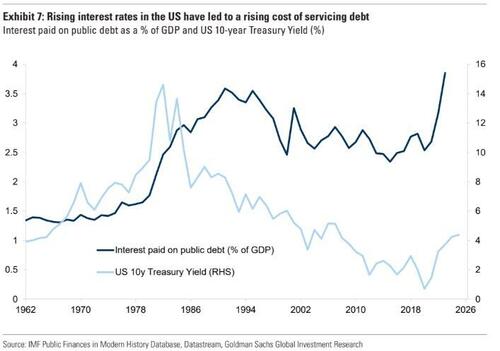

奥本海默认为,由于投资者对美元价值产生质疑,美国利率也持续上升,导致美国债务利息成本创历史新高,并给预算带来了进一步的压力。

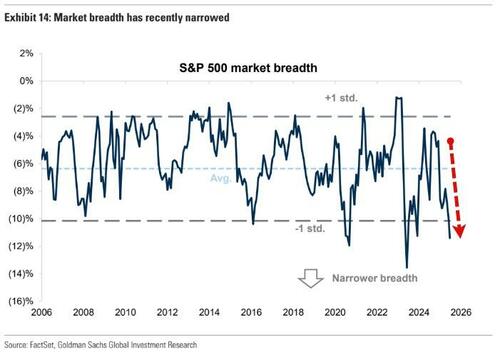

尽管高盛已开始看到投资者在地域上和跨因子上拓宽投资敞口的初步迹象,但全球股票投资组合的集中度风险依然很高。尤其是随着大型科技股从先前的低点强劲反弹,美国市场的广度正再次下降。

无可否认,这些占主导地位的公司的盈利一直很强劲,但如下图所示,前十大巨头公司在标普500指数中所占的市场市值份额的增长速度,其实要超过了其相对盈利份额的增长速度。

这表明,经风险调整后,即使指数层面的绝对回报前景相似,但进行区域多元化投资的动机依然具有吸引力……

因此,回到最初的探讨,奥本海默得出的结论是,“多元化时代”(远离美元/科技资产)仍将持续下去!

(财联社)

文章转载自 东方财富