每经记者|叶峰 每经编辑|彭水萍

上周五市场全天震荡调整,三大指数小幅下跌。从板块来看,机器人概念股集体大涨,可控核聚变概念股再度走强,智能驾驶概念股表现活跃。下跌方面,物流概念股展开调整。

Wind数据显示,在5月16日的非货币ETF市场中,海富通中证短融ETF基金份额增加0.21亿份,净流入额为23.59亿元;平安中证A500ETF份额增加3.60亿份,净流入额为3.60亿元;汇添富上证科创板100ETF份额增加2.67亿份,净流入额为2.63亿元。

与此同时,华安黄金ETF基金份额减少1.59亿份,净流出额为11.42亿元;国泰黄金ETF份额减少1.36亿份,净流出额为9.62亿元;华夏上证50ETF份额减少3.09亿份,净流出额为8.57亿元。

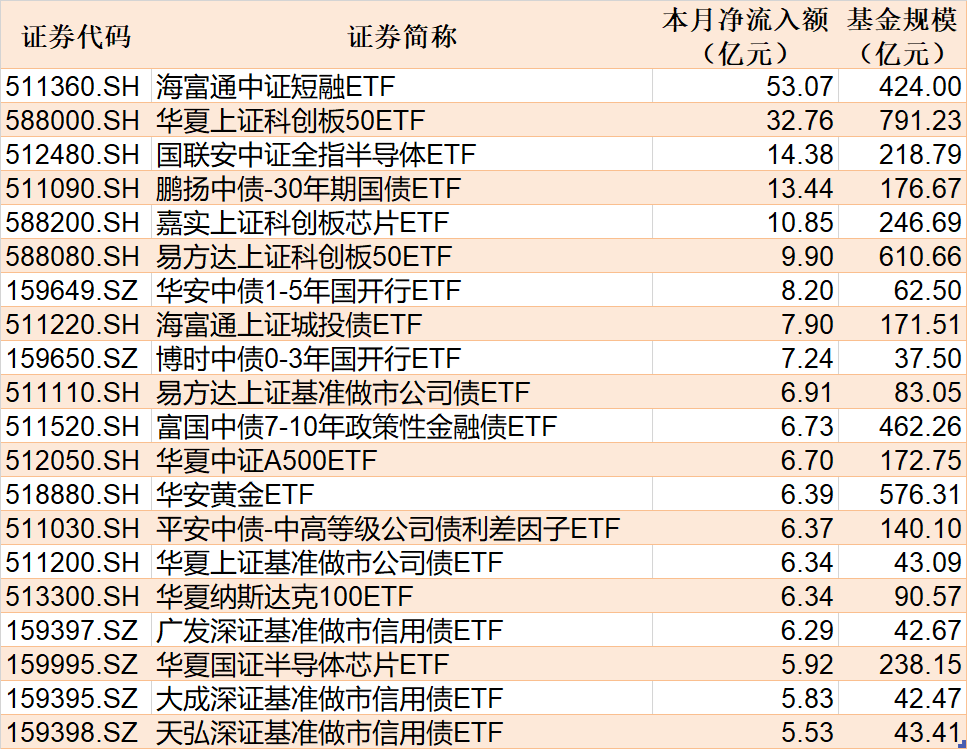

截至5月16日,本月资金净流入额居前20的ETF名单如下:

总体看来,Wind数据显示,5月16日全市场ETF份额为27505.27亿份;总规模为41073.30亿元。份额增加最大的行业为信息,目前有4只基金跟踪;份额增加最大的主题为中证军工龙头指数,有1只基金跟踪。份额增加最大的指数标的为科创50(+1.20%),有16只基金跟踪;收益最高的指数标的为纳斯达克科技市值加权(+8.26%),有1只基金跟踪。

文章转载自 每经网