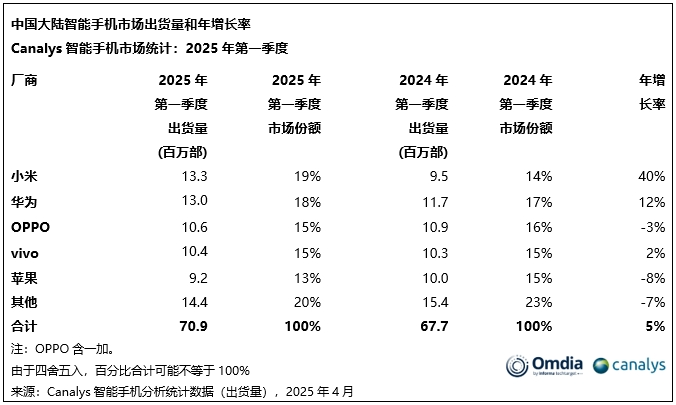

智通财经APP获悉,Canalys数据显示,2025年第一季度,中国智能手机市场出货量达7090万部,受到国家补贴政策提振及消费复苏推动,同比温和增长5%,延续了自2024年开启的复苏趋势。其中,小米(01810)出货量达1330万部,同比增长40%,在国补刺激以及其人车家一体的战略协同下时隔十年重回第一,市场份额19%。华为紧随其后,依旧维持双位数增长,出货1300万部,位列第二。OPPO、vivo分别以1060万部和1040万部的出货量位列第三和第四。苹果(AAPL.US)在其传统旺季后出现下滑,出货920万部,同比下跌8%,排名第五。

Canalys 研究经理刘艺璇(Amber

Liu)表示:“一月份落地的全国性的购机补贴政策对于市场表现有所拉动且总体较为温和。该政策在一定程度上促使部分消费者提前换机,但其更多体现为需求的时点前移,而非带来新增的有机增长。从厂商角度来看,整体备货策略保持理性,市场库存水位维持在相对健康的区间。除了短期的需求提振,国补政策的深远影响更可能体现在渠道结构的调整。为巩固市场地位及推动高端化,厂商的渠道投入聚焦于品牌店覆盖扩张、线下购物体验提升,及渠道深度合作,而国补政策进一步巩固了大型零售渠道与天猫、京东等主流电商平台的优势地位。

”

Canalys首席分析师朱嘉弢(Toby

Zhu)指出:“小米的重要增长动能来自于产品和渠道的协同效应,其时隔十年重返中国市场出货第一的位置。小米在线上线下统一的定价策略有效降低了消费者在国补政策下的决策成本,而其从可穿戴设备、PC、智能家居到汽车等全品类的覆盖,也最大化利用了国补适用范围,带动多场景捆绑消费。华为保持了积极有效的渠道管理,继续在一季度实现双位数的稳健增长。继Mate

XT之后,Pura X进一步拓展了折叠屏产品的形态边界。更具战略意义的是,华为正加速推进HarmonyOS

Next生态建设,包括将其更新覆盖至Nova12/13系列机型,这一举措将持续重塑当前国内操作系统格局,为华为生态构筑竞争壁垒。HarmonyOS

NEXT预计将在2025年占据中国手机市场总保有量(install base)的3%并实现快速增长。”

Canalys分析师钟晓磊(Lucas

Zhong)说道:“DeepSeek的迅速走红,再度激发了消费者和行业对AI能力的关注,也再次证明了当前技术格局下,厂商需要建立开放兼容的生态布局与高效的响应机制来保持在AI时代的领先地位。2024年,中国市场AI手机渗透率已达22%,预计在2025年将突破40%。折叠屏、AI手机以及操作系统等方向的持续创新,是厂商重塑市场格局及突破长期市场容量瓶颈的关键动能。2025年会是市场在波澜起伏中破浪前行的一年。尽管外部贸易环境不确定性将会对宏观稳定性及消费者信心造成摩擦,在宏观调控及消费政策持续发力的背景下,2025年中国宏观经济将维持韧性。在快速变动的竞争格局下,厂商的竞争力关键在于产品及价值主张差异化、统一且灵活的定价策略以及与渠道伙伴的深度协同。”