特朗普喊话美联储降息!

特朗普再次呼吁美联储降息

北京时间5月2日晚间,美国总统特朗普周五在一份强于预期的4月就业报告发布后,再次呼吁美联储下调利率。

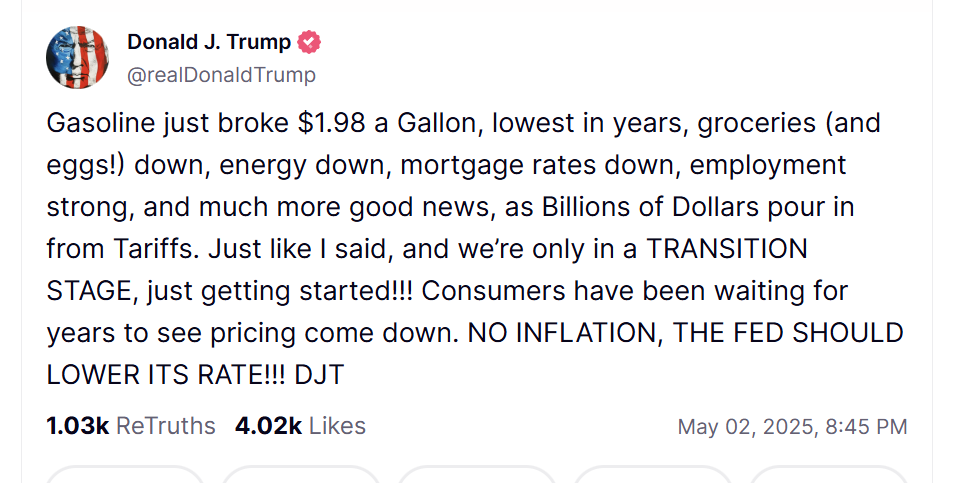

特朗普在非农就业报告发布后几分钟内,在Truth Social上激动地发文写道:“正如我所说的那样,而且我们现在还只是过渡阶段,才刚刚开始!!!消费者多年来一直在等待价格下降。没有通胀,美联储应该降息!!!”

美国劳工统计局周五上午报告称,4月份非农就业人数经季节调整后增加了17.7万人,超出市场此前预估的13.3万人,尽管仍低于3月份下修后的18.5万人。

这篇帖文表明,特朗普仍在持续试图影响美联储的决策过程,挑战这一中央银行长期以来保持的行政独立性。

但帖文同时也显示,特朗普对美联储主席杰罗姆·鲍威尔的批评有所缓和,而就在不久前,鲍威尔的职位还一度似乎面临威胁。

长期以来,特朗普一直批评鲍威尔,并敦促其降息以刺激经济增长。特朗普的经济顾问凯文·哈塞特上个月曾表示,白宫正在研究总统可以罢免鲍威尔的相关规则。

不过鲍威尔坚持认为,在其任期于2026年5月结束之前,特朗普在法律上无权将其解职。但市场和全球投资者仍担忧,特朗普可能会试图用更愿意屈从于政治压力的人来替代鲍威尔。

4月21日,这一担忧引发了市场抛售,当天美国主要股指和美元汇率双双下跌。

自那以后,特朗普表示他“无意”解雇鲍威尔,并逐渐淡化了对其的批评。

本周二在密歇根州的一场集会上,特朗普说:“我有一个美联储的人,但他做得并不太好。”但他并未直接提及鲍威尔的名字。

他补充说:“我想对美联储表现得非常友好和尊重,你本不应该去批评美联储,应该让他自己去做决定。但相信我,我对利率的了解比他多得多。”

美国4月新增就业人数总计17.7万,高于预期

美国4月份的就业增长依然强劲,失业率保持稳定,这表明外界对特朗普贸易政策的不确定性尚未对企业的招聘计划产生实质性影响。

根据美国劳工统计局周五公布的数据,4月份非农就业人数增加了17.7万人,此前两个月的就业增幅则被下调。失业率维持在4.2%不变。

报告显示,美国劳动力市场正在逐步降温,这说明尽管企业面临关税加剧和金融市场动荡的不确定性,但他们并未大幅调整招聘计划。大多数经济学家预计,惩罚性关税的主要冲击将在未来几个月显现。

惠誉评级美国经济研究主管奥卢·索诺拉在一份简报中表示:“这是一份各方面都不错的就业报告。这份报告中体现出的‘R’字不是‘衰退(Recession)’,而是‘韧性(Resilience)’。不过,考虑到当前贸易政策的背景,这些政策很可能拖累经济,我们在未来应保持谨慎。”

就业报告发布后,美股开盘大涨,道指涨近500点,纳指、标普500指数涨超1%。

美联储官员表示,在尚未明确特朗普政府政策对经济的具体影响前,不急于降息。尽管周三的一份报告显示3月份通胀有所放缓,但市场普遍预计美联储将在5月6日至7日的会议上维持基准利率不变。

就业增长广泛分布,其中医疗保健领域增长最为明显。运输和仓储业就业人数创下自去年12月以来的最大增幅,这表明进口激增与相关业务活动提升了对劳动力的需求,企业正抢在关税实施前完成采购。而制造业则出现裁员,该行业上个月产出降幅为2020年以来最严重。

联邦政府连续第三个月减少就业岗位,创下自2022年以来最长的裁员纪录,反映出由埃隆·马斯克领导的“政府效率部”(DOGE)持续推进削减联邦员工和控制开支的努力。

(中国基金报)

文章转载自 东方财富