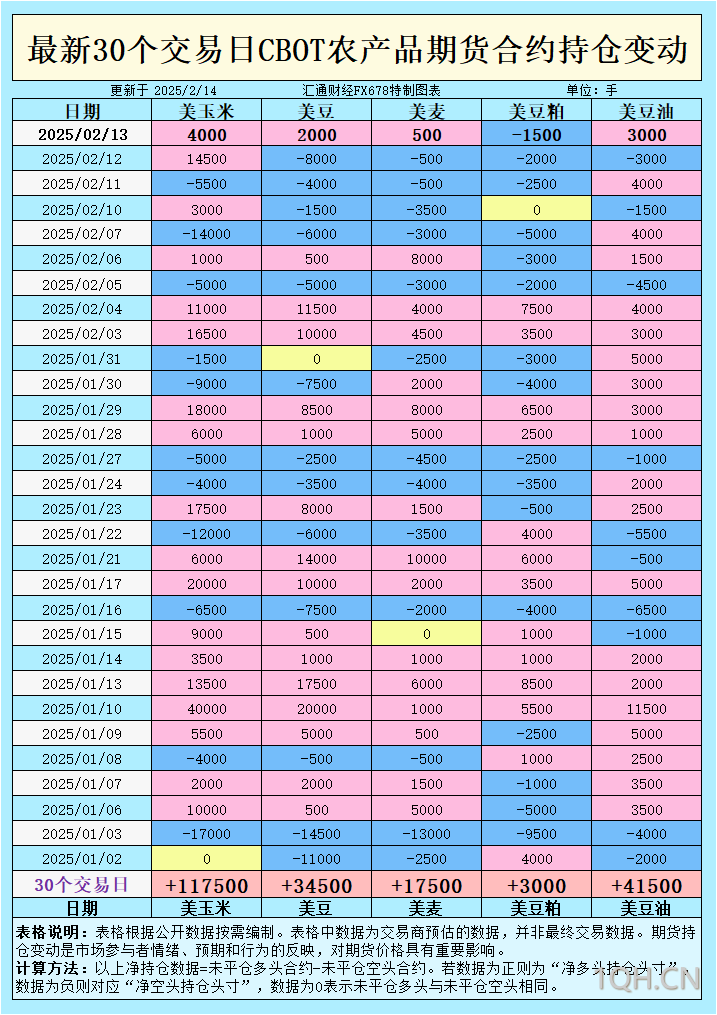

根据汇通财经观察,海外交易商估算的结果显示:

2025年2月13日当日,大宗商品基金:

增加CBOT玉米投机性净多头;增加CBOT大豆投机性净多头;增加CBOT小麦投机性净多头;增加CBOT豆粕投机性净空头;增加CBOT豆油投机性净多头。

最近5个交易日,大宗商品基金:

增加CBOT玉米投机性净多头;增加CBOT大豆投机性净空头;增加CBOT小麦投机性净空头;增加CBOT豆粕投机性净空头;增加CBOT豆油投机性净多头;

最新30个交易日,大宗商品基金:

增加CBOT玉米投机性净多头;增加CBOT大豆投机性净多头;增加CBOT小麦投机性净多头;增加CBOT豆粕投机性净多头;增加CBOT豆油投机性净多头。

具体变动数据见图表。

小麦市场

截至2月13日,小麦期货市场表现出一定的反弹情绪。硬红冬小麦(HRW)期货在市场上普遍上涨,3月合约上涨了6-3/4美分,收于每蒲式耳5.98-1/4美元。这一上涨主要源自对寒冷天气的关注。尽管美国平原地区近期气温低迷,但降雪情况为冬小麦提供了较好的保护,减轻了冬季杀害的风险。Maxar分析指出,尽管气温较低,降雪层依然有效保护了小麦作物的生长。此外,基差方面,南方平原地区的硬红冬小麦报价保持稳定,说明市场并未出现极大的供应压力。

从持仓变化来看,商品基金的操作情绪明显偏向于看涨。在最近5个交易日内,基金对小麦的净多头持仓增加了500份合约,这显示市场对于小麦未来供应的预期较为乐观,尤其是在全球市场仍然存在一定需求的情况下。

玉米市场

玉米期货市场的表现相对强势。2月13日,3月合约上涨了3-3/4美分,收于每蒲式耳4.94美元。期货价格的上涨反映了市场对美国玉米出口需求的信心。根据美国农业部(USDA)报告,上周美国玉米的净出口销量接近200万吨,为近三个月来的最高水平。主要买家包括日本、墨西哥、韩国和哥伦比亚。与此同时,尽管天气影响了巴尔的摩和新奥尔良港口的装船速度,玉米出口的需求依然强劲。

在持仓变动上,商品基金的净多头持仓呈上升趋势,2月13日的玉米净多头头寸增加了4000份合约,这表明资金看好玉米的未来走势。结合当前的基差变化来看,随着国际市场对美玉米需求的增加,市场情绪持续偏多。

大豆市场

大豆市场的情绪相对复杂。2月13日,3月大豆期货小幅上涨1-3/4美分,收于每蒲式耳10.29-1/2美元。然而,基差和出口销售数据的疲软制约了大豆的上行空间。美国农业部数据显示,上周大豆净出口销量为209,800吨,远低于市场预期的30万至80万吨,也为去年秋季以来的第二低水平。这一数据反映出大豆出口的疲软,主要是因为全球买家在等待巴西的丰收。

此外,尽管美国国内农户的销售有所回升,但随着巴西大豆的即将丰收,市场对美豆的需求呈现下降趋势。商品基金对大豆的净空头持仓有所增加,表明市场情绪偏空,尤其是在出口预期不及预期的情况下。

豆油和豆粕市场

豆油市场受到国际需求的支持,表现出一定的上涨动力。2月13日,豆油期货上涨,基金也维持着较为积极的净多头头寸。分析人士指出,全球对植物油的需求持续增加,尤其是亚洲市场。虽然美国豆油的基础报价相对稳定,但豆油期货市场受到国际市场情绪的积极影响。

豆粕市场则表现较为疲弱,尤其是在基金的操作情绪上。2月13日,商品基金对豆粕的净空头持仓增加了1500份合约,显示出市场对豆粕需求的疲软预期。这与大豆出口的疲软及国内需求的回落相吻合,预计短期内豆粕市场将面临一定压力。

国际市场影响与未来展望

在国际市场方面,美国谷物出口的表现继续受到天气、物流和国际竞争的影响。随着巴西大豆的丰收预期逐渐明朗,全球市场对美国大豆的需求将进一步放缓。与此同时,玉米和小麦的国际需求相对稳定,尤其是在亚洲和中东市场的采购需求上升。

近期的基差变化和货运成本上升显示出美国出口物流的压力,特别是受到严寒天气和冰雪天气的影响,可能导致未来几周内物流问题进一步加剧。然而,随着气温回升,这些问题可能会得到缓解。

从期货市场的情绪来看,玉米和小麦期货的多头持仓较为乐观,而大豆和豆粕的市场情绪较为悲观。预计短期内,玉米和小麦的需求将支撑其价格上涨,而大豆则可能面临来自巴西供应的压力,价格走势相对弱势。

结论

总体来看,未来的市场趋势将继续受到天气、国际需求和基差波动的影响。玉米和小麦在短期内仍可能保持强势,尤其是在出口需求强劲的支撑下。而大豆则面临出口疲软和巴西供应压力的挑战,可能会继续承压。豆油市场将受到国际植物油需求的支持,预计短期内将保持相对坚挺。豆粕市场的疲软趋势可能持续,投资者应密切关注出口动态和国内需求变化对期货市场的影响。

转载自 一期货