智通财经APP获悉,广发证券发布研报称,7月4日即美国“独立日”当天特朗普正式签署“大美丽”法案,至此“大美丽”法案正式生效。“大美丽”法案将使得美国财政进一步宽松,短期对美国经济增长形成支撑,但可能会导致二次通胀风险,导致美联储降息推迟,引发市场对美国财政可持续性担忧加剧。在当下降息周期叠加债务与赤字持续的背景下,美联储的决策也只能滞后于现实反馈,预计大类资产交易叙事将不断在“经济走弱”、“数据韧性”和“财政风险”间来回切换。

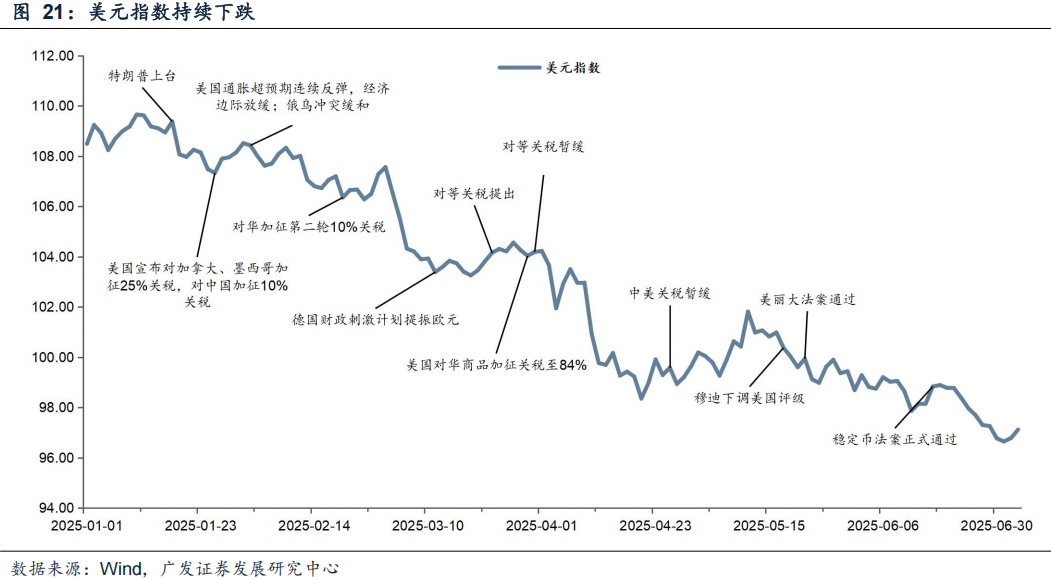

在可预见的未来,“经济走弱”、“数据韧性”和“财政风险”的逻辑,预计将主要对大类资产中的美债、美股、美元、黄金、石油产生较为明显的定价扰动。预计美债短期利空,中长期震荡下移;美股短期上行,中长期待基本面与政策效果验证;美元有短期反弹需求,中长期处于通道下行;黄金短期调整需求,中长期上行;石油短期与长期均偏空,取消清洁能源补贴实际影响有限。

广发证券主要观点如下:

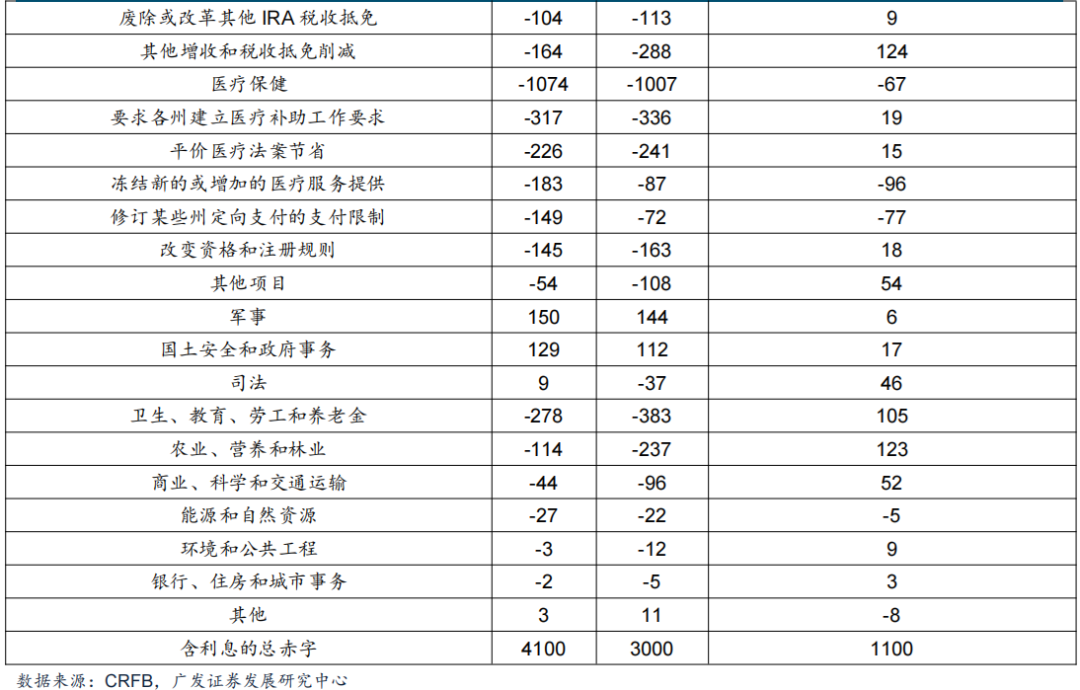

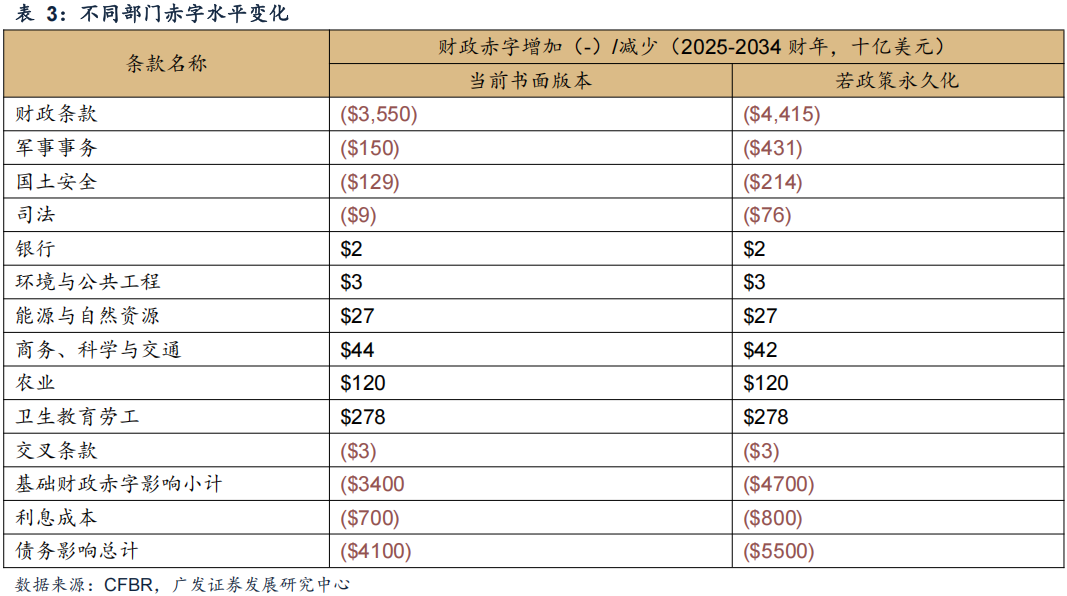

7月4日即美国“独立日”当天特朗普正式签署“大美丽”法案,至此“大美丽”法案正式生效。最终版本相比众议院版本赤字规模进一步扩大,部分细节发生边际变化,如删除899条款、提高联邦法定债务上限、上调州和地方税抵扣、收紧医疗白卡申领条件等。

“大美丽”法案将使得美国财政进一步宽松,短期对美国经济增长形成支撑,但可能会导致二次通胀风险,导致美联储降息推迟,引发市场对美国财政可持续性担忧加剧。

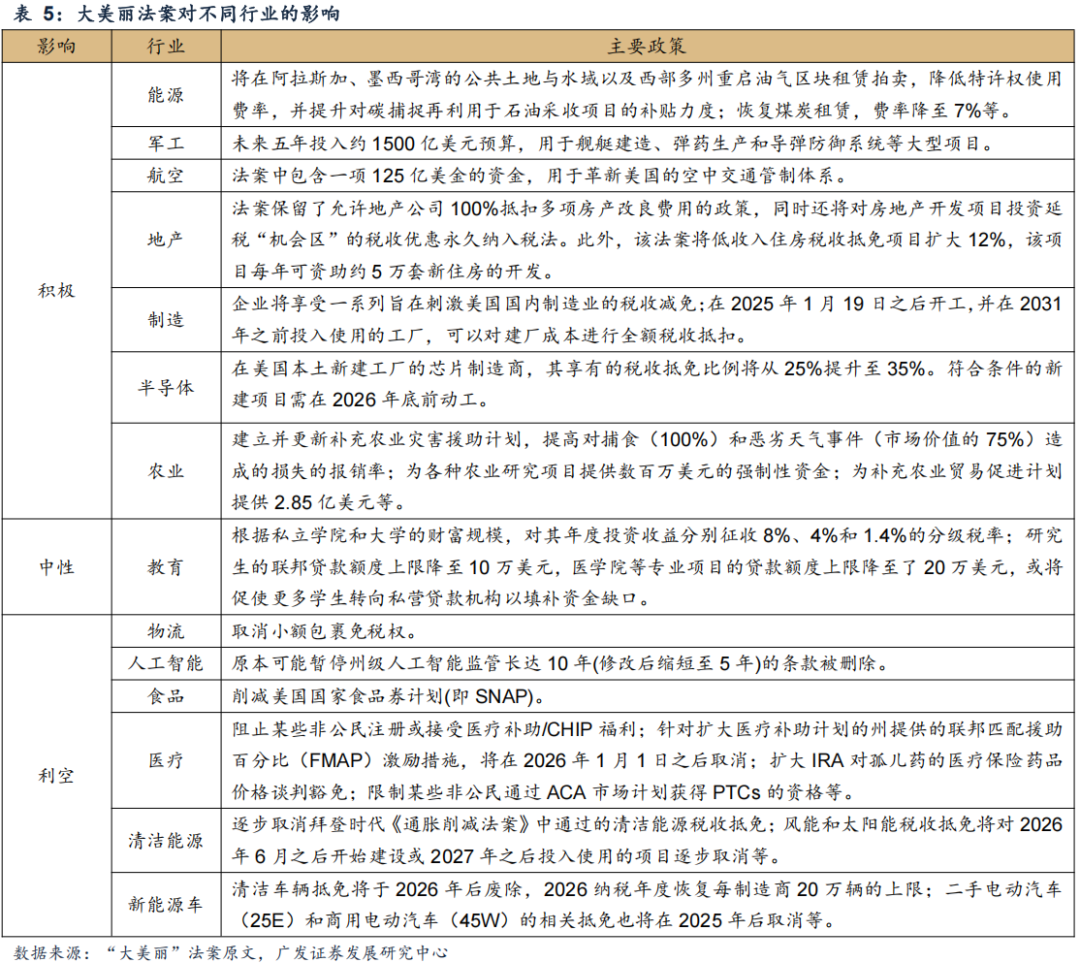

中观层面,“大美丽”法案对美国各行各业长期辐射效应不容小觑。该法案的最终版本为传统能源、制造、地产、军工、农业等行业带来显著的税赋和补贴优势,但同时也削减了清洁能源、新能源车、医疗、食品等行业的优惠政策。

大美丽法案通过,代表着美国财政持续超预期扩张。在赤字高企、债务问题引发市场担忧的情况下,当前财政扩张需要降息配合。本轮“财政扩张+降息”与上一轮降息周期有何不同?

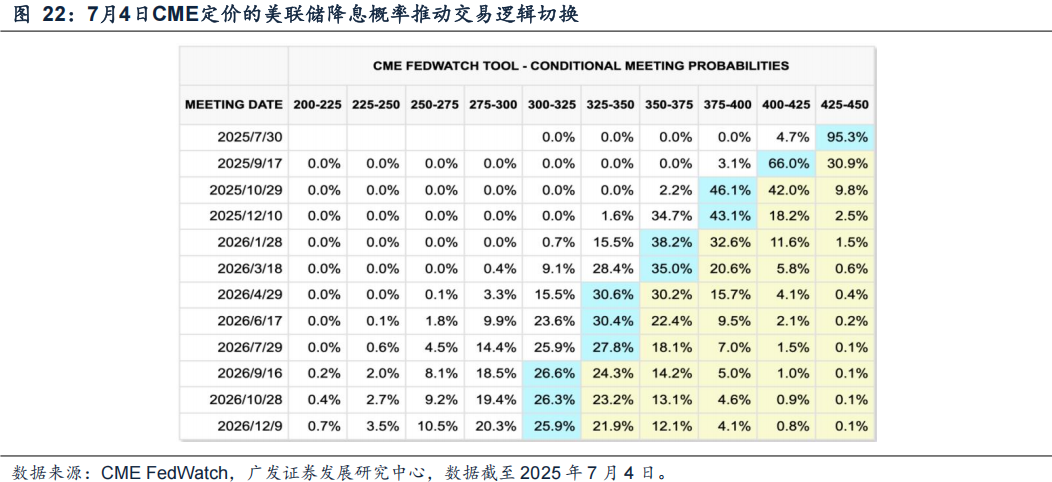

(1)大美丽法案通过前,近期市场以定价降息预期为核心。

(2)本轮“财政扩张+降息”与上一轮相比面临阶段性差异。理解包括财政超预期扩张、经济基本面变化、关税影响不确定性、美元信用裂痕等方面。预计降息交易不会“一帆风顺”。

(3)美国例外论削弱,私营部门可能回补美元资产空头投资头寸。

从交易本质角度,理解大美丽法案通过后“财政扩张+降息”的资产含义

(1)在当下降息周期叠加债务与赤字持续的背景下,美联储的决策也只能滞后于现实反馈,预计大类资产交易叙事将不断在“经济走弱”、“数据韧性”和“财政风险”间来回切换。

(2)在可预见的未来,“经济走弱”、“数据韧性”和“财政风险”的逻辑,预计将主要对大类资产中的美债、美股、美元、黄金、石油产生较为明显的定价扰动。

(3)资产走势展望预期:预计美债短期利空,中长期震荡下移;美股短期上行,中长期待基本面与政策效果验证;美元有短期反弹需求,中长期处于通道下行;黄金短期调整需求,中长期上行;石油短期与长期均偏空,取消清洁能源补贴实际影响有限。

风险提示:地缘政治冲突超预期使得全球通胀上行压力超预期;海外通胀及美国经济韧性使得全球流动性缓和(美联储降息时点、美债利率下行幅度)低于预期;国内稳增长政策力度不及预期,使得经济复苏乏力及市场风险偏好下挫等。