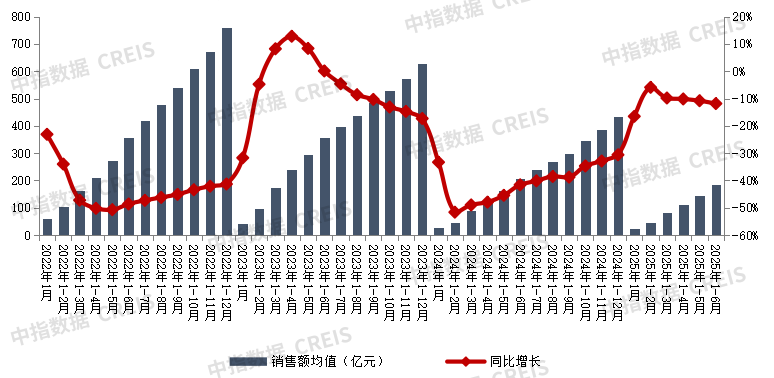

智通财经APP获悉,中指研究院发文称,1-6月,TOP100房企销售总额为18364.1亿元,同比下降11.8%,降幅较1-5月扩大1个百分点。单月来看,6月TOP100房企销售额同比下降18.5%,较5月单月降幅扩大1.2个百分点。从市场趋势看,房地产市场仍处于波动调整过程中,预计下半年城市分化行情仍将延续,“好城市+好房子”具备结构性机会,但市场全面止跌回稳仍需政策进一步发力。

1、业绩:TOP100房企销售额1-6月同比下降11.8%,降幅较1-5月扩大1个百分点

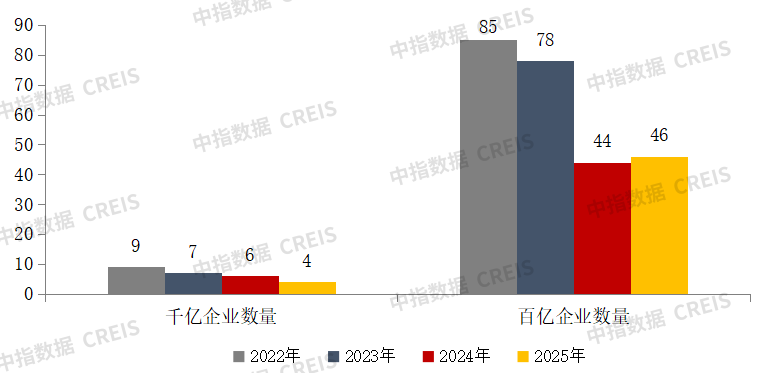

2025年1-6月,TOP100房企销售总额为18364.1亿元,同比下降11.8%,降幅较1-5月扩大1个百分点。6月单月,TOP100房企销售额同比下降18.5%,较5月单月降幅扩大1.2个百分点。1-6月销售总额超千亿房企4家,较去年同期减少2家,百亿房企46家,较去年同期增加2家。TOP100房企权益销售额为12812.7亿元,权益销售面积为6570.6万平方米。

图:2022年1月-2025年1-6月TOP100房企累计销售额均值及增速情况

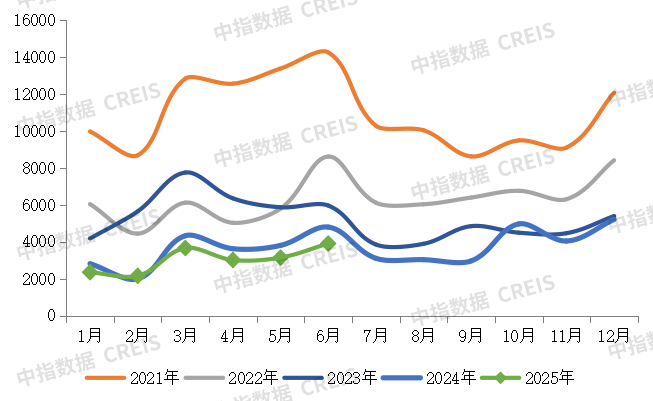

图:2021年1月-2025年6月TOP100房企单月销售额情况(单位:亿元)

注:文中分析所用销售额,如无特别说明,均指全口径销售额。

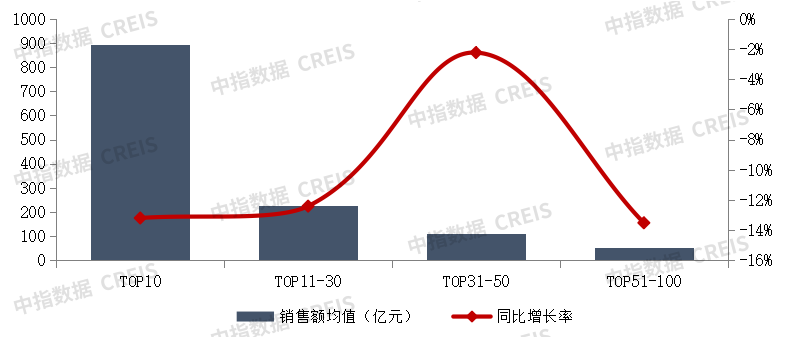

2025年1-6月,各阵营房企销售额均有下降。其中,TOP10房企销售额均值为893.8亿元,较上年下降13.2%;TOP11-30房企销售额均值为227.3亿元,较上年下降12.4%;TOP31-50房企销售均值为111.3亿元,较上年下降2.2%;TOP51-100房企销售额均值为53.1亿元,同比下降13.5%。

图:2025年1-6月各阵营销售额增长情况

2、阵营数量:千亿以上销售额企业4家

图:2022年至2025年各年1-6月千亿、百亿房企数量

2025年1-6月,多个阵营企业数量均有变化。具体来看,1000亿以上阵营4家,较去年同期减少2家,销售额均值为1244.3亿元。第二阵营(500-1000亿)以上阵营7家,较去年同期增加3家,销售额均值637.5亿元。第三阵营(300-500亿)企业3家,较去年同期减少3家,销售额均值348.0亿元。第四阵营(100-300亿以下)企业32家,较去年同期增加4家,销售额均值151.3亿元。

表:2025年1-6月TOP100房企各阵营数量及销售额均值情况

业绩透析

1、城市:一线城市业绩贡献率增长显著,上海和北京贡献高且增长快

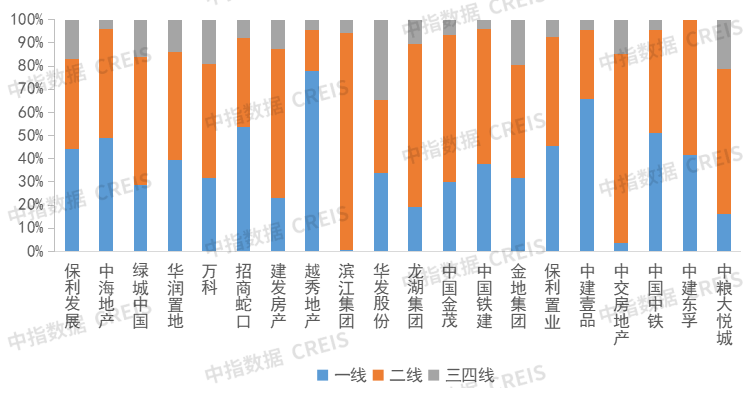

图:2025年上半年代表房企各等级城市销售占比情况

一线城市业绩贡献率占比增长9.0个百分点,二线城市业绩占比近五成。2025年上半年,20家代表房企47.8%的销售业绩来源于二线城市,为主要业绩贡献来源,但同比下降6.8个百分点,一线城市销售业绩贡献率同比增长9.0个百分点至40.0%,增速显著。代表房企开发业务更加聚焦核心一二线城市,重点布局经济增长好、有产业支撑的高能级城市,同时采取“以销定投”的投资策略,关注“主流城市、主流地段”,确保较高的投资回报率。分企业来看,招商蛇口(001979)、越秀地产(00123)、中建壹品、中国中铁(601390.SH)深耕一线城市,一线城市销售贡献率均在50%以上;保利发展(600048.SH)、中海地产、华润置地、保利置业、中建东孚一线城市销售贡献率均超40%。

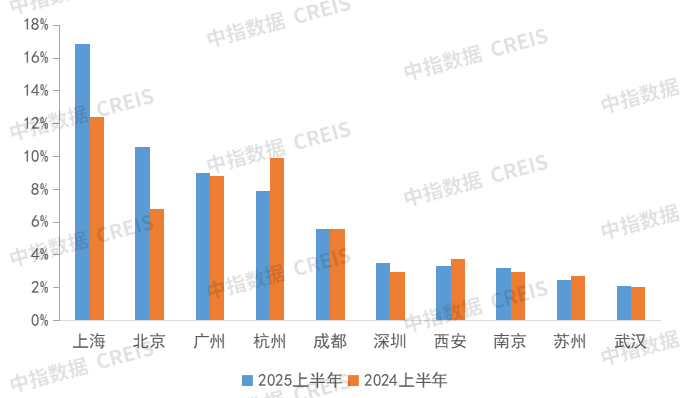

图:2024年上半年代表房企销售额占比前十城市

上海和北京销售贡献位列前两位,分别增长4.5和3.8个百分点。2025上半年,20家代表房企销售额贡献前三城市分别为上海、北京和广州,销售额贡献率分别为16.9%、10.6%和9.0%。上海销售额贡献率相较2024年同期持续提升,增长4.5个百分点,在TOP10城市中增幅最大;北京销售贡献率增长3.8个百分点至10.6%,增幅仅次于上海。杭州销售额贡献率为7.9%,较2024年同期下降2个百分点,主要是由于头部企业加大了在上海、北京等一线城市的投资力度。其他重点城市对于代表企业的销售贡献度基本保持稳定,销售额占比增减幅度未超过1个百分点,进一步体现了代表企业稳健的发展策略。

2、产品:产品结构趋于稳定,改善类产品依旧为市场主流

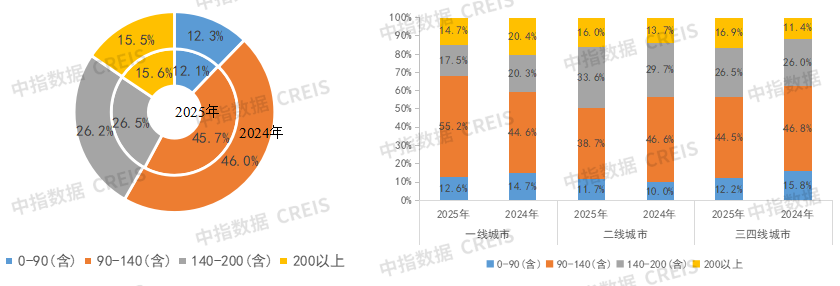

图:2024年、2025年上半年不同城市等级不同面积段重点项目销售额占比

各面积段销售金额占比变化不大,产品结构趋于稳定。2025年上半年,代表企业各面积段销售额占比保持稳定,具体来看,90-140平米首改类项目销售额占比45.7%,占比最高,仍是当前的主力产品;140-200平米改善类项目销售额占比提升0.3个百分点至26.5%,200平米以上高端类项目销售额占比为15.6%,同比增长0.1个百分点,增幅仅次于改善类项目。2025年,“好房子”首次被写入《政府工作报告》,体现出政府对于“好房子”建设的高度重视。房地产企业也紧跟政策变化,着力打造“好房子”。从市场实际表现来看,“好房子”在市场调整期也实现较好去化。改善类及高端类产品更容易做出“好房子”,因此成为当前房企打造的主力产品。

3、展望:房地产市场仍处于波动调整过程中,“好城市+好房子”具备结构性机会

从市场表现来看,6月重点城市新房及二手房销售环比均实现增长,但同比仍有所下滑。从市场趋势看,房地产市场仍处于波动调整过程中,预计下半年城市分化行情仍将延续,“好城市+好房子”具备结构性机会,但市场全面止跌回稳仍需政策进一步发力。