来源:财联社

2025年首批权益二季度报出自同泰基金,涉及3只产品,即王秀旗下同泰金融精选、同泰产业升级,马毅旗下同泰远见灵活配置。

据财联社6月25日的报道,choice数据显示,同泰产业升级成年内第二只“翻倍基”,暂居年内收益榜首,也由此揭示了一只“机构定制款”产品在遭遇机构撤离、全仓银行股后出现的业绩暴涨。相较于一季度末,同泰产业升级的规模、重仓股、业绩表现、持有人结构均在二季度出现较大变化。

现有数据(截至去年年末)显示,同泰产业升级自成立以来机构持有比例始终为100%。正因如此,该产品一季度末遭遇机构全额撤离后,直接坍塌成“迷你基”,规模甚至不足万元;到了二季度末,同泰产业升级合并规模增至1.45亿元,且无单一投资者持有20%以上份额,这或许意味着二季度已通过吸纳新资金实现规模修复,是否已从“机构独揽”转型“散户化持有”还需等待中报披露结果。

除了规模回升,该产品重仓配置也回归原定主题。相较于一季度末全仓A股银行股,同泰产业升级二季度末重仓股已明显贴合“产业升级”的产品定位,十大重仓股多为机器人板块的港股和北交所个股。如季报所言,二季度主要指数涨跌不一,风格分化明显,小盘股表现突出,wind微盘股指数持续创新高,二季度涨幅超 20%,成为A股市场的领涨风格。

较之同泰产业升级的策略 “纠偏”,同样由王秀在管的同泰金融精选二季度仍坚守大金融板块。前者已摆脱“万元基”状态,后者规模仍持续低于红线,连续3年多靠着“报告监管”续命。规模长期低迷,也暴露了产品本身的市场吸引力不足。

上述2只产品,与王秀管理的同泰开泰、同泰慧盈等产品共同构成“机构定制矩阵”,这类产品规模依赖单一机构,稳定性差,且易因机构撤离陷入“迷你化”困境。

业内人士称,上述情况是不少资源有限的中小基金公司的现状——依赖机构定制快速扩充产品线,但通常缺乏散户吸引力,规模与业绩稳定性不足。

同泰产业升级:规模回升,转向机器人赛道

截至二季度末,同泰产业升级合并规模为1.45亿元,总份额为0.89亿份,较一季度末9887.46万元的总规模增长4612.54万元,增幅为46.65%。具体来看,该产品A、C类份额二季度末规模分别为0.8亿元、0.65亿元,分别较上期增加3996023.00%、820841.40%。

相较于一季度偏离“产业升级”主题,重仓股为清一色银行股,二季度前十大重仓股则显著偏向机器人领域,且持仓板块也从A股转向港股与北交所个股。

截至二季度末,同泰产业升级前十大重仓股依次为:地平线机器人-W、敏实集团、德昌电机控股、优必选、越疆、易实精密、丰光精密、机科股份、速腾聚创、首程控股,持仓占比合计57.08%。细究发现,这10只重仓股中包括7只港股个股和3只北交所个股,从主营业务或主营产品看,这10只个股均属机器人板块。

因管理规模限制,同泰产业升级一季报披露的十大重仓股名单中,实际仅持有6只个股,且均为银行股,依次为渝农商行、北京银行、无锡银行、中国银行、邮储银行、农业银行,涵盖国有大行、城商行和农商行。

仅从季报披露数据而言,该产品二季度收益率表现明显低于一季度。重仓机器人板块后,同泰产业升级A/C二季度分别亏损0.29%、0.38%,较1.9%的业绩比较基准,分别跑输2.19%、2.28%;该产品A/C一季度收益率分别为103.69%、103.47%,分别跑赢业绩比较基准102.55%、102.33%。

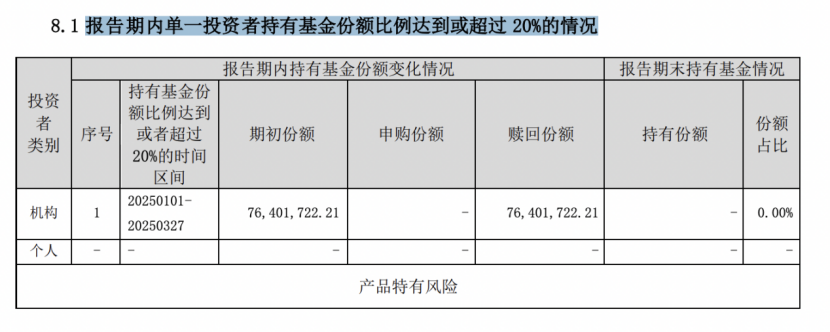

但值得注意的是,同泰产业升级3月31日净值暴涨68.73%,产品净值也由前一日的0.9747元增至1.6446元。通常而言,当基金遭遇巨额赎回时,赎回费用会计入剩余基金资产,导致净值飙升。该季报还披露,有机构投资者一季度赎回全部所持的0.76亿份,去年年末,该产品合并份额也为0.76亿份。

一季报显示,机构1将所持0.76亿份全部赎回后,同泰产业升级一季度末规模仅为9887.46万元。该产品权益投资占基金总资产比仅为1.62%,对应金额也仅为3383元。

结合上述变化,不难得出,同泰产业升级一季度的高收益率是机构撤离后、迷你规模下的短期数据异象,而非投资能力的体现。

据二季报披露,报告期内,同泰产业升级已无单一投资者持有基金份额比例达到或超过 20%的情况。

王秀指出,同泰产业升级重点关注人形机器人等 AI 应用方向,因当前人形机器人行业的发展趋势已然明晰,2025 年被普遍视为人形机器人的量产元年。3 月因机器人板块面临过热和调整压力,短期做了切换。二季度以来,因特朗普关税政策影响、叠加一季报财报表现不佳,机器人板块整体呈现下跌趋势。

该产品在二季度逐步切换回机器人方向,因板块回调充分、部分一线标的回调幅度已超 30%,而马斯克回归、特斯拉机器人换帅将带动机器人产业进展加速。下半年机器人行业将进入量产爬坡期,核心驱动来自头部厂商订单放量、大模型技术突破和应用场景实证,机器人板块Beta 机会显著,将持续布局其中具有高成长机会的细分领域,重点关注港股和北交所机器人方向。

重仓大金融,同泰金融精选多年困守清盘线

除了同泰产业升级,王秀在管的同泰金融精选也率先披露了二季报。

据二季报,同泰金融精选十大重仓股依次为:中金公司、中信证券、中国银河、广发证券、国联民生、东方证券、新国都、金证股份、东方财富、移卡,持仓合计56.39%。

王秀指出,该产品继续聚焦于大金融领域的长线配置,二季度仓位集中于券商(A/H 股)、金融科技等弹性方向。因券商和金融科技板块牛市“旗手”的角色被反复验证,且券商板块的估值处于历史低位,随着A股市场回暖、两市成交放量,将为券商经纪、资管和自营业务带来更大的业绩弹性。

而金融科技方向受政策的重视以及人工智能、大数据、云计算等新科技的赋能,将带来长期的成长性。另外,稳定币凭借币值稳定、低成本和高效率的优势,随着政策和应用的落地,将进一步重塑跨境支付,补充主权货币职能,推动货币国际化,虚拟资产相关业务将为券商和金融科技公司带来业绩增量。本基金将持续深耕大金融板块,重点关注券商、金融科技方向的投资机会,把握好节奏,力争为投资人带来不错的投资体验。

二季度,同泰金融精选A/C收益率为7.2%、7.09%,分别跑输业绩比较基准1.44%、1.55%。数据显示,自成立以来,该产品A/C已实现5.41%、3.88%收益率,较同期业绩比较基准,分别跑输15.11%、16.64%。

截至二季度末,同泰金融精选合并规模为0.499亿元,较一季度末0.44亿元的合并规模,增长了600万元,增幅为13.64%。二季报指出,报告期内,该产品已出现连续60个工作日基金资产净值低于5000万元的情形,根据相关规定,同泰基金已向中国证监会报告并递交解决方案,本基金将继续运作。报告期内未出现连续20个工作日基金份额持有人数量不满200人的情形。

值得注意的是,同泰金融精选2022-2024年的3份年报均披露出现连续60个工作日规模低于5000万元的情形,但同泰基金均表示已向中国证监会报告并递交解决方案,该产品将继续运作。

另外,王秀在管的同泰开泰2024年、2023年年报,同泰慧盈、同泰竞争优势2024年年报也均披露该情形。

除了同泰产业升级外,王秀旗下产品多呈现出“机构定制”的特征。自2022年年末起,同泰金融精选披露的机构持有比例均为100%;自2022年年中起,同泰开泰披露的机构持有比例多为99.99%;去年年末,同泰慧盈的机构持有比例为100%;自2023年年中起,同泰竞争优势披露的机构持有比例均为100%。

转载自 基金网