地缘政治阴云笼罩:中东冲突引发市场焦虑

伊朗与以色列剑拔弩张

中东地区历来是全球地缘政治的敏感地带,而近期以色列与伊朗之间的紧张关系无疑为市场投下了一枚重磅炸弹。双方均未表现出任何退让的迹象,冲突升级的可能性令投资者忧心忡忡。特别是伊朗可能封锁霍尔木兹海峡的传闻,更是让市场神经紧绷。作为全球最重要的石油运输通道,霍尔木兹海峡一旦受阻,将对全球能源供应造成灾难性影响,进而推高油价并引发更广泛的经济动荡。

原油价格应声上涨

受地缘政治风险的推动,原油价格近期持续攀升。在以色列对伊朗发动先发制人打击后,原油价格在周一再度上涨约1%,这是在上周五已大涨7%的基础上进一步走高。油价的波动不仅反映了市场对中东局势的担忧,也为全球经济复苏蒙上了一层阴影,尤其是对依赖能源进口的国家而言,成本上升可能进一步加剧通胀压力。

美元走势:避险光环面临考验

美元持稳但前景不明

在全球不确定性加剧的背景下,美元作为传统避险货币的角色备受关注。周一,美元兑日元汇率持平于144.22日元,盘初曾小幅上涨0.4%;美元兑瑞郎同样保持稳定,报0.8116。衡量美元兑一篮子六种主要货币的美元指数小幅下跌0.1%,最新报98.02。尽管美元在近期交易中整体呈现上涨态势,但市场分析师对这一趋势的持续性持谨慎态度。

Brown Brothers Harriman市场策略全球主管Win Thin表示,美元的避险地位正面临严峻考验。如果美联储在本周的政策会议中如预期般采取鸽派立场,美元可能会因美国经济基本面的疲软而重新走弱。地缘政治紧张局势与美国国内经济数据的双重压力,使得美元的未来走势充满了不确定性。

风险货币与石油出口国货币表现分化

与美元的谨慎走势相比,一些与风险正相关的货币则展现出小幅上涨的态势。澳元和纽元在周一均录得小幅升值,而作为石油出口国的挪威,其货币克朗更是上涨0.3%,创下2023年初以来的最高水平。油价的上涨为石油出口国提供了支撑,但也凸显了全球汇市在当前复杂环境下的分化趋势。

欧元强势崛起:挑战美元霸权?

欧元年内涨幅领跑主要货币

在主要货币中,欧元无疑是2025年的明星选手。欧元兑美元汇率周一报1.1572美元,年内累计涨幅已高达11.76%。这一表现不仅让欧元成为投资者追捧的对象,也引发了市场对欧元是否可能挑战美元主导地位的热烈讨论。然而,欧洲央行副行长德金多斯在接受采访时明确否认了这一可能性,强调欧元短期内难以撼动美元的全球储备货币地位。

欧洲央行淡定面对欧元升值

德金多斯表示,欧洲央行对欧元的强势表现持宽松态度,认为这反映了欧元区经济的相对韧性。尽管欧元升值可能对出口导向型的欧元区经济构成一定压力,但欧洲央行似乎更关注国内通胀和增长前景,而非汇率波动。这一表态为欧元提供了进一步的支撑,也让投资者对欧元区的货币政策走向更加关注。

央行会议密集来袭:市场屏息以待

美联储决议备受瞩目

本周,全球主要央行的货币政策决定将成为市场焦点,其中美联储周三的决议无疑是重中之重。市场普遍预期美联储将维持当前利率不变,但投资者更关心的是美联储对近期经济数据的解读。最新数据显示,美国经济活动呈现疲软迹象,而通胀压力依然高企。佩珀斯通研究主管Chris Weston指出,美联储可能会在声明中传递较为中性的立场,承认经济增长放缓的现实,但避免过于鹰派或鸽派的信号。

日本央行与欧洲央行动态

除了美联储,日本央行将在周二结束为期两天的会议,市场普遍预计其政策将保持不变。同样,英国、瑞士、瑞典和挪威央行也将在本周公布政策决定。这些央行的决议将为全球货币政策的未来走向提供更多线索,尤其是在全球经济复苏不平衡的背景下,各国央行的政策分化可能进一步加剧。

全球贸易与G7会议:不确定性持续发酵

特朗普贸易政策引发担忧

自今年初美国总统特朗普试图重塑全球贸易秩序以来,全球市场一直笼罩在不确定性的阴霾中。美元年内已贬值超过9%,部分原因是投资者对特朗普提出的贸易协议最后期限(约三周后到期)感到紧张。与欧盟和日本等主要贸易伙伴的协议尚未签署,市场对未来关税前景的担忧挥之不去。

G7双边会晤备受期待

投资者正密切关注本周七国集团(G7)领导人会议期间,各国与美国之间可能展开的双边会晤。这些会晤的结果可能为全球贸易局势提供新的方向,但也可能进一步加剧市场波动。在全球经济复苏的关键时刻,贸易政策的不确定性无疑为市场增添了更多复杂性。

总结:汇市博弈进入白热化

全球汇市正处于地缘政治、货币政策和贸易局势的多重漩涡之中。中东冲突的升级风险推高了油价,美元的避险地位面临考验,而欧元的强势崛起则为市场注入了新的活力。本周密集的央行会议和G7双边会晤将成为决定市场走向的关键节点。无论是美联储的谨慎表态,还是全球贸易谈判的最新进展,都可能引发汇市的剧烈波动。

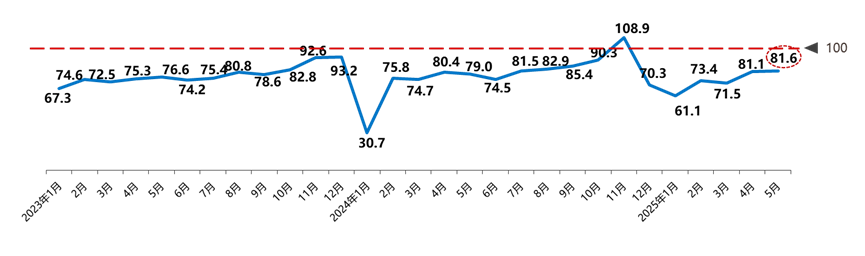

北京时间15:01,美元指数现报98.03。

转载自 一期货