智通财经APP获悉,6月2日,崔东树发布2025年4月皮卡市场分析。2025年4月全国皮卡生产5.2万辆,同比增长18.8%,1-4月皮卡生产18.4万辆,同比增长12.2%;2025年4月份皮卡市场销售5.0万辆,同比增长14%,环比下降13%,处于4月历史最高位水平。2025年1-4月份皮卡市场销售18.8万辆,同比增长9%,处于历史最高位。

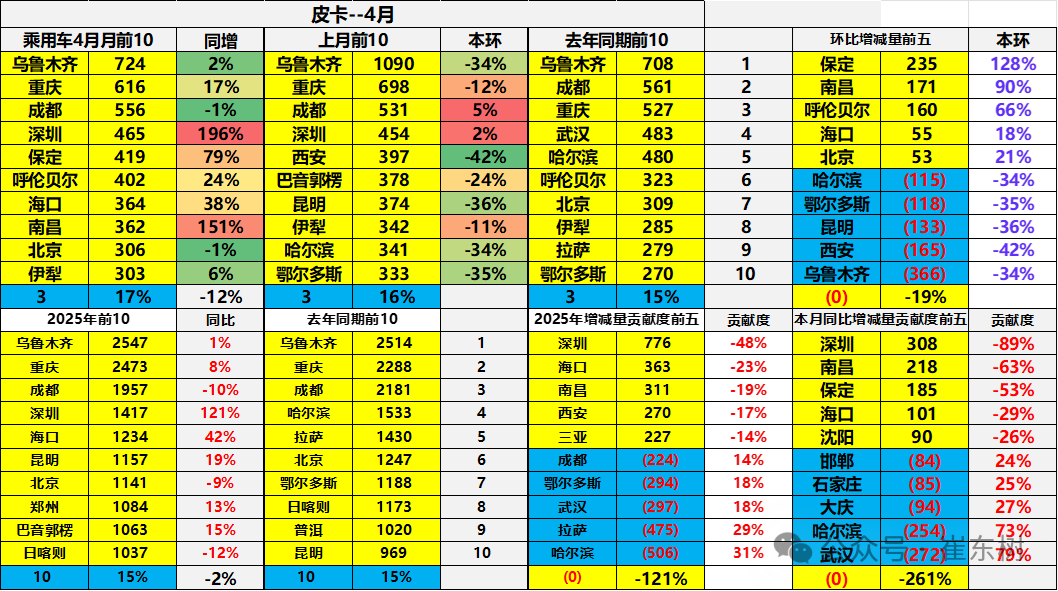

长城汽车持续保持皮卡市场强势领军地位,国内外市场表现均很好。在国内皮卡零售市场,长城汽车、江铃汽车、郑州日产、江西五十铃等表现持续看多,“皮卡一超三强”格局继续保持。皮卡市场的主力区域在西南、西北为主,西部地区的皮卡需求较大。4月西南地区的皮卡需求表现较强。目前来看,2025年4月西南、西北地区的皮卡需求占到总体需求的48%左右,成为两大核心市场。随着房地产调整、出口转内销的新经济增长特征,大量农民工返省返乡,中西部和北方车市增长较强,皮卡市场有更好的内需发展空间。

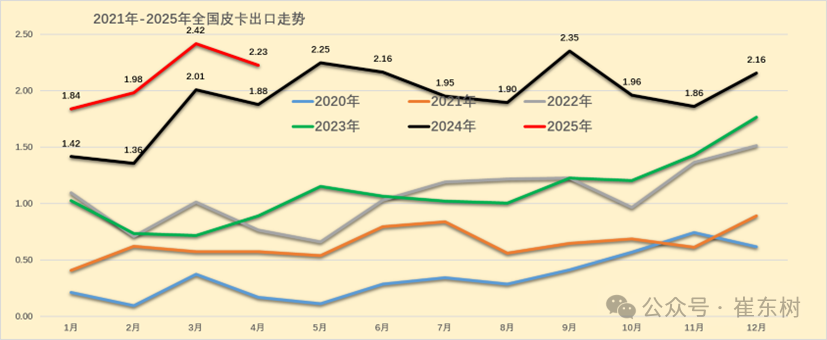

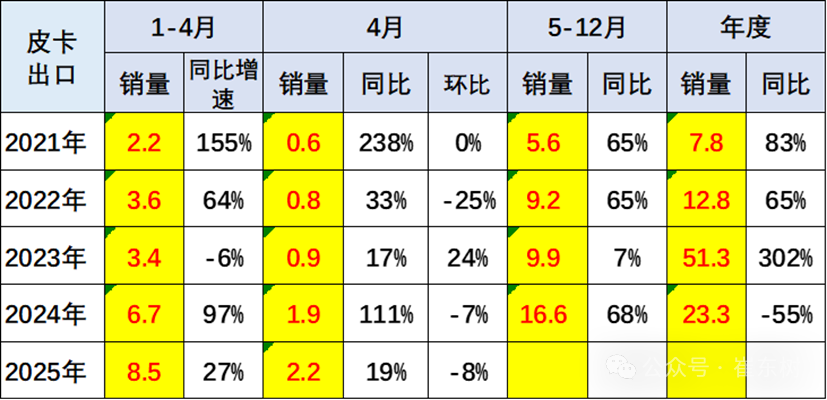

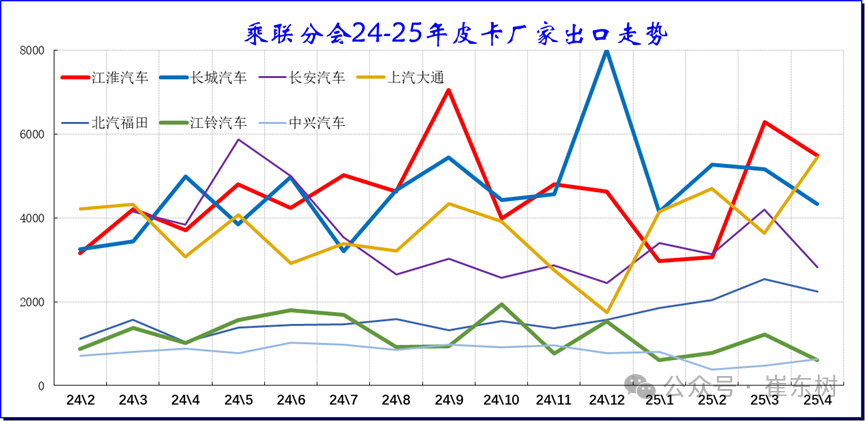

皮卡出口:全国皮卡市场2024年累计出口23.3万辆,增速76%。2025年4月皮卡出口2.4万辆,同比增长20%,环比增长22%,行业出口占比继续保持高位,1-4月皮卡出口6.2万辆,同比增长31%。2024年皮卡出口占比皮卡总销量的45%,2025年4月达到44%,2025年1-4月达到45%,中国自主皮卡出口提升较好。作为国际化车型的皮卡,已成为我国商用车出口中的最强品类。

前两年来国际车企的生产不足,供需缺口较大,为中国皮卡出口海外奠定基础,也推动2022年以来中国皮卡出口持续增长。今年4月皮卡出口仍呈现同比较强的增长态势,部分皮卡企业抓住出口机遇实现强势增量,如江淮汽车、长安汽车、长城汽车、上汽大通的出口规模都很大,很多皮卡厂商的出口量占皮卡总销量的一半以上。

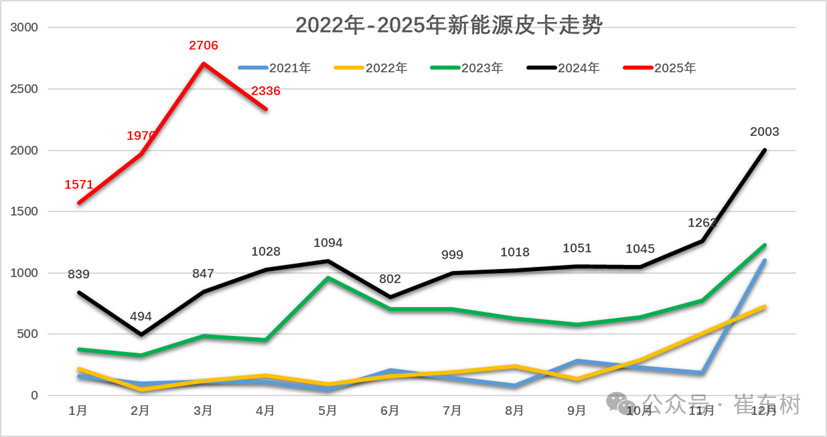

新能源皮卡:2024年全国新能源皮卡销量1.3万辆,同比增长59%。2025年4月新能源皮卡0.2万辆,同比增长127%,环比下降14%,1-4月累计新能源皮卡0.9万辆,增长168%,形成超强于燃油皮卡的较好走势。相对于电动轻卡的物流需求暴增,电动化是商用车路权提升的最佳方式。随着电动化和乘用化的发展,皮卡市场的空间逐步改善。4月新能源皮卡销量中:吉利雷达电动皮卡1,482辆、长安增程皮卡745辆,其他皮卡企业的新能源车型也有一定规模。伴随着国内电动皮卡市场启动,逐步培育市场,预计未来将会更快的发展来满足国内外市场需求。

一、皮卡市场总体分析

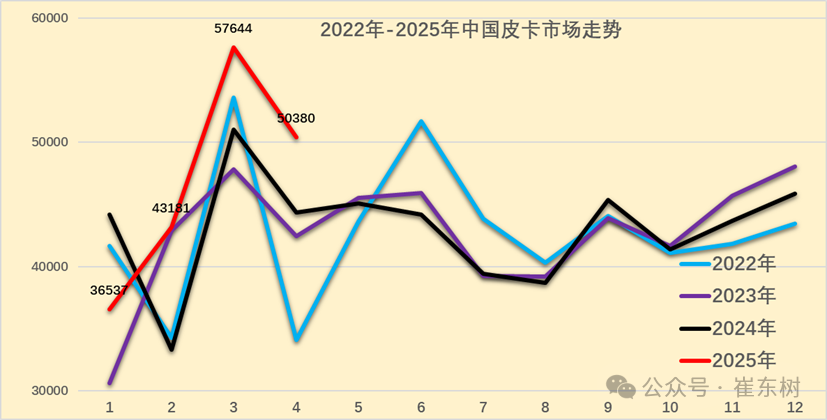

1、历年皮卡市场逐月走势

2024年皮卡批发市场走势前低中高,相对于历年的春节早,因此2025年2-4月的皮卡走势因春节较晚因素获得增量。

皮卡属于生产资料车型,在春节之前一般购买皮卡相对较少,春节之后的3-6月皮卡销售进入旺季,这也是房地产、工程项目和单位购买的需求增长点。

乘用车的销量代表了中国消费者的生活品质以及追求,但是商用车的销量代表了中国小企业、小私营业主的发展状况,只有商用车的需求上来了,基础民生问题得到解决,乘用车市场才能有恢复的可能。

皮卡市场也是直接反应了小私营业主的发展情况,以长城汽车为代表的皮卡市场,已经成为疫情后汽车市场回暖的先头兵。但随着房地产低迷,第三产业运营压力较大,皮卡市场回暖也艰难。由于皮卡出口市场的快速活跃,皮卡市场日益复杂。

随着中年群体的潮玩文化,自驾和郊野游的空间增大,大家更多选择皮卡游玩。因此皮卡进城的难度大,自由的小城游玩生活和野外工作是主要需求。

2、全国皮卡市场4月走势对比

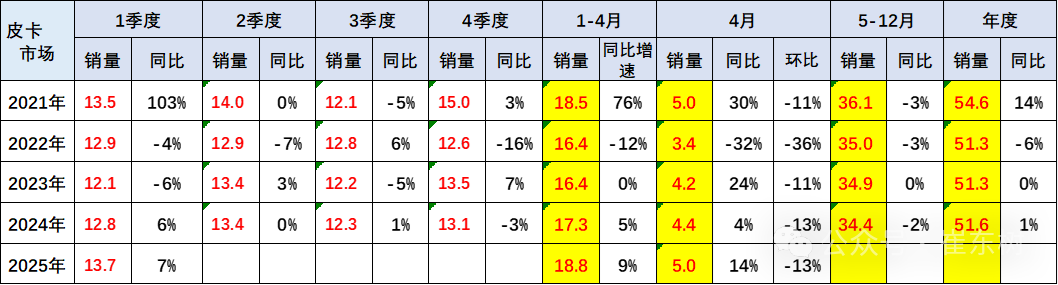

2025年4月份皮卡市场销售5万辆,同比2024年4月增14%,环比上月降13%,处于近5年的高位水平。2025年1-4月份皮卡市场销售18.8万辆,同比2024年1-4月增9%,皮卡市场持续总体平稳,国内需求走弱。2018年皮卡45万销量,增长10%;2019年皮卡累计销量44万辆,同比下降3%;2020年48万,同比增长9%是较强的;2021年皮卡销量55万,同比增长14%,达到近期峰值。

2022年的总体皮卡走势相对较平稳,达到51.3万辆,较2021年下降6%。2023年总体皮卡销量51.3万,同比下降0.1%,2024年的皮卡销量51.6万辆,实现同比增长1%,总体表现不错。2025年1-4月18.8万辆,同比增长9%,近期皮卡的走势相对较强,皮卡相对于轻卡等走势仍属较好。3、皮卡出口表现强

2025年4月皮卡出口达到2.2万辆,环比下降8%,同比增长19%的增速较好,但仍低于正常月份出口。

长城汽车、上汽大通、长安汽车、江淮汽车、北汽福田等企业出口表现优秀。但近期的商用车出口增速放缓是比较明显的共同特征。

全国皮卡市场2024年计出口皮卡23.3万辆,增速下降55%。今年以长城汽车为代表的皮卡行业出口总体超强,2025年4月皮卡出口2.2万辆,同比增长19%,环比下降8%,行业出口占比继续保持高位,1-4月皮卡出口8.5万辆,同比增长27%。2024年皮卡出口占比皮卡总销量的45%,2025年4月达到42%,2025年1-4月达到45%,中国自主皮卡出口提升较好。皮卡作为国际化车型,已成为我国商用车出口中的最强品类。

4、皮卡新能源走势

前期新能源皮卡与新能源商用车有类似的补贴特色的波动增长特征。随着特斯拉皮卡的火爆,近期新能源皮卡逐步走向消费特征,吉利雷达等推动皮卡私人消费走强。

全国新能源皮卡市场逐步崛起,随着特斯拉的皮卡热卖,中国的新能源皮卡也逐步进入规模化发展。2024年全国新能源皮卡销量1.2万辆,同比增长59%。

2025年4月新能源皮卡0.2万辆,同比增长127%,环比下降14%,1-4月累计新能源皮卡0.9万辆,增长168%,形成超强于燃油皮卡的较好走势。

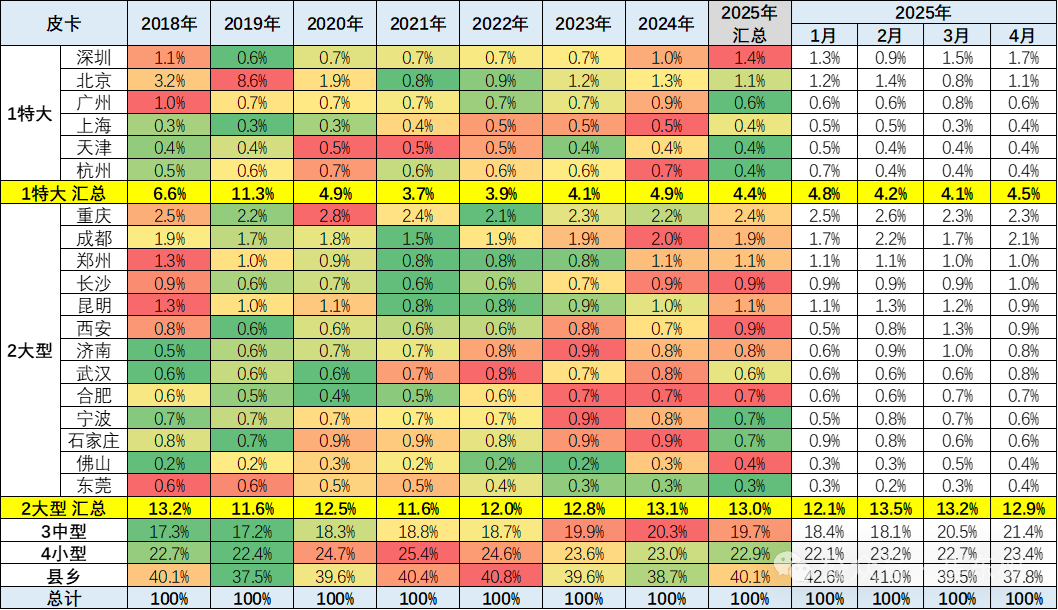

二、皮卡市场销售区域特征

1、皮卡市场区域变化

皮卡市场的主力区域在西南、西北为主,西部地区的皮卡需求较大。4月的西北地区的皮卡需求表现较强。目前来看,2025年4月西南、西北地区的皮卡需求占到总体需求的47%左右,成为两大核心市场,其中今年西南市场规模较大。

西部市场近期保持相对稳定的态势,东部地区回落。虽然经济活跃,但中部地区、华南地区的皮卡市场并没有大幅的增长。

皮卡在北方和西部市场表现相对较强,这也是因为北方和西部市场经济相对不活跃,主要是靠种植和工程建设为主拉动需求。

私人乘用化皮卡的发展有待进一步加强,随着电动化和乘用化的发展,京津沪的皮卡销量在今年有一定恢复,近期的长城汽车乘用化皮卡仍值得期待。

2、皮卡销售区域分析

皮卡市场主力销售区域还是在以中小城市和县乡市场为主,但随着电动化皮卡和乘用化皮卡的推出,大城市需求得到改善。2025年4月大型城市和深圳等限购市场表现较好。而县乡市场近期大幅走强,燃油皮卡在大城市市场目前来看并没有明显的突破特征。4月的县乡市场的表现相对1月回落较大。

特大城市市场逐步处于萎缩特征之中,而限购城市市场中,北京市场因牌照紧张而皮卡表现较好。前期表现相对较强的深圳、天津等市场表现属于偏弱的一个状态。重庆、成都表现得相对较强。杭州作为全国地域面积大于北京的超大型城乡市场,其茶农市场的皮卡需求较好。

三、中国皮卡市场竞争分析

1、皮卡厂商表现分析

2025年皮卡市场主力厂商表现较好,长城汽车保持绝对优势地位,长安汽车4月出口市场表现很强,江淮汽车、上汽大通4月走势较强,江铃汽车和郑州日产等保持国内主力地位。

随着皮卡出口市场的暴增,江淮汽车、上汽大通、长安汽车皮卡快速崛起,形成头部企业挤压尾部企业销量的特征。

近期传统大集团的皮卡强势厂商都很强,尤其是上汽大通等出口表现突出。长城汽车皮卡的国内外表现都很好,新品上市的活力较强。江铃汽车皮卡的回暖较好。相对属于新势力的上汽大通和长安汽车的皮卡表现较好。

2、皮卡厂商国内份额走势

2025年国内零售皮卡市场依旧保持1超多强的走势特征,但开始逐步体现分化的趋势。长城汽车的皮卡销量一枝独秀,江淮等地位不断提升。

今年4月长城汽车皮卡内销份额以近50%领先,江铃汽车、郑州日产、江西五十铃等保持较强地位,国内市场竞争格局相对稳定,近期很多厂商的出口表现较强,因此皮卡市场因出口拉动而总体较强。

3、皮卡厂商出口走势

长城汽车皮卡出口历年累计仍是第一,但江淮汽车、上汽大通、长安汽车等皮卡出口表现超强。由于上汽集团的出口基础好,自身出口体系强,因而上汽大通的出口增长较强。

近期皮卡等出口增速放缓,出口增长面临海外供给改善和需求减弱的影响较大。

4、皮卡市场销量月度走势

4月全国皮卡主力城市是乌鲁木齐、重庆、成都、深圳、保定、呼伦贝尔等西南、西北和东北地区。深圳和保定等中东部大城市需求有一定规模。随着电动皮卡推出,深圳近期表现较强。

5、皮卡月度区域走势

近几年,伴随国六升级,皮卡产品更新迭代速度加快,今年皮卡进入市场调整期。根据皮卡市场跟踪,长城汽车占据国内近50%的绝对主导地位,长城汽车在西北地区和华北地区份额突出。

国内市场皮卡1超3强的总份额达到近80%,其中江铃汽车在华东和长江流域表现较强;郑州日产在西北和西南地区很好;江西五十铃在西南和西北地区的表现很强。

由于皮卡进城效果不明显,目前皮卡市场增量主要来自西南和东北地区。销量主要是工程建筑、市政电力、农林牧渔、批发零售业原有的领域以及高端化、乘用化、越野玩车的这类全新客户。随着中国老龄化加剧,农民工老龄化趋势明显,农民工回乡趋势明显,带动小城市和县乡市场恢复。传统主流车企的主力车型表现很强,长城汽车的产品创新效果很好,金刚炮等新品表现突出。

近期的皮卡电动化加速,华南地区的皮卡走势较强,其中雷达新能源和长安汽车的贡献巨大。