债市大溃退:三类基金单周失血超200亿

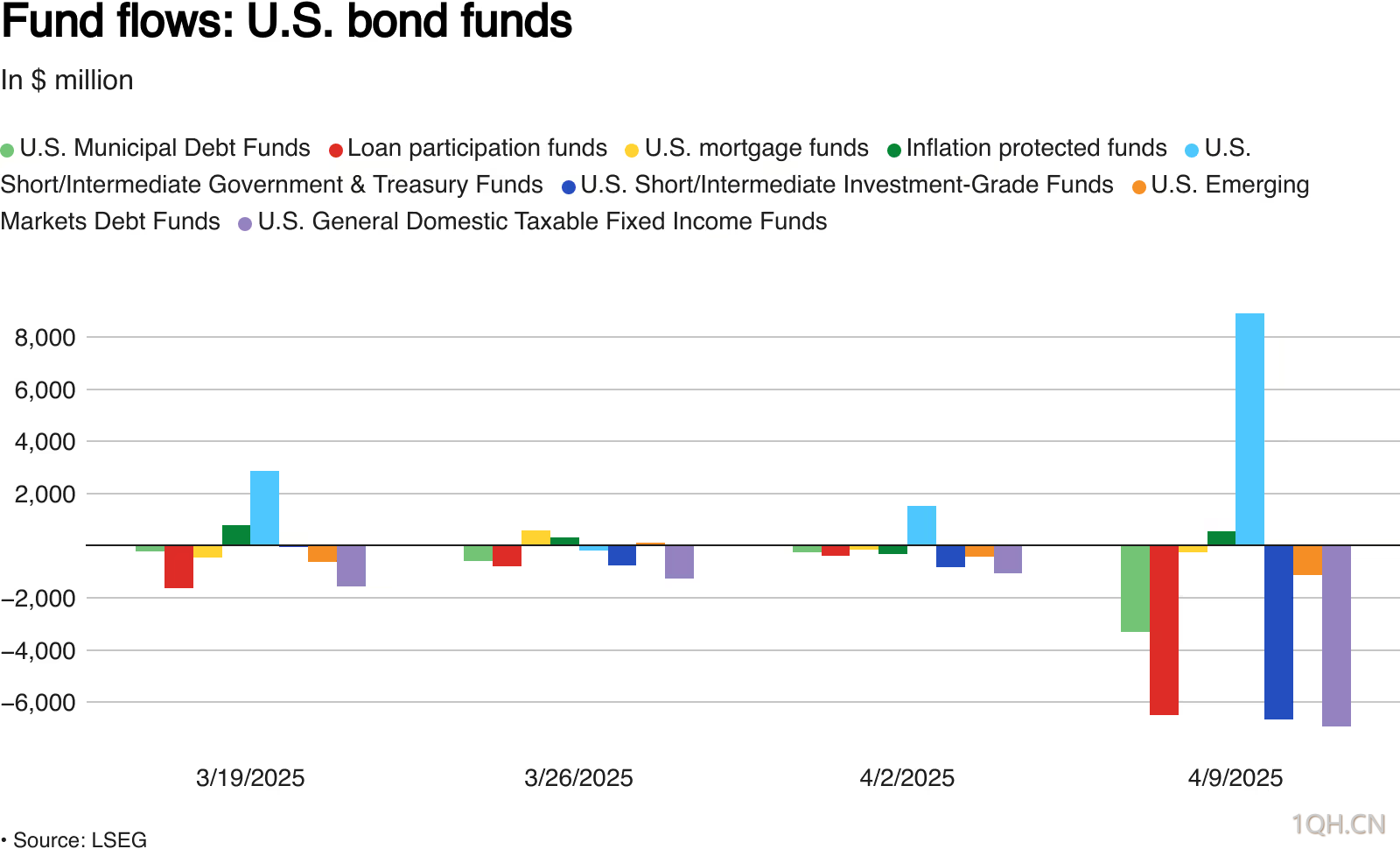

在通胀与衰退的双重绞杀下,投资者正不计成本逃离债市。中短期投资级基金单周净流出66.6亿美元,普通应税固收基金流失69.3亿美元,而曾被视为避风港的贷款基金更遭65.1亿美元抛售。唯一亮点是中短期政府债基逆势吸金88.9亿美元,显示资金正在国债市场进行”紧急避险”。

图:美国债券基金资金流动情况

股市逆袭:华尔街惊现640亿抄底军团

当债市哀鸿遍野时,股票基金却迎来64.4亿美元净流入,较前周108.3亿美元流出实现惊天逆转。道明证券揭秘:散户正借道低成本指数基金疯狂抄底。大盘股基金独揽177.1亿美元资金,但中盘、小盘基金分别失血19亿和14.3亿美元,显示资金只敢押注”巨头安全港”。最惨烈当属金融板块,单周20.5亿美元流出创两年纪录,银行业成资本撤离重灾区。

货币市场急转弯:266亿资金紧急调仓

连续两周的货币基金流入戛然而止,266.7亿美元资金突然撤离。这场流动性的大规模转移,暴露出投资者对美联储政策的高度敏感——在通胀预期飙升至3.6%的背景下,市场正在重新定价”现金为王”策略。

总结:全球资产配置的世纪变局

这场资本迁徙的深层逻辑,折射出市场对”特朗普通胀”的深度恐惧。正如金融板块20.5亿美元出逃所预示的,当贸易战演变为金融战时,传统避险资产正在失效。值得玩味的是,在债市血流成河之际,中短期国债却获88.9亿美元加持——这或许预示着,一场更猛烈的风暴正在酝酿,而美联储的货币政策工具箱,即将迎来历史性考验。

转载自 一期货