本文基于最新持仓变动、基差及国际交易数据,分析小麦、大豆、豆油、豆粕和玉米的盘面情绪与趋势,展望未来方向。

根据汇通财经观察,海外交易商估算的结果显示:

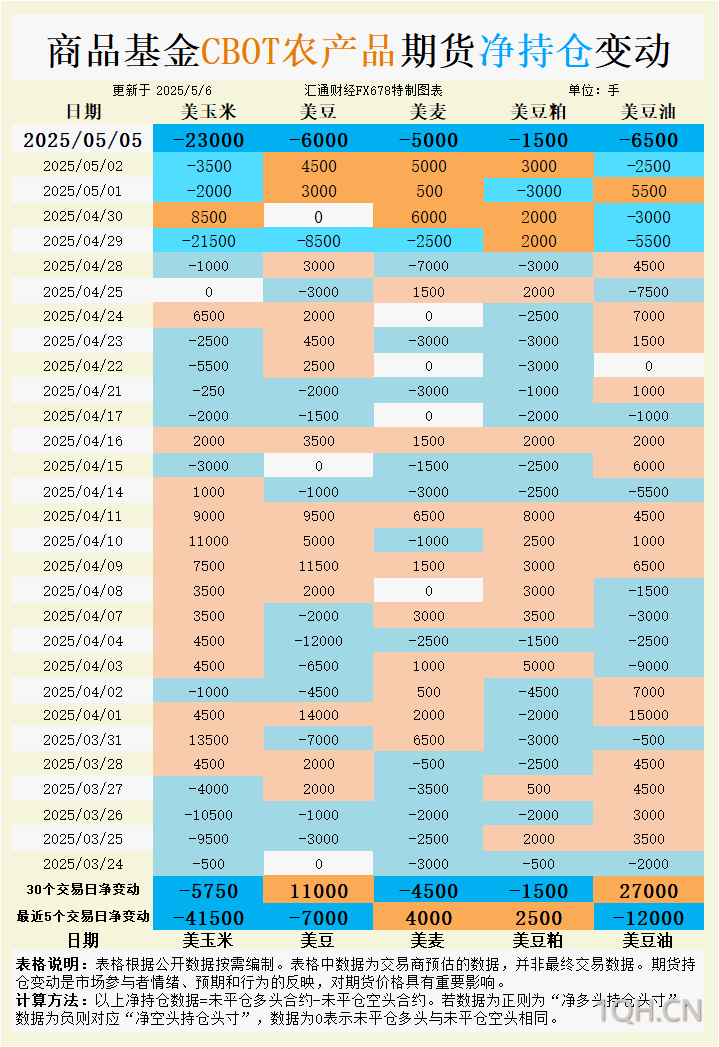

2025年5月5日当日,大宗商品基金:

增加CBOT玉米投机性净空头;增加CBOT大豆投机性净空头;增加CBOT小麦投机性净空头;增加CBOT豆粕投机性净空头;增加CBOT豆油投机性净空头。

最近5个交易日,大宗商品基金:

增加CBOT玉米投机性净空头;增加CBOT大豆投机性净空头;增加CBOT小麦投机性净多头;增加CBOT豆粕投机性净多头;增加CBOT豆油投机性净空头;

最新30个交易日,大宗商品基金:

增加CBOT玉米投机性净空头;增加CBOT大豆投机性净多头;增加CBOT小麦投机性净空头;增加CBOT豆粕投机性净空头;增加CBOT豆油投机性净多头。

具体变动数据见图表。

小麦:持仓空头加码,俄乌局势与播种进度主导情绪

CBOT小麦期货5月6日下跌0.14%,报5.30美元/蒲式耳。持仓数据显示,5月5日大宗商品基金增加小麦投机性净空头,延续近30个交易日的空头加仓趋势,但最近5个交易日转为增持净多头,反映短期多空博弈加剧。基本面看,美国冬小麦优良率升至51%,为2020年以来同期最高,缓解供应担忧,但播种进度略低于预期,春小麦种植率仅44%,不及市场预期的46%。俄乌局势持续扰动全球小麦贸易,推高出口国风险溢价,短期对价格形成支撑。然而,USDA周一报告显示,美国小麦出口检验量下降,叠加巴西等南半球产区竞争加剧,压制盘面情绪。

基差方面,美国国内小麦现货基差稳中趋弱,反映现货需求疲软。国际市场方面,欧盟采购增加为美麦出口提供一定支撑,但整体需求偏弱。技术面上,小麦期价在5.20-5.40美元/蒲式耳区间震荡,短期关注5.20美元/蒲式耳支撑位。

趋势展望:小麦盘面短期维持区间震荡,俄乌局势与USDA供需报告将是关键变量。若报告确认全球库存偏紧,期价或尝试上探5.50美元/蒲式耳;反之,需求疲软可能导致期价跌向5.00美元/蒲式耳。

大豆:巴西竞争与关税言论施压,空头情绪升温

CBOT大豆期货5月6日下跌0.24%,报10.43美元/蒲式耳。持仓数据揭示市场情绪恶化,5月5日大宗商品基金净卖出6000手大豆期货合约,投机性净空头持续增加,近30个交易日转为净多头,显示远期预期分化。基本面方面,美国大豆播种进度达30%,略低于市场预期的31%,但高于五年均值23%,天气预报显示未来6-10日主产州气温偏高,利于作物生长。巴西大豆收割进度达97.7%,Celeres上调2024/25年度产量预期,出口竞争力增强,对美豆形成显著压制。美国对华大豆出口检验量骤减至68099吨,占总量的21.01%,反映中国采购重心转向巴西。

基差方面,美国国内大豆现货基差走弱,伊利诺伊州1号黄大豆价格报10.55美元/蒲式耳,较一周前微涨。特朗普关税言论引发市场担忧,叠加USDA拟削减EPA预算可能削弱生物燃料需求,空头情绪升温。技术面上,大豆期价跌破10.50美元/蒲式耳关键支撑,短期或测试10.20美元/蒲式耳。

趋势展望:大豆期价短期偏弱运行,USDA供需报告若下调美豆出口预期,期价可能跌向10.00美元/蒲式耳。长期看,中国采购节奏与巴西供应压力仍是核心驱动。

豆油:棕榈油拖累与库存压力加剧,空头主导盘面

CBOT豆油期货5月6日下跌0.23%,延续弱势。持仓数据表明,5月5日大宗商品基金增加豆油投机性净空头,近30个交易日转为净多头,显示短期看空情绪强烈,但远期预期有所改善。基本面方面,马来西亚棕榈油产量环比增长17.03%,4月库存预期升至179万吨,叠加国际原油价格走弱(布伦特原油报60.34美元/桶),对豆油形成显著拖累。美国国内豆油压榨利润下滑至2.16美元/蒲式耳,伊利诺伊州毛豆油报价49.03美分/磅,反映现货市场疲软。特朗普拟削减EPA预算进一步打击生物燃料需求预期,豆油基差持续走弱。

国际市场方面,印尼生物柴油消费量升至444万升,棕榈油掺混比例提高至40%,对豆油出口形成替代压力。技术面上,豆油期价在49.00-50.00美分/磅区间承压,短期关注48.50美分/磅支撑位。

趋势展望:豆油盘面短期延续弱势,棕榈油库存压力与原油价格低迷将限制反弹空间。若USDA报告确认全球油脂库存上升,期价可能跌向48.00美分/磅;若需求端出现意外提振,反弹目标在50.50美分/磅。

豆粕:压榨回升与库存低位博弈,多头情绪有所回暖

CBOT豆粕期货5月6日下跌0.14%,报287.08美元/短吨。持仓数据复杂,5月5日大宗商品基金增加投机性净空头,但近5个交易日转为净多头,显示短期多头情绪回暖,近30个交易日则重回净空头,反映市场对远期供需分歧加大。基本面看,美国国内油厂压榨量回升,4月总量540万吨,低于去年同期770万吨,但周度压榨量增至150万吨,库存压力渐显。国内豆粕现货价格较上周大幅下调,反映供应宽松预期增强。然而,低库存(全国豆粕库存处低位)与刚需补库需求为盘面提供支撑。

基差方面,美国国内豆粕基差趋弱,伊利诺伊州48%蛋白豆粕报价287.08美元/短吨,较期价贴水。国际市场方面,巴西大豆到港增加,国内油厂开机率回升,短期供应压力上升。技术面上,豆粕期价在285.00-290.00美元/短吨区间震荡,短期关注285.00美元/短吨支撑。

趋势展望:豆粕盘面短期偏弱整理,但低库存与需求韧性限制下行空间。USDA报告若上调美豆压榨预期,期价可能跌向280.00美元/短吨;若需求端超预期,期价或上探295.00美元/短吨。

玉米:播种进度偏慢与巴西产量上调博弈,反弹动能有限

CBOT玉米期货5月6日上涨0.28%,报4.55美元/蒲式耳,结束三日连跌。持仓数据显示,5月5日大宗商品基金增加玉米投机性净空头,延续近30个交易日空头加仓趋势,反映市场情绪偏谨慎。基本面方面,美国玉米播种进度达40%,略低于市场预期的41%,但高于五年均值39%,主产州未来6-10日高温天气利于作物生长。巴西玉米产量预期上调至135.4百万吨,出口竞争加剧,压制美玉米价格。美国国内基差稳中趋弱,现货需求疲软,出口检验量下降。

国际市场方面,欧盟采购增加为美玉米提供一定支撑,但中国采购重心转向南美,出口订单稀少。技术面上,玉米期价在4.50-4.70美元/蒲式耳区间震荡,短期关注4.50美元/蒲式耳支撑位。

趋势展望:玉米盘面短期震荡偏弱,USDA供需报告若确认全球库存宽松,期价可能跌向4.40美元/蒲式耳;若天气或需求端出现利多,期价或反弹至4.80美元/蒲式耳。

未来趋势展望

CBOT谷物期货市场短期内将受USDA5月供需报告、播种进度及国际供需格局主导。小麦因俄乌局势与库存预期分化,料维持5.20-5.50美元/蒲式耳区间震荡。大豆受巴西竞争与关税言论压制,期价或进一步下探10.00美元/蒲式耳。豆油在棕榈油库存压力与原油低迷拖累下,短期难改弱势,关注48.00美分/磅支撑。豆粕因低库存与需求韧性具备一定抗跌性,料在285.00-295.00美元/短吨区间整理。玉米受播种进度偏慢与巴西产量上调博弈,反弹动能有限,期价或在4.40-4.80美元/蒲式耳区间运行。投资者需密切关注USDA报告与国际市场动态,把握盘面节奏。

转载自 一期货