智通财经APP注意到,随着油轮运输燃料大量抵达,库存不断增加,欧洲天然气价格有所下降,徘徊在每兆瓦时 35 欧元左右。

周二,在经历了一个漫长的假期周末后,基准期货价格一度下跌2.5%。液化天然气(LNG)货物的到货量仍略高于季节性平均水平,表明即使全球一些设施持续出现停运,供应仍然稳健。

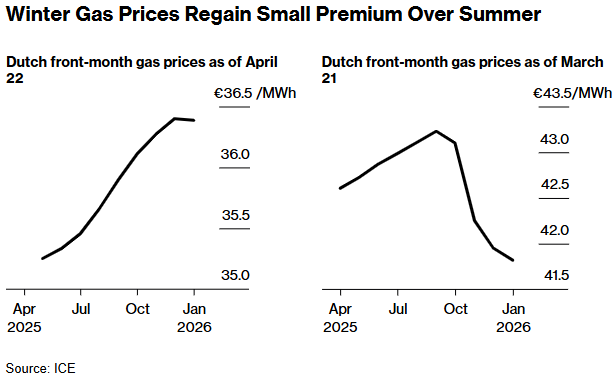

今年夏天,由于供暖季油价下降,库存补充情况受到密切关注。虽然这最初导致了季节性价差,使囤货变得不经济,但现在价格模式已转为小幅正价差,即期货价格高于近期价格。这可能会刺激未来几天或几周的补货。

截至发稿,欧洲天然气基准荷兰近月期货下跌0.5%至每兆瓦时35.47欧元。