每经编辑 段炼

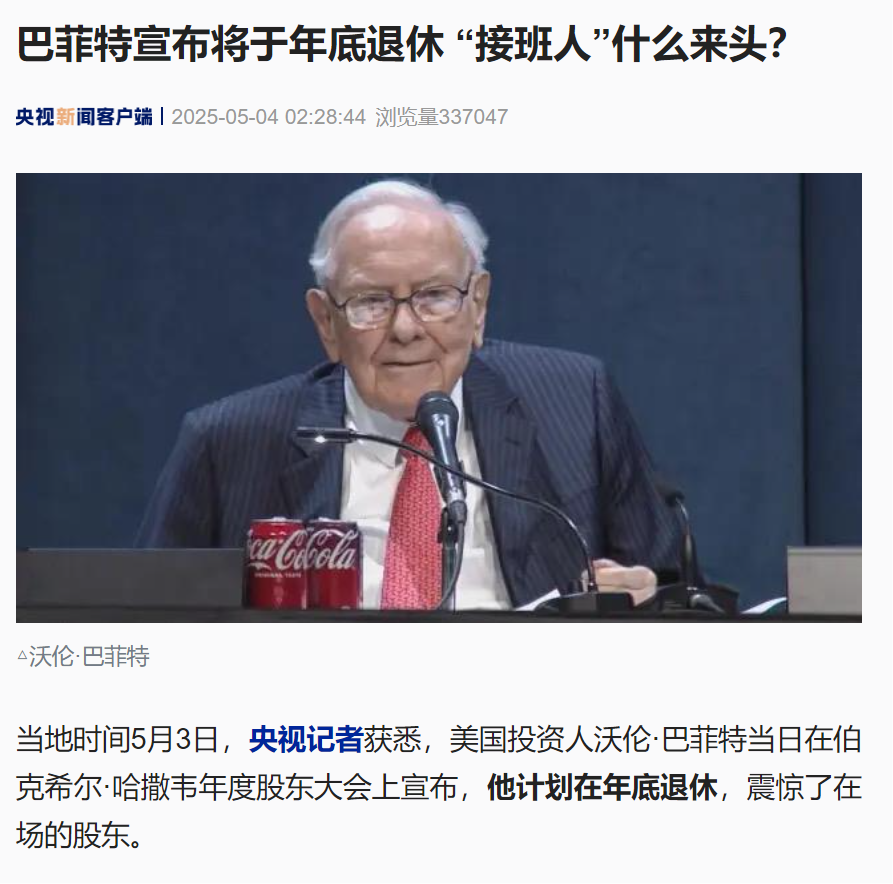

当地时间5月3日,本年度伯克希尔·哈撒韦股东大会在奥马哈召开,94岁的“股神”巴菲特(Warren Buffett)携63岁的副董事长阿贝尔(Greg Abel)以及保险业务负责人贾恩(Ajit Jain)一同亮相。

股东大会前夕公布的财报显示,今年前三个月,集团营业利润下降14%,至96.4亿美元。伯克希尔警告称,包括关税在内的贸易政策变化可能会影响经营业绩,但目前无法可靠预测这种影响。值得一提的是,伯克希尔已连续第10个季度净减持股票,现金储备达到创纪录的3477亿美元(约合人民币2.53万亿元)。

大会主办地CHI会议中心座无虚席,有近19700人出席,创下历史新高。会议上,执掌公司60年的“奥马哈先知”妙语连珠,不仅谈到了现金储备、对美国未来的看法,也给年轻人提出了人生建议,“接班人”阿贝尔则谈到了自己的投资观点。

值得注意的是,在股东大会最后,巴菲特宣布他将在年底退休,格雷格·阿贝尔将成为伯克希尔新任CEO。

巴菲特宣布年底退休

接班人:将延续巴菲特的投资哲学

当地时间5月3日,央视记者获悉,美国著名投资人、“股神”沃伦·巴菲特当日在伯克希尔·哈撒韦年度股东大会上宣布,他计划在年底退休,震惊了在场的股东。

巴菲特表示,他将向伯克希尔·哈撒韦公司董事会推荐非保险业务副董事长格雷格·阿贝尔在年底接任首席执行官的职位,称他认为格雷格担任公司首席执行官的时机已经成熟。

据美联社报道,巴菲特在长达五个小时的问答环节结束后宣布了这一消息,且没有回答任何相关问题。巴菲特表示,董事会成员中唯一知道此事的只有他的两个孩子霍华德·巴菲特和苏茜·巴菲特。

巴菲特表示,他接下来仍会留在公司并提供帮助,但“最终决定权”将属于阿贝尔。他称赞阿贝尔将是一个非常棒的CEO,现在伯克希尔公司将会慢慢进入权力转移的工作。巴菲特曾表示,他无意出售伯克希尔·哈撒韦公司的任何股份,最终会把它们捐出去。

与会者全体起立久久掌声不息,巴菲特在这个略显伤感的时刻幽默回应道,“你们喝口可乐,冷静下来好吗?谢谢你们。”

多年来,阿贝尔一直是巴菲特指定的继任者,但人们一直认为,他要等到巴菲特去世后才会接任。此前,94岁的巴菲特一直表示自己没有退休计划。

△格雷格·阿贝尔 图片来源:视觉中国(资料图)

许多投资者表示,他们相信阿贝尔能够出色地管理伯克希尔·哈撒韦公司,但他在公司的现金投资方面表现如何仍有待观察。

阿贝尔表示,伯克希尔有一套由巴菲特建立起来强有力的价值观可以遵循,保持其目前的声誉。他强调,将继续维持伯克希尔的资产负债表强劲。阿贝尔认为,该公司目前的“大量现金”是他未来可以部署的“巨大”和“战略资产”,这使伯克希尔不依赖任何银行或其他实体来取得成功。

对于投资,这位巴菲特“接班人”称, 长期经营一家公司,需要了解公司的经济远景是什么样子,五年或者十年之后,或者二十年之后。如果没有这样的远景,就不会进行投资。伯克希尔不仅要完全了解这一家公司的愿景,还要了解事业发展的底线风险在什么地方,这是投资的哲学。过去六十年来,伯克希尔就是用这样的哲学,将来不会改变。

巴菲特:不正确的投资不如不投

从未全仓投资,所以赚了很多钱

巴菲特在股东大会上表示,伯克希尔现金数量确实是相当高,但好的机会不会每一天都出现。不正确或不正当的投资,反而会损害投资人的利益。

巴菲特表示,他一直在寻找投资机会,并希望减少手头现金——可能降至500亿美元。“(伯克希尔)之所以赚了很多钱,是因为从未全仓投资。非常划算的交易机会明天就出现的可能性非常低,但在未来五年内并非不可能。”他说。

巴菲特透露,伯克希尔公司最近差一点就动用了100亿美元进行投资,但最终没有付诸行动。他说:“举例来说,就在不久前,我们差点就花掉了100亿美元,不过,就算要花掉1000亿美元,我们也会这么做。我的意思是,当出现对我们来说合理、我们能理解并且具有良好价值的投资项目时,做这些投资决策并不难。”

然而,巴菲特指出,投资行业存在的一个问题是,好的投资机会并不会按部就班地出现。

巴菲特称,AI将会成为一夜改变游戏规则的工具,我们要改变做事的方式评估风险,对风险进行评价。我们还没有投入很多精力来追求AI这件事情。我认为我们要做好准备,只要有这个机会,马上就会跳入,开始进行投资。在AI方面,我想应该让阿吉特做选择,将来是阿吉特的时刻到了,这我可不是在开玩笑。

巴菲特:关税政策“让75亿人不满”

美国经济既是教堂,也是赌场

伯克希尔在财报中表示,美国总统特朗普推行的关税政策及其他地缘政治风险,令该集团所处的经营环境充满不确定性,目前无法预测关税可能带来的具体影响。

对此,巴菲特3日在伯克希尔·哈撒韦年度股东大会上对上万名股东表示,美国不应像总统特朗普那样“将贸易当作武器”,通过加征关税激怒全球。他指出,这种做法已经扰乱了全球市场。“在我看来,这是一个重大错误,”巴菲特表示,“当你让75亿人对你不满,而你那3亿人却在炫耀自己的成就,这并不是明智之举。”

虽然巴菲特认为实现国际贸易平衡是理想目标,但他并不认同特朗普以大范围征收关税的方式来推动贸易政策。他表示,世界在更多国家实现繁荣的情况下将更加安全。“我们应该与世界其他国家开展贸易——我们做我们最擅长的事,他们做他们最擅长的事。”巴菲特说道。

巴菲特表示,他担心政府作出的决定会导致美元走弱。“在美国,财政政策让我感到害怕。但这也不是美国独有的问题。”他强调,不会有人想持有任何他们认为会贬得一文不值的货币资产。不过,对于增持日元资产,巴菲特表示日本的情况不一样,现在借日元的成本也非常低。

这些评论与年度报告中关于这一主题的说法相呼应。“如果财政立场犯错,纸币的价值可能会蒸发。在一些国家,这种鲁莽的做法已经成为习惯,在我们国家短暂的历史中,已经接近边缘。债券无法防止货币失控。”他写道。

巴菲特说:“如何控制政府的收入和支出这个问题从来没有真正得到解决,而且这个问题已经损害了许多文明。”在谈到美国出现如此巨大的财政赤字时他表示,美国的财政赤字是不可持续的,可能会变得无法控制,“然后就只能放弃”。他补充说自己不想承担解决财政赤字这项工作,并且国会似乎并未致力于削减美国财政赤字。

谈及近期的美股市场波动,巴菲特认为,这不值得恐慌。“过去30、45天发生的事情……真的没什么。”

巴菲特称,在过去的60年里,伯克希尔哈撒韦公司的股票曾三次下跌50%。他指出,在这些时期,公司没有根本问题。鉴于此,他认为美国股市最近的行动不应被描述为巨震。“这不是一个熊市或类似情况。”

他进一步说:“如果你的股票下跌15%与否对你有影响,你需要有一种不同的投资理念。世界不会去适应你,你必须适应这个世界。”

巴菲特随后谈到, 特别是在金融行业,他不会像别人那么容易恐惧。假设伯克希尔的股价暴跌,“我会认为这是非常好的机会,我不会担心。不是说我没有情绪,只是我不会对股价有特别情绪化的反应。此时我们需要用脑子和智慧,而非情绪来做决定”。

在谈及美国经济时,巴菲特表示:“美国经济既有宏伟的大教堂,催生了前所未有的经济,又附带了一座巨大的赌场。教堂为3亿多民众提供商品和服务,赌场让每个人都玩得开心,金钱交易来来往往。“在未来100年里,美国必须确保大教堂不会被赌场取代,这一点至关重要。”巴菲特补充道,这个系统有趣且有效,并以一种看似极其反复无常的方式分配奖励。

巴菲特建议年轻人:要选对老板和方向

分享长寿秘诀:快乐的人活得更久

巴菲特还在股东大会上分享了职业心得。

巴菲特表示:“如果你工作的地方是你喜欢的地方,就是最好的地方。”他强调,若不喜欢一份工作,很难长久坚持,就像听到对味的音乐,你会一直听下去。

巴菲特还建议年轻人别在意起薪,但要选对老板和方向。

谈及年轻投资者应该如何塑造他们的投资理念时,巴菲特表示,你交往的人非常重要。“你应该和比你优秀的人在一起,”他说。“你会朝着你所交往的人的方向前进。”

巴菲特说,找到一种充实和快乐的方式有助于人们长寿。“我认为一个快乐的人比那些做自己并不真正认同之事的人活得更久。”

巴菲特称,这牵涉你周围有哪些人。你要和你渴望的人,你敬爱的人成为你的朋友。你的人生方向要和这些志同道合的人一起相处,你会在人生比较晚期的时候学习到这些事情。

他建议,不要忘记帮助你的人,要更进一步帮助他们,以好的行为表现出来感谢他们。如果你很幸运能够有一个好的环境,你的周围都是一些很幸运的人,当然就要珍惜这些环境。“能够看到长期的发展倾向。市场上有很多成功的人,不是每个人都可以做到这样的事情,如果要成功,最快乐的成功方法就是要找到这样的人。”

现金储备超2.5万亿元创新高

苹果仍是重仓股

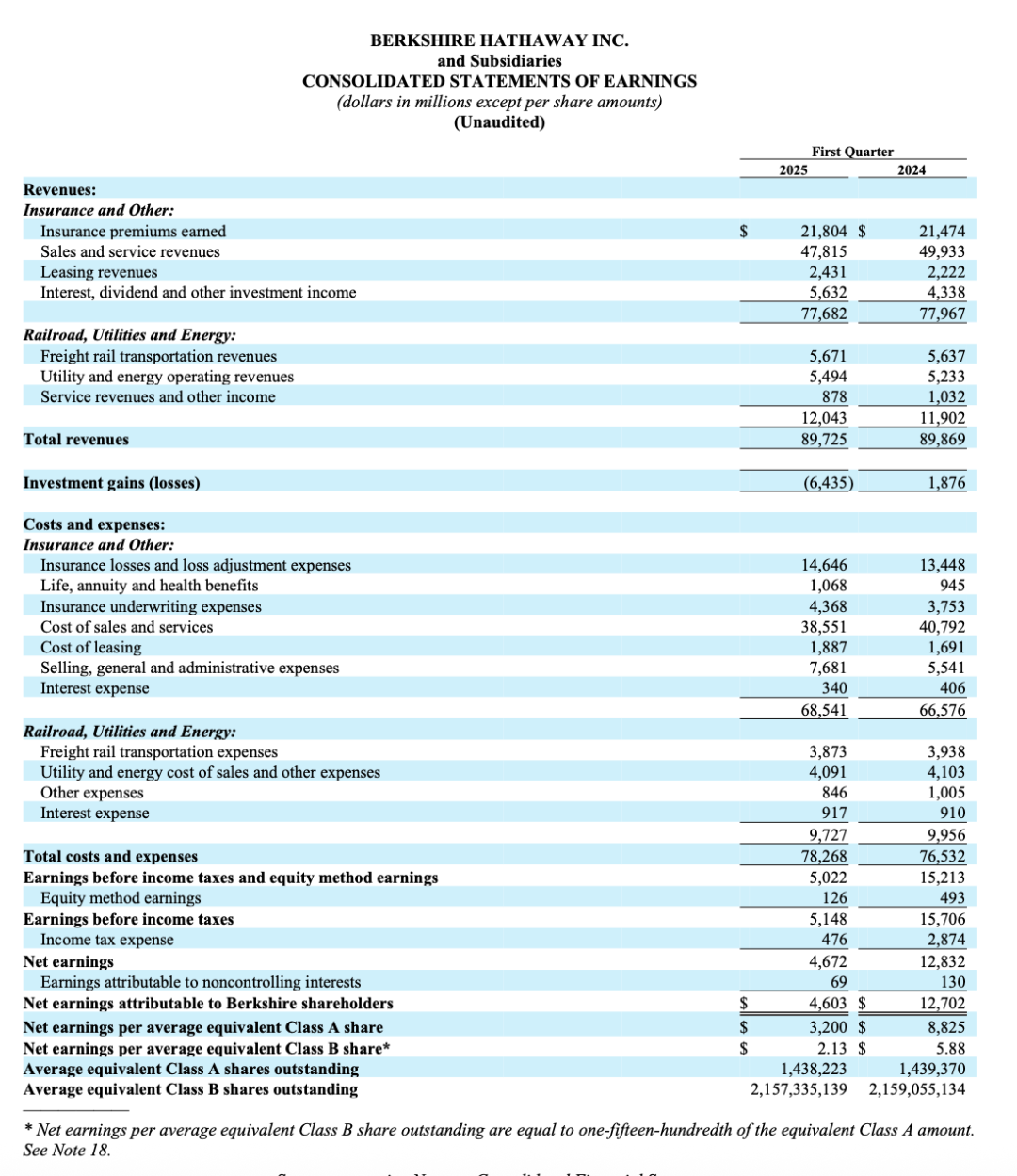

北京时间5月3日晚,巴菲特旗下伯克希尔·哈撒韦发布2025年第一季度财务报告。第一季度,伯克希尔营收和净利润双双下滑,现金储备再创新高,达到3477亿美元。

图片来源:伯克希尔·哈撒韦财报

截至一季度末,伯克希尔持仓中的前五大重仓股分别为美国运通、苹果、美国银行、可口可乐和雪佛龙。

第一季度,伯克希尔的营收和净利润同比双双下滑。财报数据显示,第一季度,伯克希尔实现总营收897.25亿美元,与上年同期的898.69亿美元相比略有下滑;实现归属于上市公司股东的净利润46.03亿美元,与上年同期的127.02亿美元相比大幅下滑63.76%。

分业务板块看,第一季度,伯克希尔保险承保业务营运收入为13.4亿美元,保险投资业务营运收入为28.9亿美元,能源公司营运收入为11.0亿美元;投资净亏损为50.38亿美元,上年同期盈利14.80亿美元。

随着伯克希尔一季报出炉,巴菲特前五大重仓股也随之披露。财报显示,伯克希尔持仓中的前五大重仓股分别为美国运通、苹果、美国银行、可口可乐和雪佛龙,这五大重仓股的公允价值占股权投资总公允价值的69%。

分析人士称,美国运通、苹果、美国银行、雪佛龙和可口可乐作为各自行业的领军企业,代表了金融、科技、能源和消费品等多个重要板块。这种行业布局的多元化,使得伯克希尔在应对宏观经济波动时,能够有效分散风险,从而保持稳健的投资表现。

(免责声明:本文内容与数据仅供参考,不构成投资建议,使用前请核实。据此操作,风险自担。)

编辑|||段炼 杜恒峰

校对|刘思琦

每日经济新闻综合自央视新闻、第一财经、中国证券报、每经网、公开资料等

文章转载自 每经网