北京时间5月3日晚,2025巴菲特股东大会举行。巴菲特表示,贸易不应成武器,美国应寻求与世界贸易。他不会立刻卖掉日本股票,未来十年也不会。他认为证券市场比房地产有更多机会,一直在寻找投资机会,希望减少手头现金。巴菲特称AI将改变游戏规则,伯克希尔尚未大量投入。他高度评价苹果CEO库克,并透露伯克希尔近期差点敲定一笔百亿美元交易。

每经编辑 杜宇

北京时间5月3日晚21:00,2025巴菲特股东大会问答环节正式开始。今年是巴菲特执掌伯克希尔60周年,这场盛会不仅是股东们的聚会,更是全球投资者学习与交流的绝佳机会。关税战持续扰动全球市场,“股神”怎么看?手握3000多亿美元现金,他什么时候出手?这场盛会看点十足。

巴菲特介绍,今年有1.97万人来到现场出席股东大会,现场观众人数创最高纪录。

图片来源:视频截图

巴菲特:贸易不应该成为一种武器

巴菲特在伯克希尔・哈撒韦股东大会上表示,贸易不应该被当成武器来使用。

巴菲特还说:“在美国,我们应该寻求与世界其他国家进行贸易。我们应该做我们最擅长的事情,他们也应该做他们最擅长的事情。”

巴菲特:不会立刻卖掉日本股票,在以后的十年之中也不会发生

巴菲特在伯克希尔・哈撒韦股东大会上表示,我们不会立刻卖掉日本五大综合商社的投资股票,至少现在没有发生,在以后的十年之中也不会发生。

巴菲特:证券市场跟房地产比较还是有更多的机会

巴菲特在伯克希尔・哈撒韦股东大会上表示,我觉得房地产是比股票还要更艰苦。你讲到选择股票,每一秒钟都有许多机会,在美国你可以找到不同的股票,而且有更多的机会呈现在这些股票本身,我想证券市场跟房地产比较还是有更多的机会。

巴菲特谈巨额现金储备

巴菲特在伯克希尔・哈撒韦股东大会上表示,伯克希尔现金数量确实是相当高,但好的机会不会每一天都出现。不正确或不正当的投资,反而会损害投资人的利益。巴菲特表示,他一直在寻找投资机会,并希望减少手头现金——可能降至500亿美元。事情偶尔会变得极具吸引力。重大交易“极不可能”明天就发生,但在五年内则并非如此。之所以赚了很多钱,是因为从未全仓投资。

巴菲特:AI将会成为一夜改变游戏规则的工具

巴菲特在伯克希尔・哈撒韦股东大会上表示,AI将会成为一夜改变游戏规则的工具,我们要改变做事的方式评估风险,对风险进行评价。我们还没有投入很多精力来追求AI这件事情。我认为我们要做好准备,只要有这个机会,马上就会跳入,开始进行投资。在AI方面,我想应该让阿吉特做选择,将来是阿吉特的时刻到了,这我可不是在开玩笑。

巴菲特高度评价苹果CEO库克

巴菲特在伯克希尔・哈撒韦股东大会上提到库克:很高兴苹果CEO库克先生也到场了,在乔布斯逝世之后,库克接手苹果同样做得非常出色,没有人能像乔布斯一样,但库克对苹果也有很大建树。

巴菲特透露伯克希尔公司近期差点花掉100亿美元

巴菲特透露,伯克希尔公司最近差一点就动用了100亿美元进行投资,但最终没有付诸行动。

他说:“举例来说,就在不久前,我们差点就花掉了100亿美元,不过,就算要花掉1000亿美元,我们也会这么做。我的意思是,当出现对我们来说合理、我们能理解并且具有良好价值的投资项目时,做这些投资决策并不难。”

然而,巴菲特指出,投资行业存在的一个问题是,好的投资机会并不会按部就班地出现。

巴菲特:对美国的财政问题感到害怕

巴菲特被问及是否采取措施应对美元走弱时表示,伯克希尔几乎不会因为要使得一个季度或一年的财报更好看去做任何事情。他也强调,不会想持有任何他们认为会贬得一文不值的货币资产。巴菲特同时表示,美国的财政问题令他害怕,但这也不是美国独有的问题。对于增持日元资产,他表示日本的情况不一样,现在借日元的成本也非常低。

巴菲特建议年轻人别在意起薪

巴菲特分享职业心得:如果你工作的地方是你喜欢的地方,就是最好的地方,建议年轻人别在意起薪。

年轻投资者如何塑造资理念?巴菲特:与更优秀的人为伍

谈及年轻投资者应该如何塑造他们的投资理念时,巴菲特表示,你交往的人非常重要。“你应该和比你优秀的人在一起,”他说。“你会朝着你所交往的人的方向前进。”

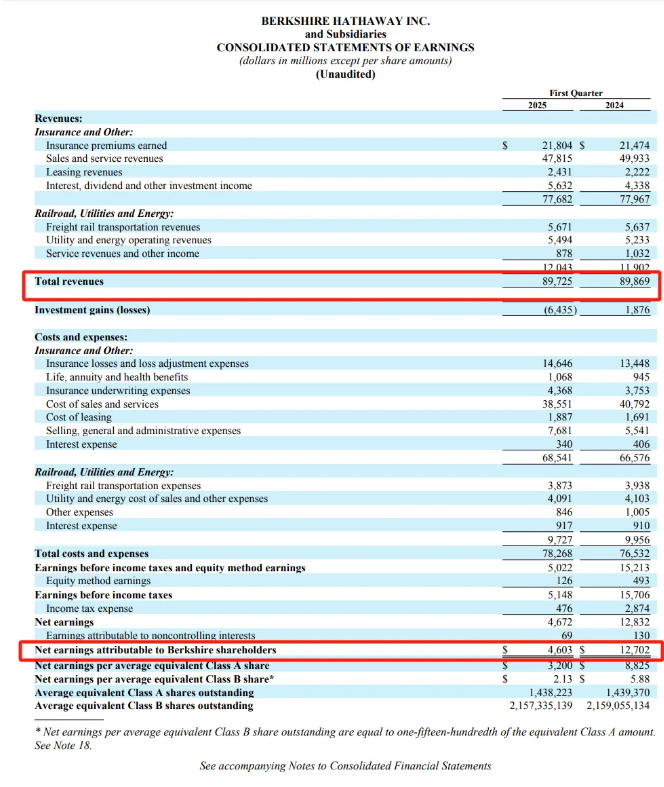

伯克希尔哈撒韦第一季度净利润46.03亿美元

5月3日,伯克希尔公布第一季度财报。

伯克希尔哈撒韦第一季度净利润46.03亿美元,同比减少64%,上年同期盈利127.02亿美元;第一季度营收897.25亿美元,上年同期898.69亿美元;第一季度投资净亏损50.38亿美元,上年同期盈利14.8亿美元。

伯克希尔哈撒韦2025年一季度末现金头寸升至3477亿美元(2024年四季度末为3342亿美元),再创历史新高。

伯克希尔哈撒韦公司财报显示,截至3月31日,其权益投资的总公允价值69%集中在美国运通、苹果、美国银行、雪佛龙和可口可乐。

伯克希尔指出,美国的关税政策以及其他地缘政治风险,为这家拥有BNSF铁路、Brooks Running跑鞋和Geico保险等资产的企业集团营造了一个不确定的环境。公司称,当前尚无法预测关税可能带来的影响。

伯克希尔在财报中表示:“我们未来期间的定期经营业绩可能会受到宏观经济和地缘政治事件的影响,以及行业或公司特定因素或事件的变化。包括国际贸易政策和关税在内的相关事件变化节奏在2025年有所加快,其最终结果仍存在相当大的不确定性。”

公司还补充道:“我们目前无法可靠预测这些变化将如何影响我们的业务,比如是否会通过产品成本、供应链成本与效率的变化,或客户对我们产品和服务的需求变化等方式产生影响。”

在2025年第一季度,伯克希尔的现金储备增从2024年底的约3340亿美元上升至创纪录的3477亿美元,反映出巴菲特仍在努力寻找合适的投资机会。

另外,伯克希尔已连续第十个季度成为净卖出方,今年一季度净卖出15亿美元的股票资产。

尽管如此,由于巴菲特所持的公开上市公司股票组合在年初遭受打击,公司整体净利润同比下跌近64%。不过,伯克希尔一贯提醒投资者不要过度关注这些季度性的波动。

伯克希尔在财报中表示:“任何一个季度的投资收益(或亏损)通常都没有实际意义,所导致的每股净利润数据可能会极具误导性,尤其对那些对会计准则知之甚少或毫无了解的投资者而言。”

这份财报发布之际,伯克希尔在2025年迄今为止表现亮眼,而整体市场却表现低迷。截至目前,伯克希尔A类股票上涨近19%,而标普500指数则因关税带来的不确定性对科技及其他板块构成压力,累计下跌了3.3%。

每日经济新闻综合公开资料

封面图片来源:视频截图

文章转载自 每经网