智通财经APP获悉,周二,中欧和东欧资产领涨新兴市场,此前美国总统唐纳德·特朗普、乌克兰总统弗拉基米尔·泽连斯基和欧洲领导人在美国华盛顿会晤,显示出和平谈判取得进展的迹象。

匈牙利福林在新兴市场货币中涨幅居前,兑欧元汇率升至11个月来的高位,波兰兹罗提也有所上涨。总体而言,MSCI新兴市场货币指数回报率几乎没有变化,发展中国家股市的相应指数也基本持平。

In Touch Capital Markets Ltd. 货币分析师Piotr

Matys表示:“中东欧货币是市场乐观情绪不断升温的主要受益者,这种乐观情绪源于昨日欧洲领导人与特朗普在白宫举行的历史性会晤,人们认为此次会晤将促使泽连斯基和俄罗斯总统普京坐到谈判桌前。”

此次华盛顿会晤被视为普京与泽连斯基举行峰会前迈出的成功一步,尽管目前尚未确定会晤日期,俄罗斯领导人也未承诺参加。

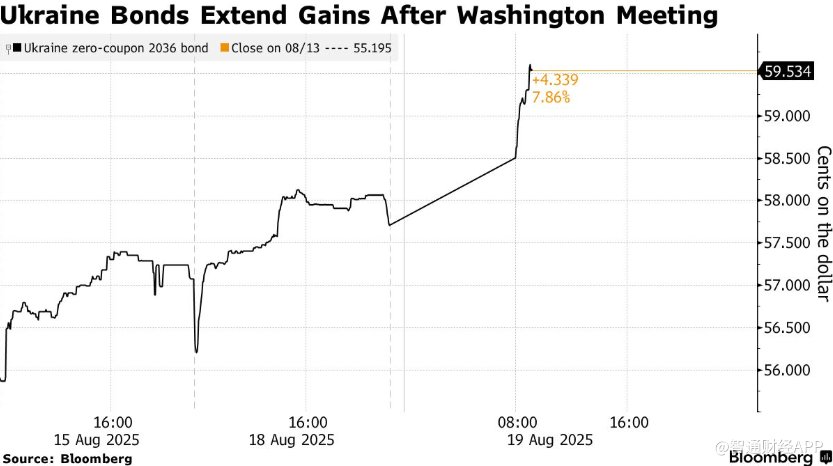

尽管达成和平协议仍面临重重障碍,但Bloomberg汇编的数据显示,乌克兰美元债券领涨新兴市场。乌克兰2036年零息美元债券价格连续第五天上涨,创下3月底以来的最高水平。

乌克兰债券价格在华盛顿会议后继续上涨

此外,在伦敦上市的乌克兰高品位铁矿石出口商Ferrexpo股价上涨逾10%,而波兰招聘公司Grupa Pracuj 在华沙的股价上涨逾3%。