每经记者|蔡鼎 每经编辑|程鹏 魏文艺

继玲珑轮胎之后,A股头部轮胎企业再次宣布重大海外投资。

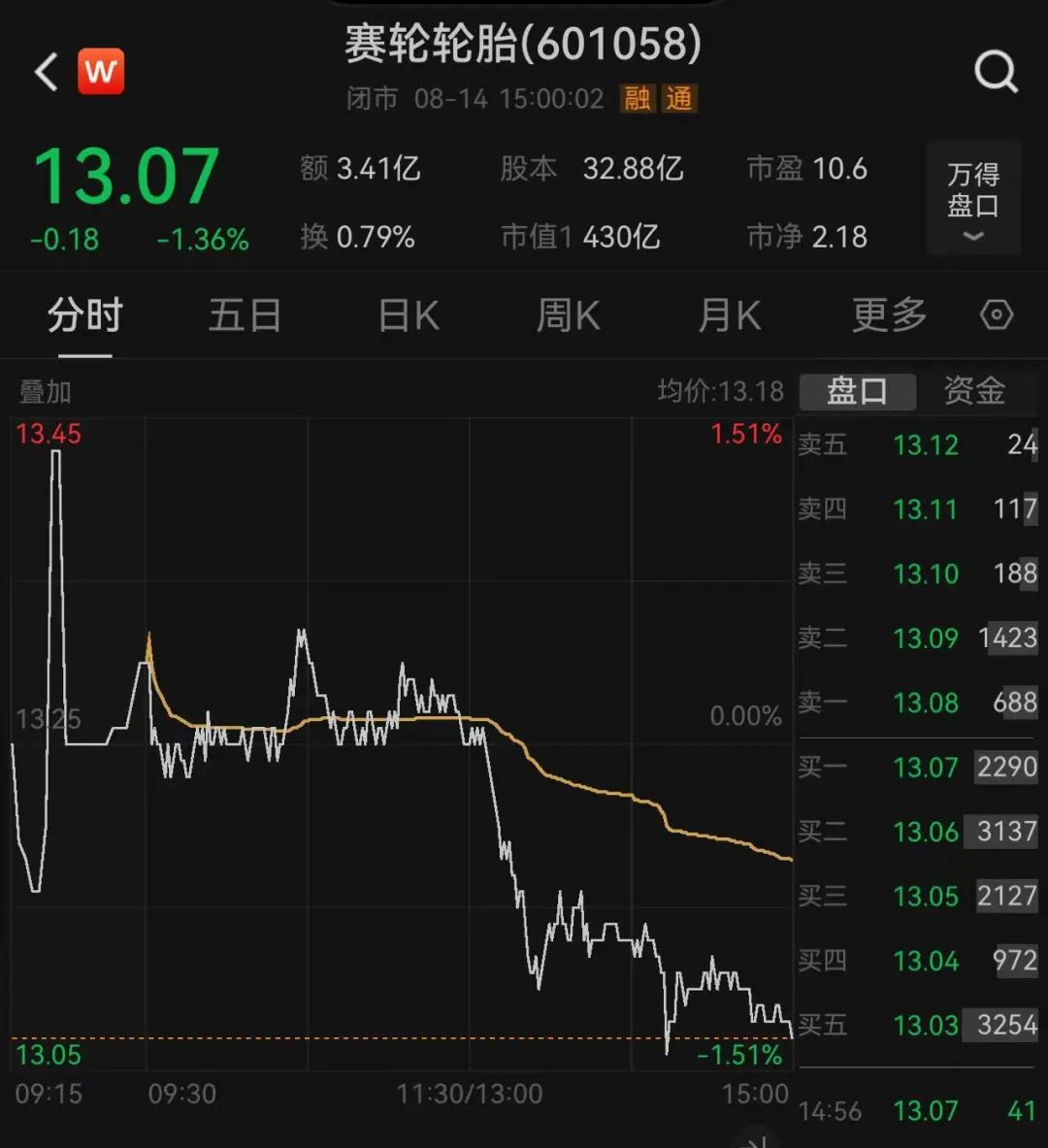

8月14日晚间,赛轮轮胎(SH601058,股价13.07元,市值430亿元)公告称,公司计划在埃及投资建设“年产360万条子午线轮胎项目”,投资总额2.91亿美元(约合20.91亿元人民币)。该项目预计实现年平均营收约1.9亿美元,实现年平均净利润3477万美元。

为满足投资项目的建设资金需求,赛轮轮胎拟对相关子公司进行增资:公司对全资子公司赛轮香港增资不超过1.75亿美元;赛轮香港对其全资子公司赛轮新加坡增资不超过1.75亿美元;赛轮新加坡对其全资子公司赛轮欧洲增资不超过1.73亿美元。

公告还表示,本投资项目经公司董事会审议通过后,尚需获得国家相关主管部门的审批或备案,项目规模和建设进度存在一定不确定性。

图片来源:视觉中国

埃及项目预期年营收1.9亿美元 投资回收期6.15年

公告称,埃及地处亚非欧三大洲交汇处,毗邻苏伊士运河,连接欧洲、非洲及中东市场,产品可以辐射周边国家和地区。同时,埃及作为非洲第三大汽车市场,轮胎市场需求旺盛。

为满足当地市场需求及公司全球化战略布局的需要,赛轮轮胎拟在埃及投资建设“年产360万条子午线轮胎项目”。项目投资总额2.91亿美元,包括建设投资2.55亿美元、流动资金3523万美元、建设期利息102万美元。本项目所需资金拟以自有资金及向金融机构借款等形式解决。

图片来源:赛轮轮胎公告

该项目拟由公司全资子公司赛轮欧洲与赛轮新加坡在埃及设立的子公司具体实施。具体来看,赛轮轮胎计划在埃及成立一家子公司负责项目运营,公司名称为Sailun Egypt Tyre Co.,Ltd.,注册资本不超过1.75亿美元。

公告显示,本项目预计实现年平均营收约1.9亿美元,实现年平均净利润3477万美元。根据财务分析评价结果,项目净利润率为18.30%,项目投资回收期为6.15年。

头部轮胎企业海外扩产,玲珑轮胎 此前曾宣布超87亿元巴西项目投资

对于此次斥资近3亿美元海外投资的影响,赛轮轮胎表示,“此次在埃及投建轮胎生产基地,既能通过贴近市场的本地化运营精准捕捉海外需求,快速响应下游客户的诉求,持续强化对核心客户的综合服务能力,更能依托埃及的区位与政策优势,辐射周边国家与地区轮胎市场,进而拉动产品产销量持续增长”。

“本次‘埃及年产360万条子午线轮胎项目’建设完成后,不仅可以满足海外市场持续增长的产品需求,更可通过在海外本地化生产提高应对国际贸易壁垒的能力,对公司提升全球竞争力、拓展国际市场具有重要意义。”赛轮轮胎补充称。

不过,赛轮轮胎也表示,“未来国内外市场、融资环境与政策、国际政治环境及经济形势存在发生变化的可能,项目的投资计划可能根据未来实际情况调整,存在不能达到原计划及预测目标的风险。公司将持续跟踪项目建设及运营过程中遇到的各方面问题,并根据发现的问题及时采取措施进行有效解决”。

《每日经济新闻》记者注意到,在A股头部轮胎企业中,近期宣布重大海外投资计划的并非只有赛轮轮胎一家。

就在今年6月底,玲珑轮胎向港交所首次呈交的IPO(首次公开募股)申请文件显示,公司募投项目之一是为巴西生产基地首期提供资金,包括建成600万条乘用及轻卡胎的产能、建设一座19兆瓦的光伏电站以及推动目前基地的智能化转型。

图片来源:玲珑轮胎公告

虽然玲珑轮胎并未在申请文件中披露拟募集的资金总额,以及巴西生产基地的使用募投资金占比,但根据该公司今年4月份的公告,巴西基地的总投资额达11.9亿美元(约合87.1亿元人民币)。

二级市场上,截至8月14日收盘,赛轮轮胎股价下跌1.36%,报13.07元,最新市值为430亿元。

(声明:文章内容和数据仅供参考,不构成投资建议。投资者据此操作,风险自担。)

记者|蔡鼎

编辑|||程鹏 魏文艺 易启江

校对|汤亚文

封面图片来源:视觉中国(资料图 图文无关)

|每日经济新闻 nbdnews 原创文章|

未经许可禁止转载、摘编、复制及镜像等使用

文章转载自 每经网