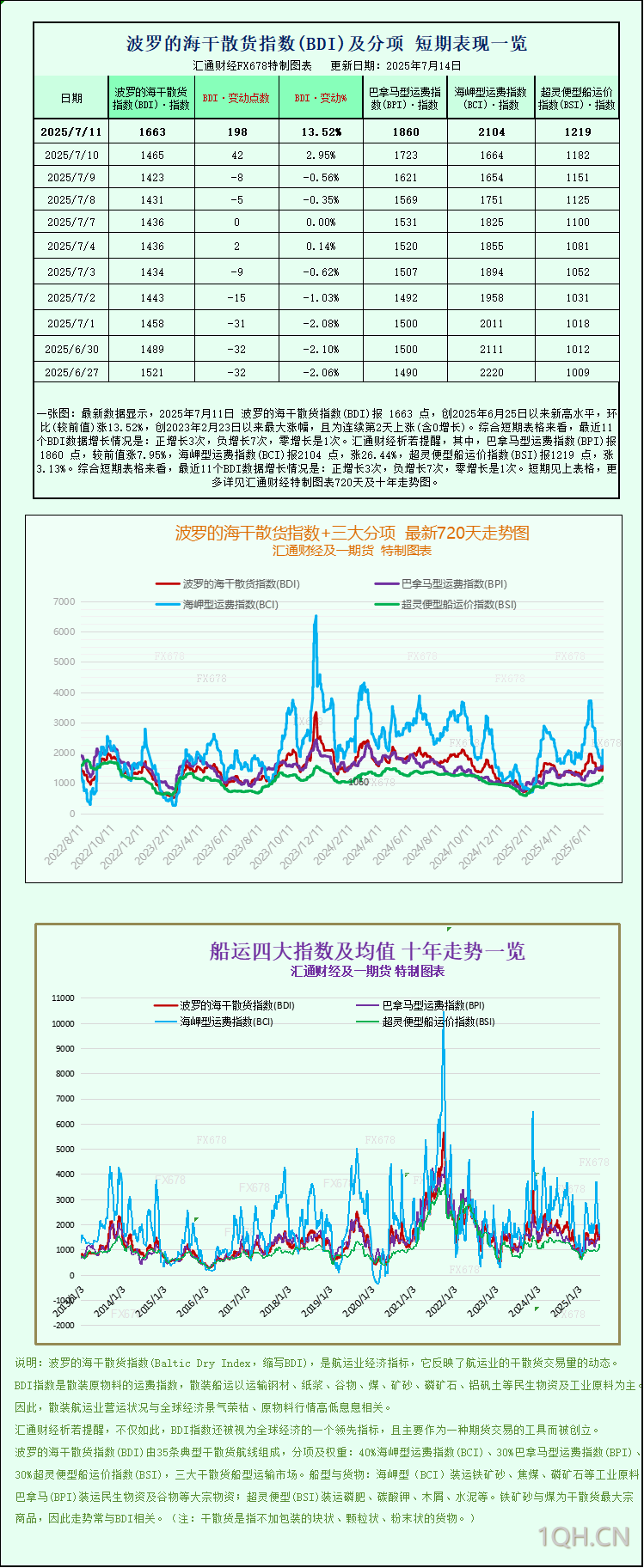

智通财经APP获悉,欧元区6月通胀率最终定格在欧洲央行设定的2%目标水平,这为持续一年的降息周期按下暂停键提供了有力依据。

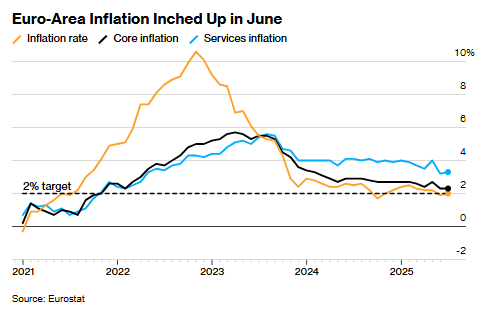

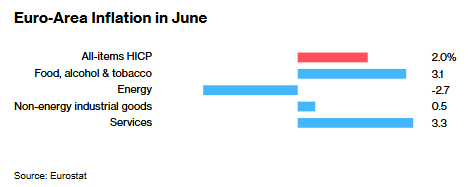

欧盟统计局周二公布数据显示,消费者价格指数同比上涨2%,较5月的1.9%略有回升,与预期中值完全吻合。核心通胀率如预期维持在2.3%,而备受关注的服务业通胀指标则微升至3.3%。

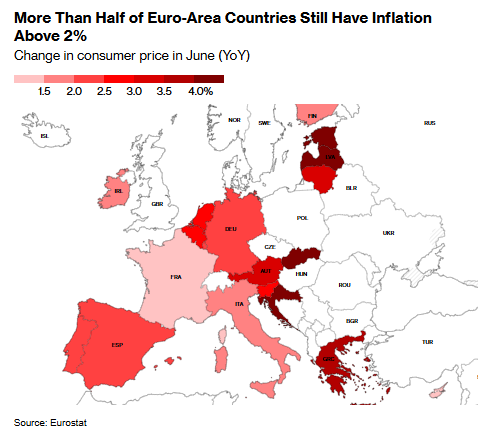

欧元走强与能源成本下降正有效抑制物价上行压力,而欧元区20国经济整体疲软的态势同样构成制约因素。6月数据显示,德国通胀意外放缓,法国与西班牙略有回升,意大利则保持稳定。

这一数据印证了欧洲央行首席经济学家Philip Lane及其同僚的判断——尽管特朗普关税政策和中东战事使前景充满变数,但通胀管控进程已接近收官。

Bloomberg Economics的Simona Delle

Chiaie表示:“虽然整体通胀降温趋势依然稳固,但服务业通胀势头的近期回升值得警惕。展望未来,随着薪资压力缓解和经济活动走弱,服务业通胀料将重拾降势。鉴于油价上行风险暂时消退,我们维持欧洲央行9月降息25个基点的预期。”

在葡萄牙辛特拉举行的央行年度论坛上,欧洲央行应对这轮世代罕见通胀冲击的经验成为热议焦点。行长拉加德周一警示,未来通胀环境将更具不可预测性。“世界正变得更加不确定,”她表示,“这种不确定性可能导致通胀波动加剧。”

德国央行行长Joachim

Nagel周二表示,欧洲央行在物价方面已驶入“平静水域”,但同时警告不可掉以轻心。欧元区消费者月度调查佐证了这一判断,显示对未来12个月及三年期的通胀预期均呈下降趋势。

三周后,欧洲央行管委会将在法兰克福召开夏季休会前的最后一次政策会议。自2024年6月启动宽松周期以来,该行已累计八次下调存款利率至2%,市场普遍预期此次将暂缓行动。

政策制定者认为9月会议将获得更清晰的政策视野,届时欧美贸易关系或已明朗。新的季度经济预测也将出炉,揭示特朗普关税造成的实际影响。欧洲央行副行长Luis

de Guindos警示,在2025年前三个月企业抢跑关税带来的增长高潮后,二三季度经济增速可能归零,且下行风险依然显著。

尽管欧元持续走强可能进一步压低通胀,但Guindos认为央行未达政策目标的风险有限。“我们处于有利位置,”他在一次采访中表示,“通胀低于目标的可能性不大。虽然需警惕地缘政治风险,但我们有信心实现物价稳定。”