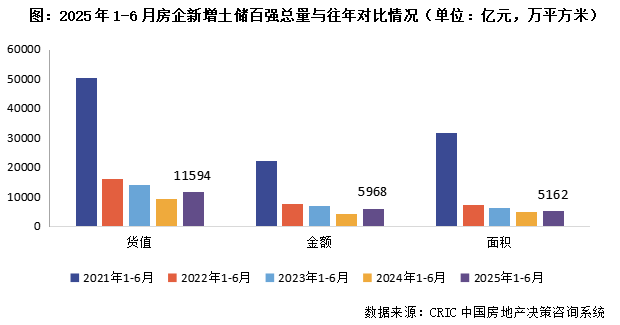

智通财经APP获悉,克而瑞地产发文称,上半年投资百强房企投资金额同比增长42%,9家房企拿地金额突破200亿元。数据显示,1-6月份,新增土储百强房企的新增货值、总价和建面之和分别为11594亿元,5968亿元和5162万平方米,货值同比增长23.2%,投资金额同比增长42%,建面同比增长3.4%,其中投资金额增幅显著缘于核心城市核心地块供应量明显提升。投资百强房企总量三个指标均同比正增长,房企投资积极性筑底回升。

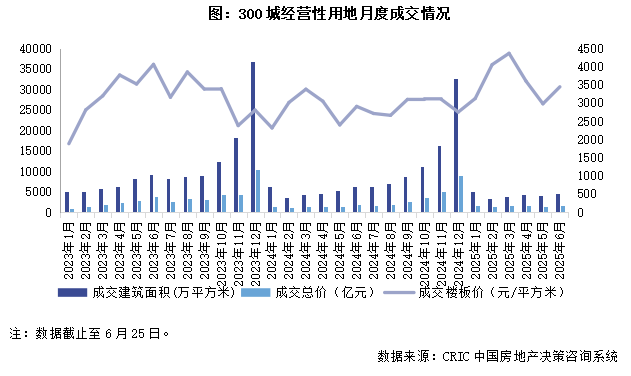

6月份成交面积同比微降4%

截至6月25日,全国300城经营性土地招拍挂成交4570万平方米,同比下降4%,降幅较上月全月减少了11个百分点,2025年以来,供应和成交规模已经连续6个月均现同比回落。6月成交金额1573亿元,同比增长22%,土地成交延续缩量提质特征。6月北京、上海、成都成交金额超过100亿元,重庆、长沙、成都成交建面超过100万平方米。因一线城市宅地成交占比上升,6月平均楼板价3443元/平方米,环比上升23%,同比增长27%。

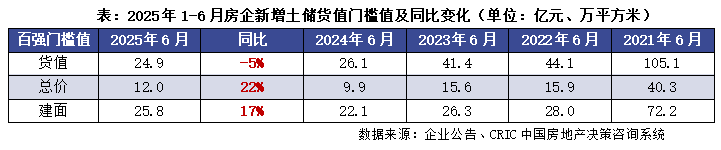

新增总价百强门槛值同比增22%

截止6月末,新增土储货值百强门槛值为24.9亿元,同比下降5%,降幅较5月末收窄3.6个百分点;新增总价百强门槛值为12亿元,同比增长22%;新增建面百强门槛值为25.8万平方米,同比增长17%。

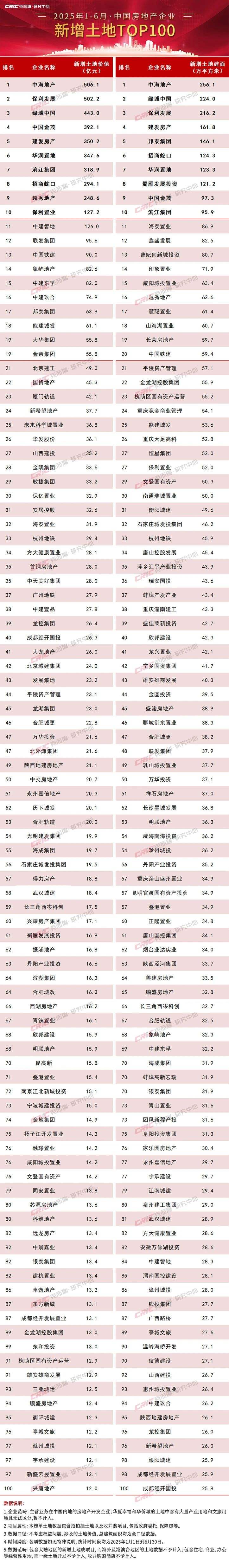

上半年9家房企拿地金额突破200亿元,中海、保利发展(600048.SH)均超500亿元,绿城、金茂紧随其后,均超390亿元,头部房企投资强度持续领跑。6月单月央国企依旧主导土地市场,中海地产拿地金额近180亿元,保利、建发房产超80亿元,绿城、联发、中国铁建(601186.SH)、金茂等加速扩储。财务稳健的民企如滨江、邦泰等也在重点城市有所斩获,区域性民企金帝集团以超50亿元竞得杭州萧山钱江世纪城地块。

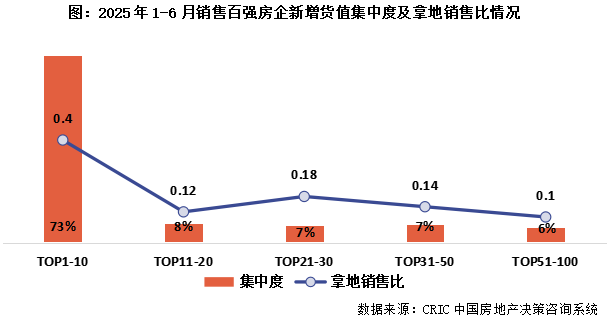

2025年1-6月销售百强房企拿地集中度依然维持高位,销售TOP10房企新增货值占销售百强新增货量的73%,较2024年末增加约10个百分点,头部房企市场主导地位进一步巩固;此外,销售TOP11-20新增货值占比8%,TOP21-30新增货值占比7%,TOP31-50新增货值占比7%,后50强新增货值占比约6%,行业“强者恒强”格局持续深化。值得注意的是,上半年仍有64%的销售百强房企未进行土地投资,市场参与度持续降低。

从投资强度来看,上半年销售百强房企整体拿地销售比为0.26,较2024年末提升近0.1,其中销售TOP10拿地销售比升至0.4,具备资金优势的头部房企通过逆周期拿地进一步扩大市场份额,个别房企如金茂、滨江、绿城、建发拿地销售比远高于百强水平。

去库存和优化结构仍是主旋律,多数房企投资策略审慎

展望下半年,房地产市场预计将仍处于深度调整周期。房企角度来看,去库存和优化库存结构仍是行业主旋律,多数房企将维持审慎的投资策略,将销售回款和现金流安全置于首要位置。在此背景下,预计市场格局将进一步分化,资金实力雄厚的央国企将继续主导土地市场,重点布局一二线城市核心区域优质地块,而少数财务稳健的头部民企则可能选择性参与竞拍,但整体投资力度有限。