自“善变”的特朗普上台以来,做空美元似乎成了投资人的一致偏好。即使诸如以色列和伊朗全面冲突这样数十年难遇的风险事件,也没能拯救美元。风险被“华尔街和学术界的精英们”形容成不确定性(从马科维茨的均值方差模型定量研究投资学开始)。而从过去的经验看,美元几乎是对冲风险最后的“堡垒”(甚至黄金都不如),但是今年这一点似乎真的变了。

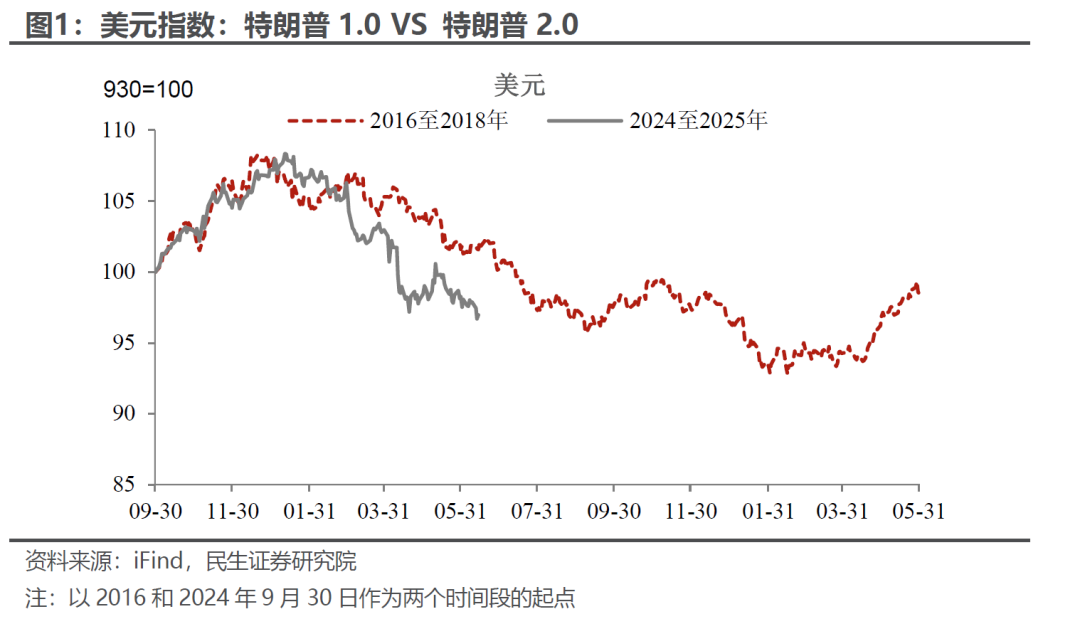

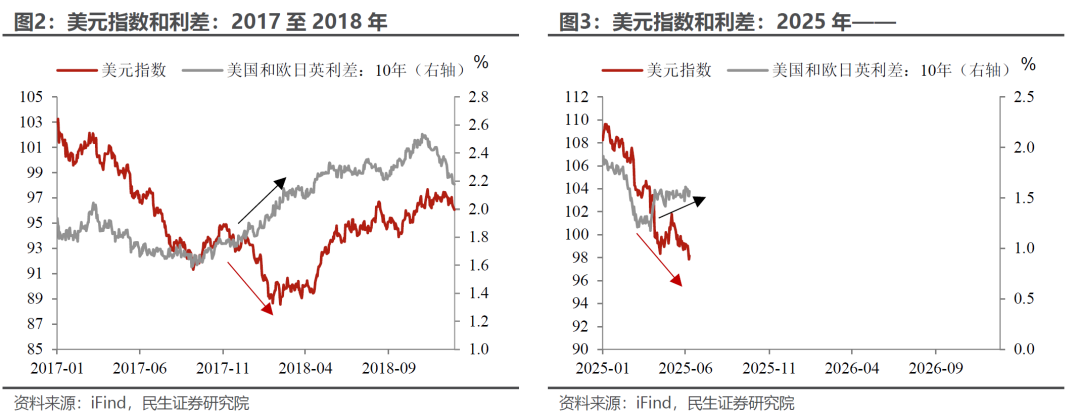

虽然我们不否认特朗普2.0的美元和8年前存在很多相似之处,比如见顶的节奏,又如和传统利差锚的脱钩。但我们更加重视的是背后底层逻辑的差异,这一次可能真的有点不同,市场热衷的弱美元叙事可能真的代表一种范式的变化。

为什么大家乐见美元走弱的叙事?因为每一次美元的大幅贬值,往往都会带来资产、尤其是非美资产的重估。第一篇报告,我们来聊一聊美元走弱背后的宏观逻辑和叙事,回答一个核心问题,弱势美元的主线会持续多久?我们的答案也很明确,从今年初开始、可能要持续两年。

宏观叙事往往是阶段性市场方向的主要推手,但对于交易而言,难点在于时间上的模糊性。这其中最具代表的可能就是储备货币地位削弱甚至丧失的故事。根据达里奥的研究,大国兴衰最终的结局往往是对内的动乱/革命,对外国际地位下降、失去储备货币地位,而这一切的往往都肇始于债务体量过大、无法接续——这正好是今年市场对于美国最热衷的话题之一。

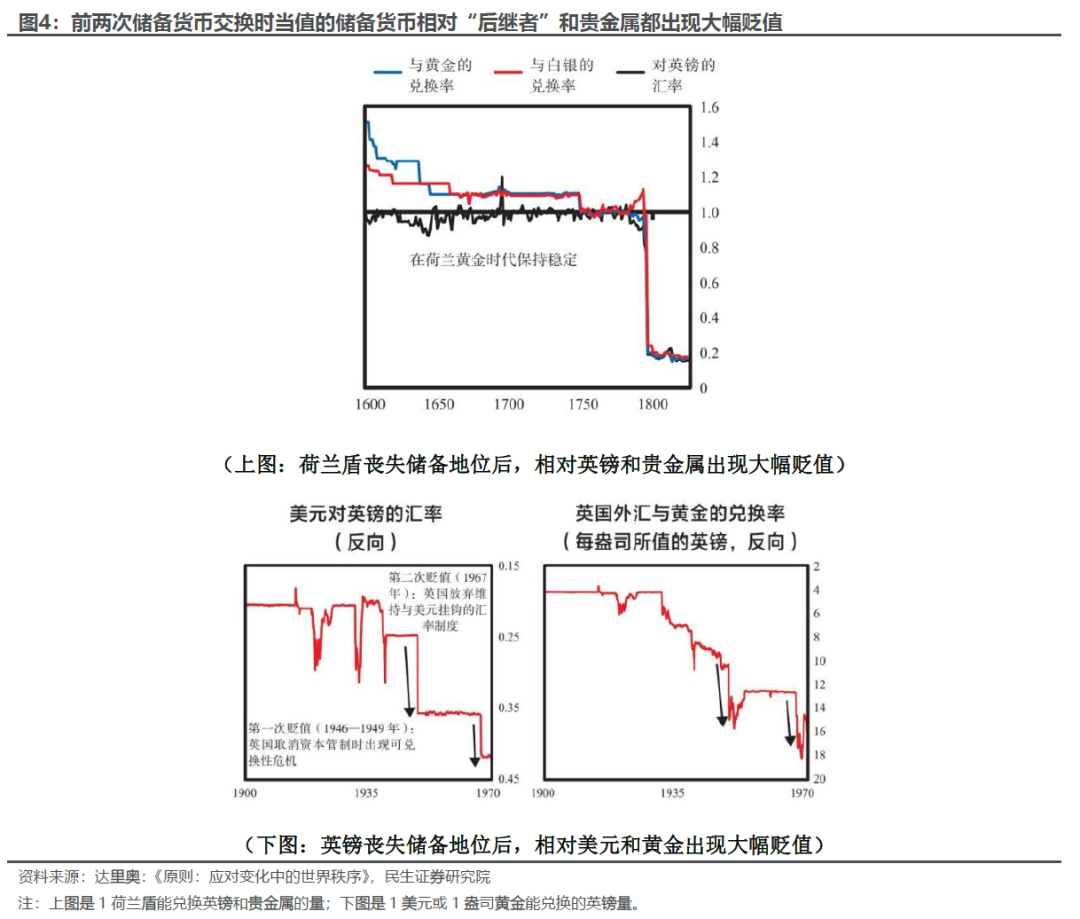

为何“诱人”?因为“想象空间”很大。历史上国际储备货币的“权力交接”并不多,但每一次都出现了资产重估的巨大机会。无论是18世纪末荷兰盾的没落,还是20世纪初英镑和美元的“权力交接”,“当值”的储备货币无论是相对“后继者”,还是相对贵金属都出现大幅贬值:在丧失储备地位的过程中,荷兰盾相对英镑贬值约80%(出现了政权更迭)、相对黄金跌超80%;英镑相对美元贬值超50%,相对黄金贬值超70%(见图4)。

但越宏大的叙事需要越长的时间,且变化往往是非线性的。尤其是对于储备货币这种具有十分明显路径依赖和网络效应的制度性变迁,即使崩溃相对较快的荷兰盾也花了近10年的时间。

储备货币更迭的周期,或者更常被叫做“国运周期”的叙事难免空泛,更加具备现实意义的可能还是“债务周期叙事”。除了是储备货币更迭的重要导火索外,债务也是特朗普2.0“减税-关税”政策体系的核心问题。

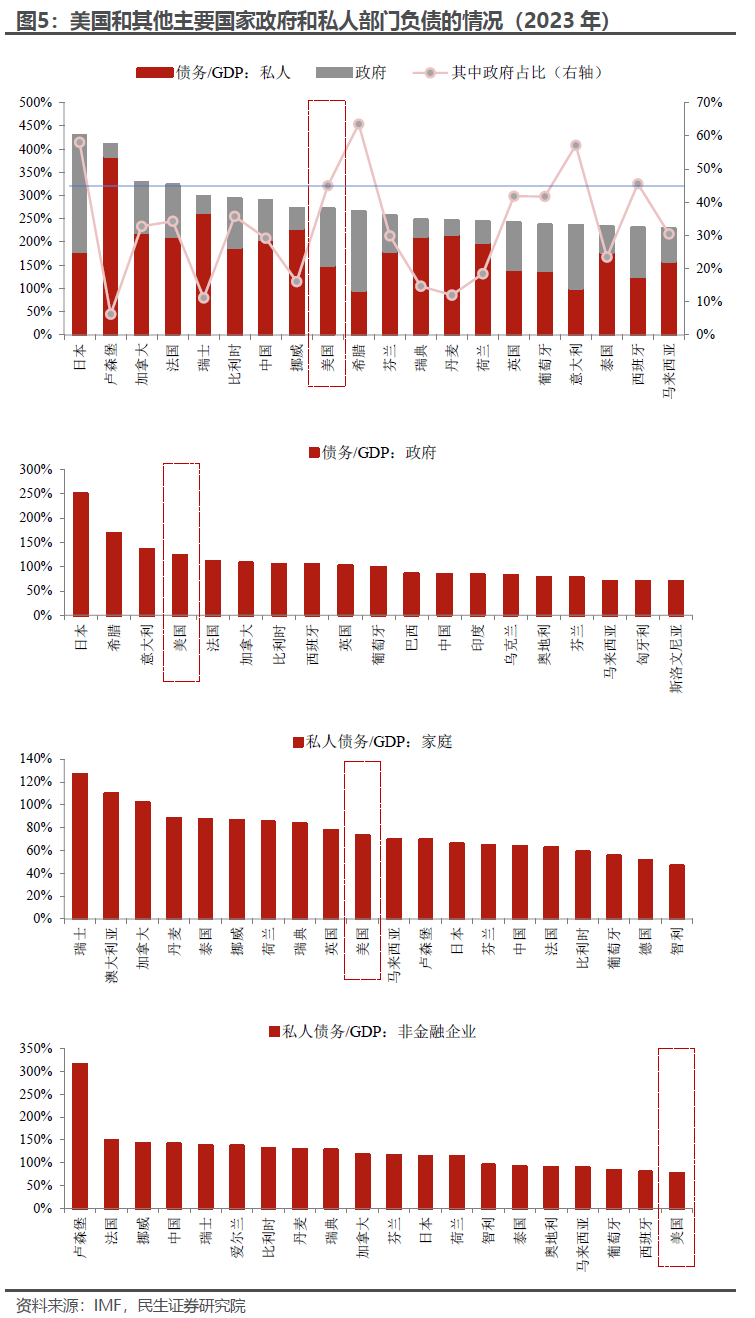

谁的债务问题才是真正的债务问题?债务的主体和性质不同,化解方法和影响也不一样。我们可以从三个维度来透视美国的债务问题:

首先,从国别横向比较的维度看,当一个问题是大家都有的问题,那就不是问题。整体的“私人+政府”债务负担上,美国并不算突出;从结构上,压力比较大的是政府部门的债务(接近意大利),相反美国居民和企业部门的负债水平从负债率的角度来看,相对健康(图5)。这背后的一路坦途和玫瑰,也许就是联邦政府和联储在“负重前行”。

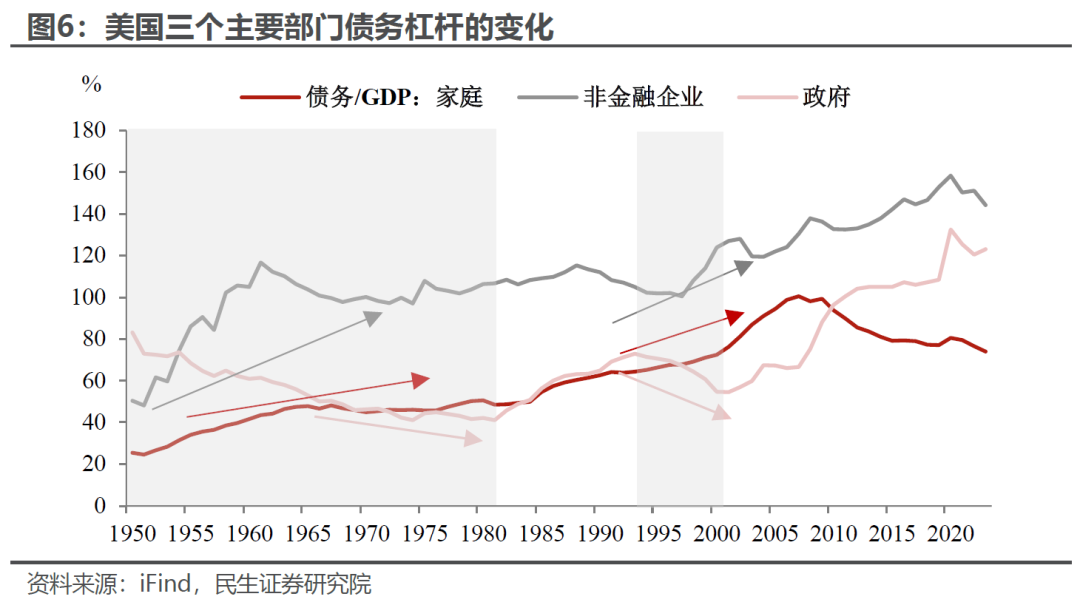

第二个维度是变化的速度,疫情前美国的政府负债水平也不低(超过100%),但是市场对此的担忧并不明显;疫情之后美国政府债务中枢确实出现明显上升,但从整体上看,这一上升更像是全社会的“杠杆大转移”:2023年相对2019年,美国政府债务负担上升14.6%,相对应家庭杠杆下降3.1%,非金融企业杠杆下降8.6%(图6)。

因此,顺理成章,如果要降低政府部门的债务负担,需要企业和家庭“行动起来”,从历史上看也确实如此。其实特朗普2.0的政策框架也有这样的想法:上台初期明言财政上可能要“过一段苦日子”,同时集中精力放松监管,亲自拉项目、鼓励企业投资,同时一直呼吁美联储降息、给企业和家庭加杠杆创造条件。

关键的问题是能否顺利过渡?这也是我们十分关注当前美债和美国企业债的重要原因:前者决定着白宫平衡“稳定政府杠杆”和“稳定经济增速”的难度,而后者则直接影响到企业加杠杆扩张的行为。

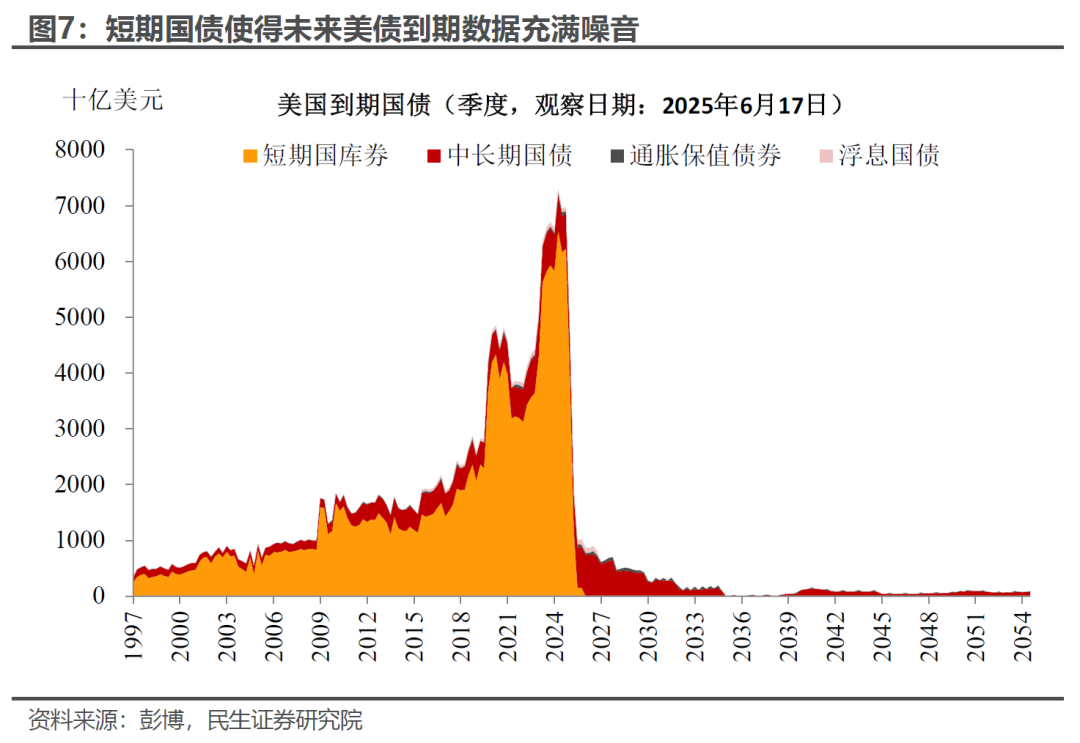

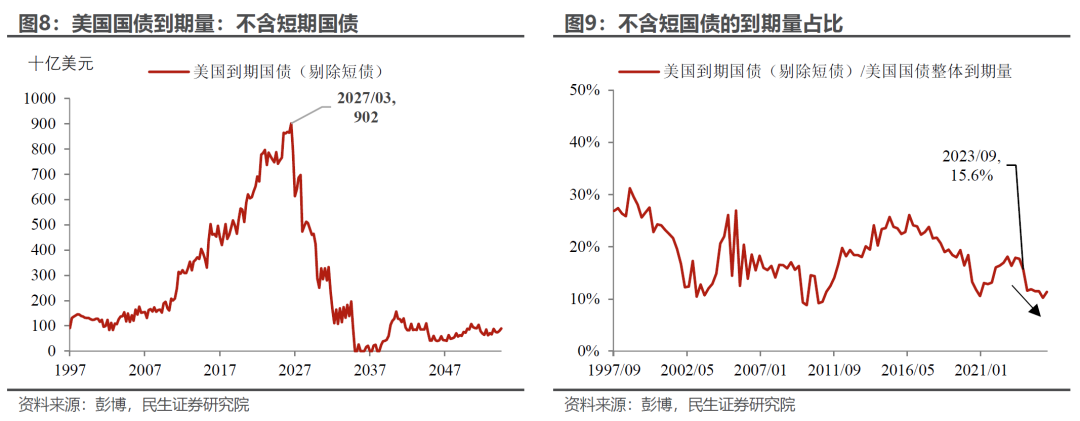

因此,第三个维度我们关注的美国债务到期(供给)的压力。对于美国政府债券而言,到期压力的积聚至少要到2027年第一季度。我们剔除短期国债噪音,从不含短债的国债到期量及其占比来测算(图8至9),2027年第一季度的单季度美债到期量可能在9至10万亿美元。

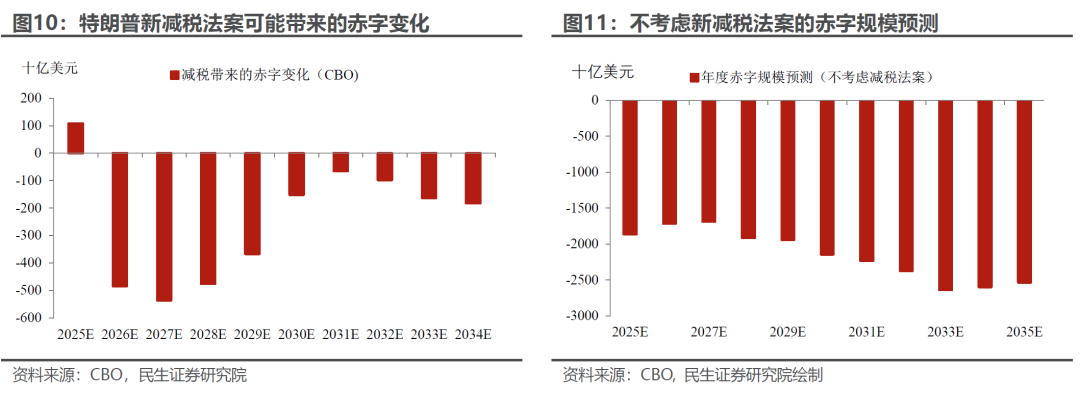

如果考虑到未来美国财政赤字大概率稳定在5%以上的高位,美债的供给冲击可能更大(图10至11,众议院通过的减税法案带来的赤字冲击最大影响也在2027年)。

而对于美债需求的问题我们在之前报告里也已经提及,尽管美国政府已经考虑通过放松监管释放机构需求,绑定稳定币增加短期需求,但特朗普不拘一格的内外政策、企图重构全球经贸的“野心”无法解决美债、尤其是中长期美债的增量需求问题

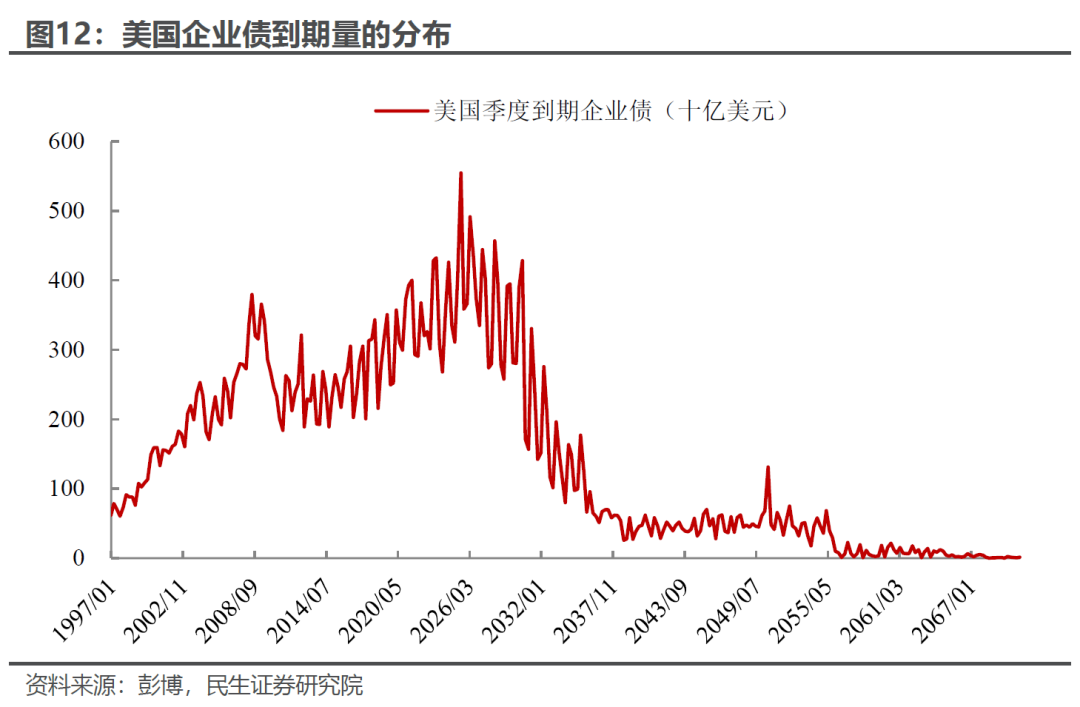

对于美国企业债,我们在之前的报告中其实也反复强调最近几年美国此前的低息企业债集中到期,其中目前数据显示美国企业债整体的到期高峰是今年,而后直至2028初都将处于相对高位,而如果考虑到期进行短久期续作,未来2至3年内的到期量不容小觑——之前2020年低利率时期企业倾向于发行5至10年的期限,当前利率偏高,企业续作的久期大概率会在5年之内——2至3年甚至更短;如果选择偿债,企业流动性和Capex投资都会遭遇负面拖累。无论如何对于企业层面的加杠杆都不是好消息。

因此我们倾向于认为未来两年是美国债务周期过渡的重要时间窗口,不一定每时每刻都是市场主线,但会是影响美国财政、货币以及美元指数的中枢变量。

有没有其他破局的方法?有但代价不小。比如美联储快速大幅降息,甚至学习日本央行进行QE或YCC(收益率曲线控制,当然可能性不大),能够降低美国政府和企业的债务负担,也有利于私人部门加杠杆。但无疑直接的后果是美元大幅贬值,甚至有重蹈日本央行(BOJ)覆辙的风险,将美元也变成一种“融资货币”,印多少外逃多少。

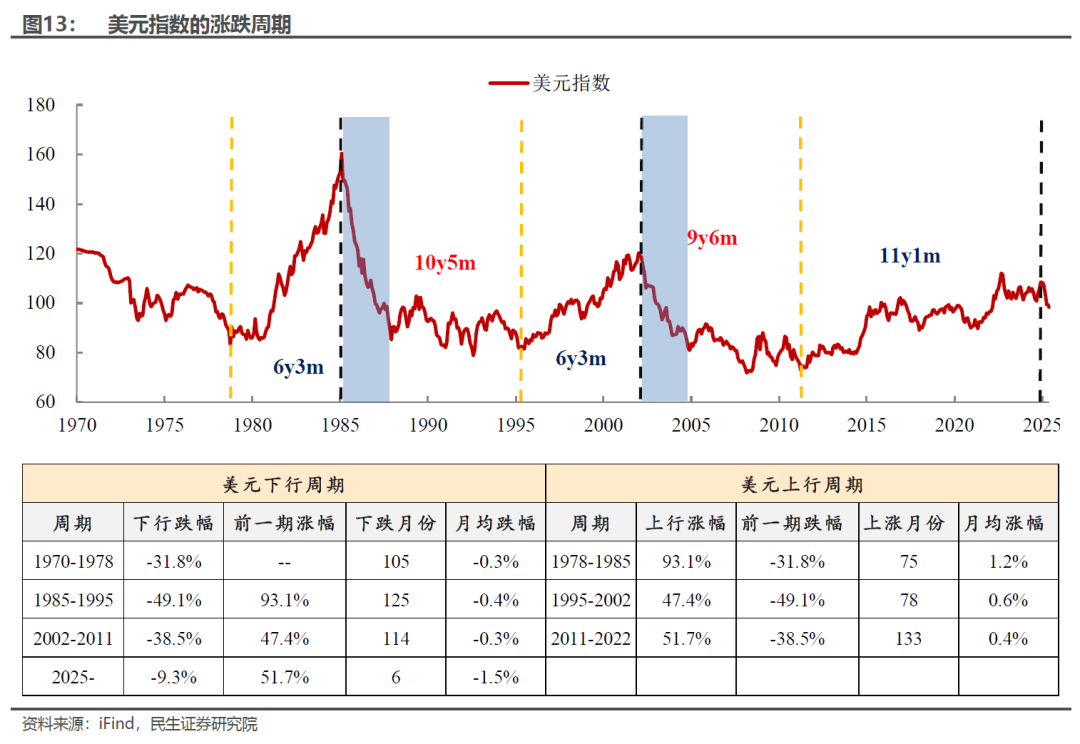

此外,无独有偶,美元周期的历史经验也能提供过一些有趣的经验。此前两轮美元贬值都呈现出有趣的特征。贬值过成一般分为两大阶段,第一阶段是最初2年左右的快速贬值区间,例如1985年3月至1987年12月,2002年3月至2004年12月;第二阶段则是长达七年左右的底部宽幅震荡行情。本轮美元贬值的周期的起点,我们更偏向选择2025年1月,而非2022年10月(本轮美元升值的绝对高点出现在2022年10月,如图13)。主要原因在于过去两年多的特殊基本面,美元指数一直处于高位宽幅震荡,类似2000年至2002年,我们倾向于选择美元快速破位下跌前冲高的时点,也就是今年1月。因此,如果简单借鉴历史,可能到2027年底,美元都处于相对脆弱的行情中。

风险提示:美国经贸政策极端化,导致美元超预期更快更大幅贬值;关税扩散超预期,导致全球经济超预期放缓、市场调整幅度加大。

本文转载自:“川阅全球宏观”微信公众号;智通财经编辑:陈筱亦。