新华财经北京7月1日电(胡晨曦) 2025年上半年A股行情收官,主要股指多数录得上涨,总市值首次超过100万亿元。成交量方面,上半年沪深两市日均成交13608.36亿元,较2024年日均成交额(10521.82亿元)放量近30%。

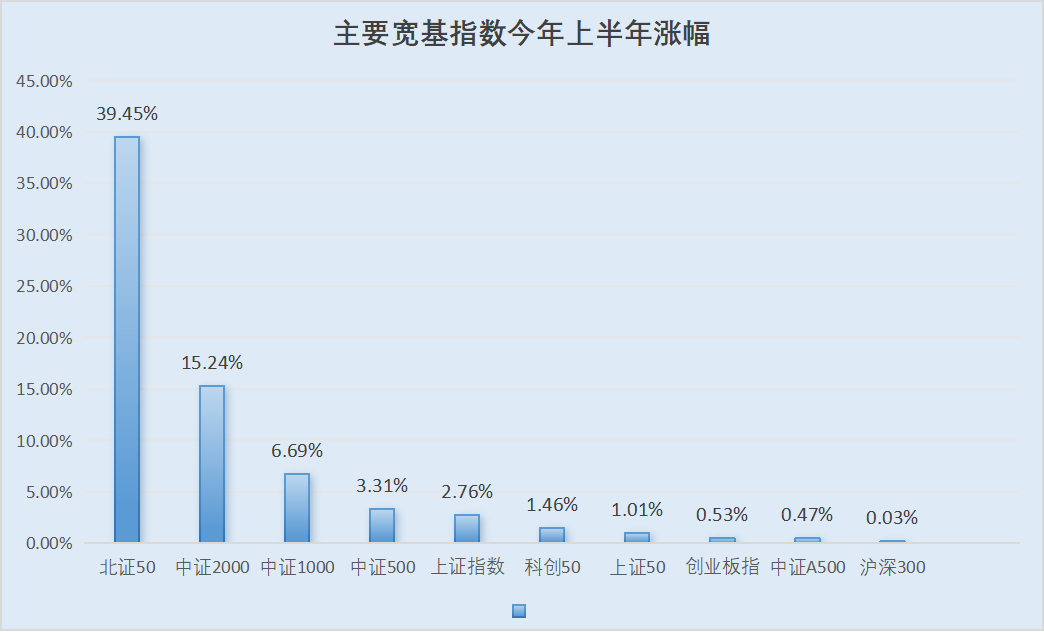

主要宽基指数全线上涨,小盘股、微盘股的涨幅相对较大。微盘股指数自2010年以来(除2017年和2020年)多数年份均能跑赢主流宽基指数,且通常跑出超额收益。涨幅较多的是北证50指数和中证2000指数,这两个指数的成分股平均市值偏小,这一定程度上说明今年上半年小盘风格较为强势。此外,北证50的市盈率百分位较高,为99.37%。

上半年A股市场呈现"哑铃策略"特征。一端是银行等红利股加速上涨创新高,另一端则是概念题材轮番上涨。上半年DeepSeek概念板块以55.30%的涨幅领跑全市场。在全球贵金属价格大幅上涨的背景下,贵金属板块涨幅居第二。此外,人形机器人、稳定币等概念股也掀起上涨热潮。

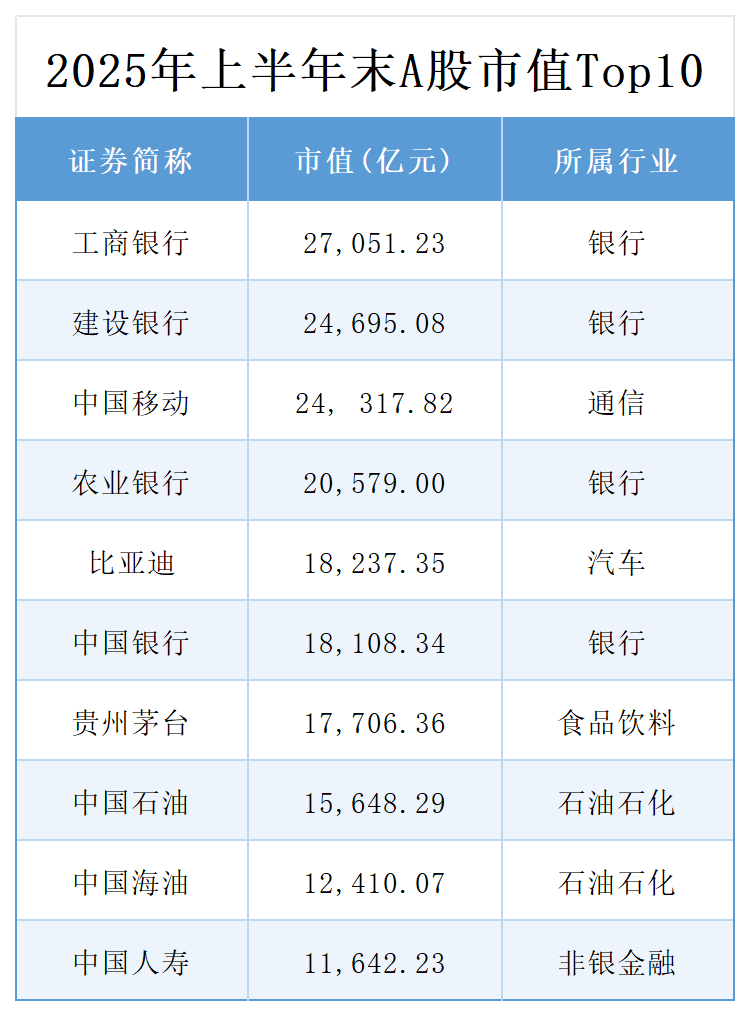

截至上半年末,万亿市值个股增至13只,千亿市值个股增至138只。市值一哥之位竞争激烈,工商银行以2.71万亿元市值位居第一,建设银行次之,市值为2.47万亿元。4月16日,在银行股为代表的大市值蓝筹积极护盘下,上证指数录得“7连涨”,为半年来首次。7月份,分红总额较大的工商银行、农业银行、招商银行的“红包”也将陆续到账。

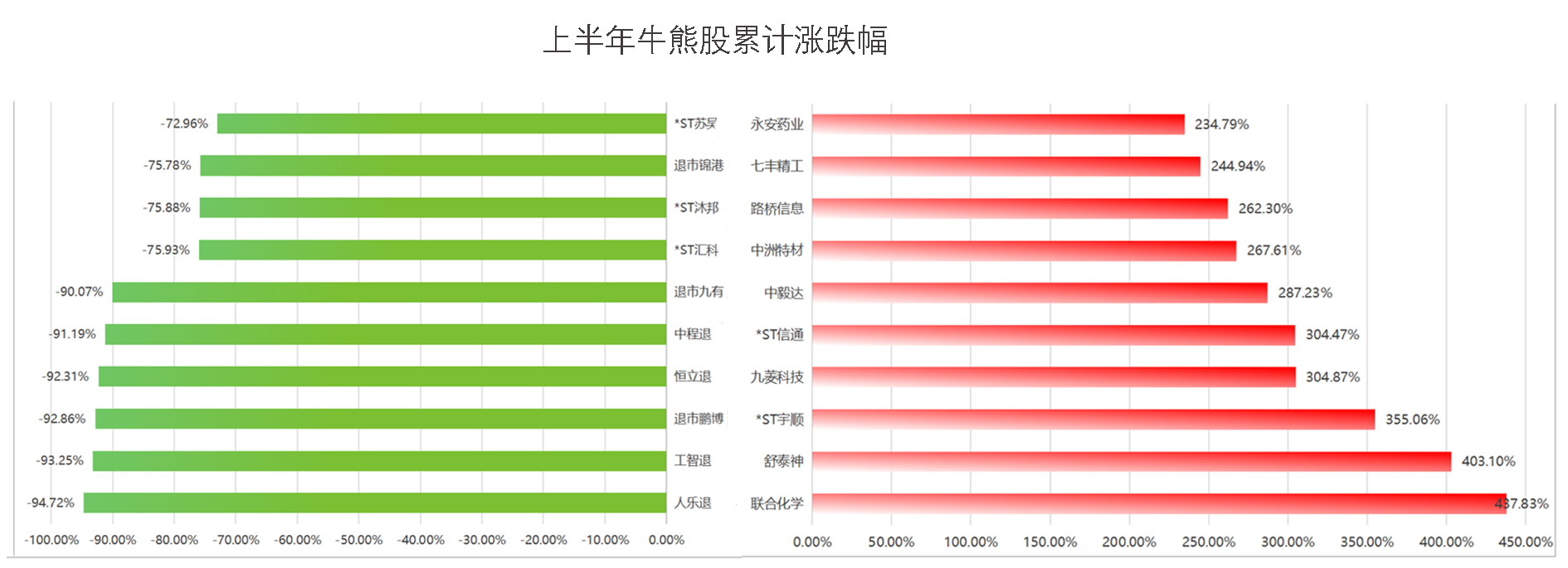

从领涨的个股属性上看,主要化工(联合化学、中毅达、永安药业)题材占有三席,两只ST涨超300%,三只北交所股挤进前十。风险警示板块则成为下跌重灾区。跌幅榜前十名中,退市股占据九席,人人乐以95%的跌幅居首。据统计,2025年以来A股市场已有十余家公司完成退市,与去年同期数量相当,包括了*ST美讯、*ST博信、*ST卓朗等。

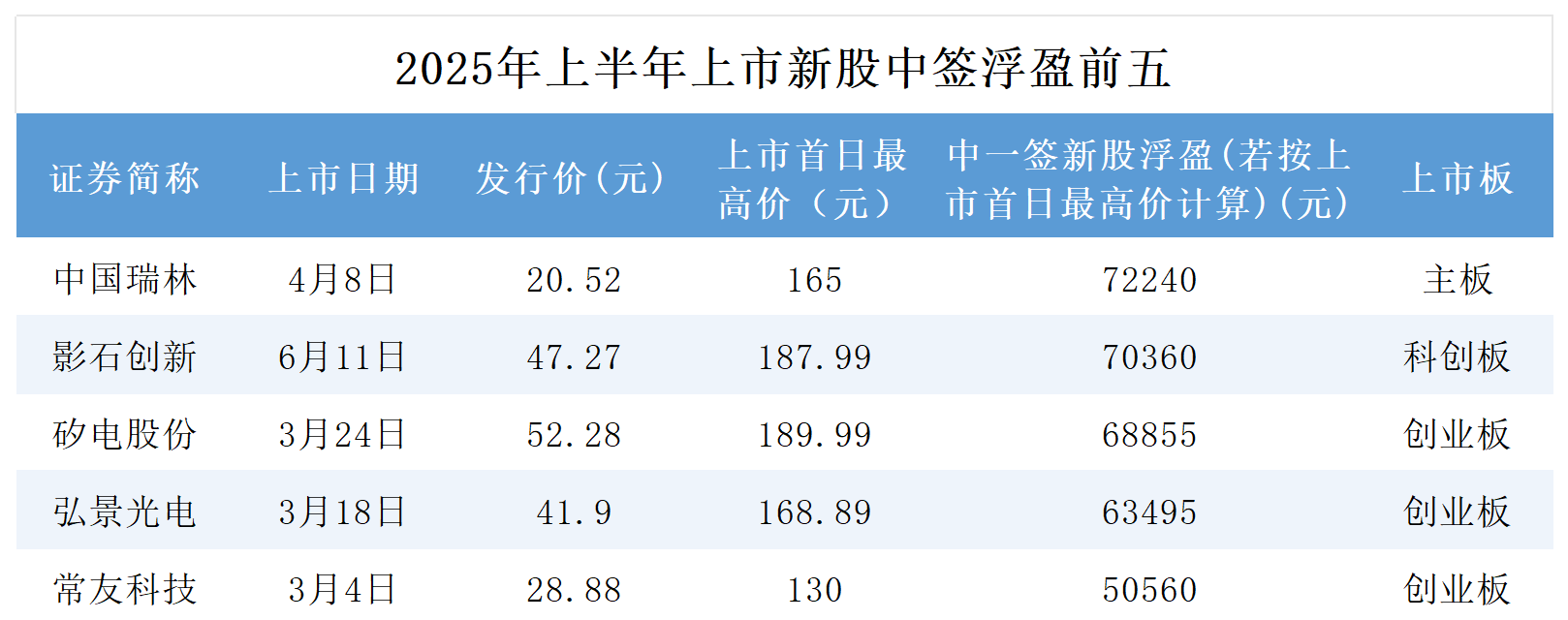

A股IPO出现回暖迹象,首发上市企业数量、融资规模和市场活跃度显著提升。今年上半年上市的非北交所新股合计有45只,单签浮盈普遍超万元。中国瑞林、影石创新、矽电股份、弘景光电、常友科技单签浮盈超过5万元。

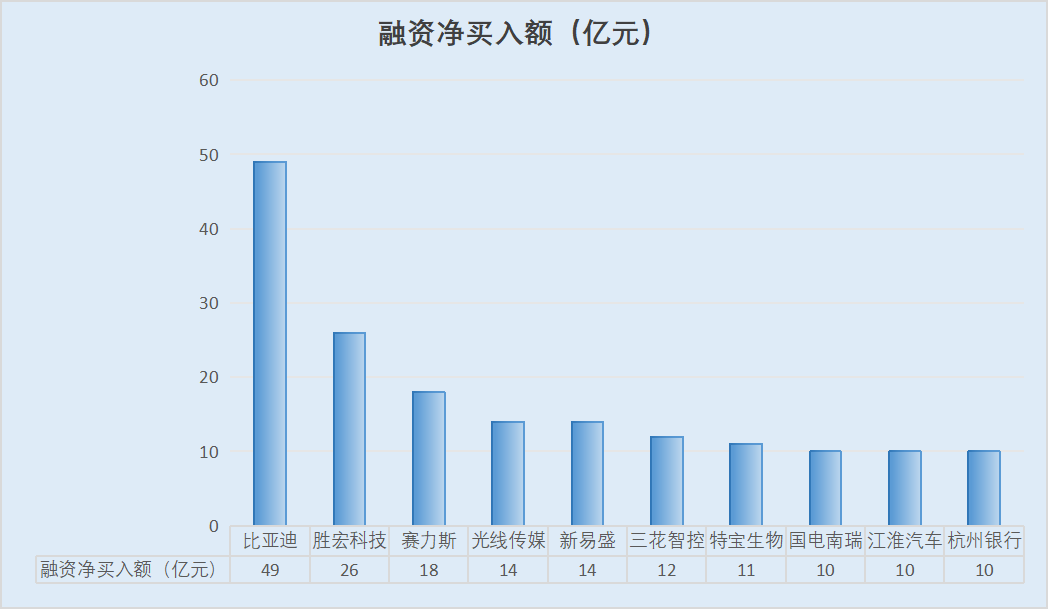

融资净买入方面,共9只个股获融资资金净买入超10亿元,比亚迪以49.34亿元的净买入额排名榜首,胜宏科技、赛力斯排名第二、第三,分别净买入26.15亿元、17.92亿元。

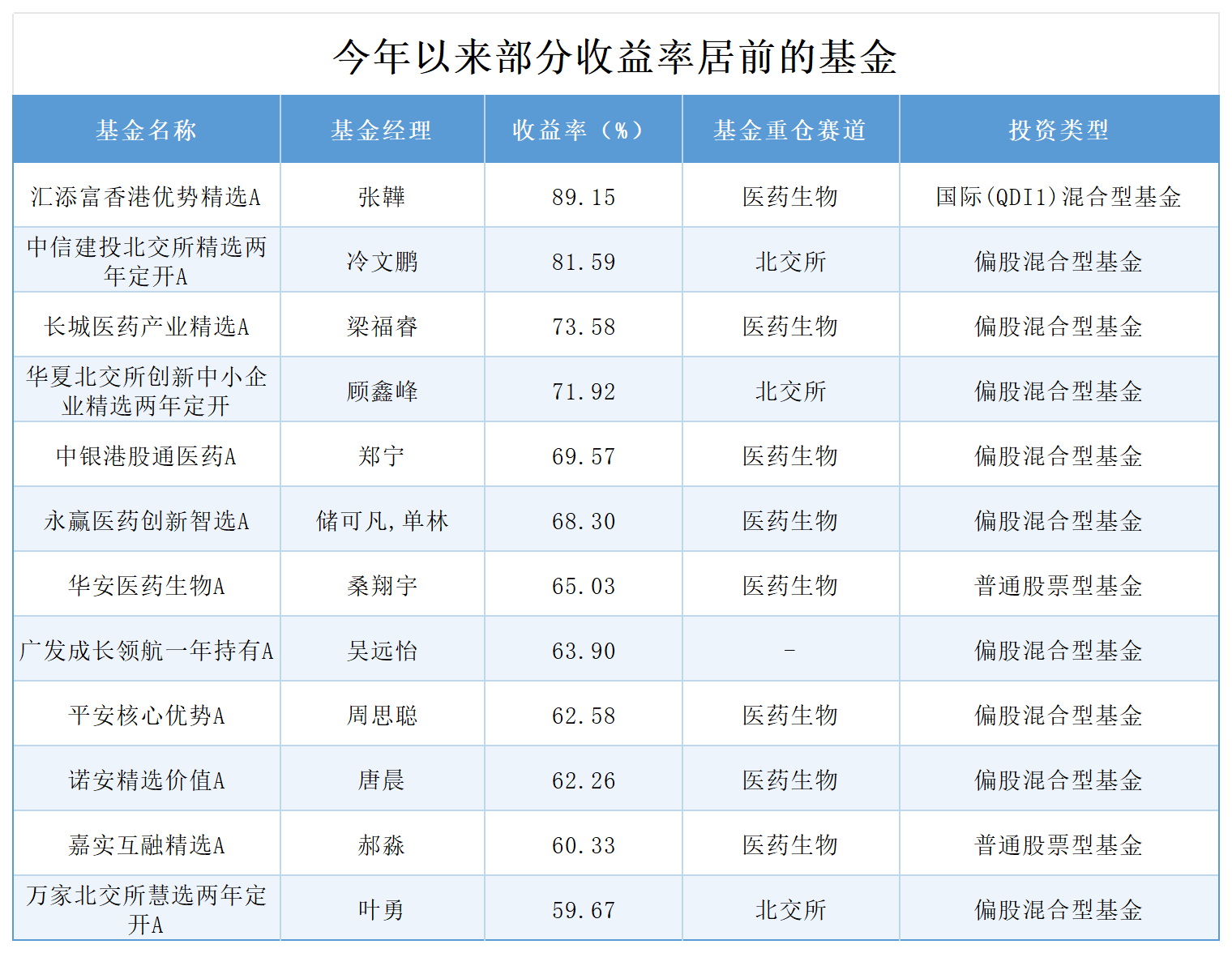

从全市场公募基金业绩表现来看,医药与北交所主题基金表现尤为突出,多只产品斩获亮眼涨幅,最高收益逼近90%。

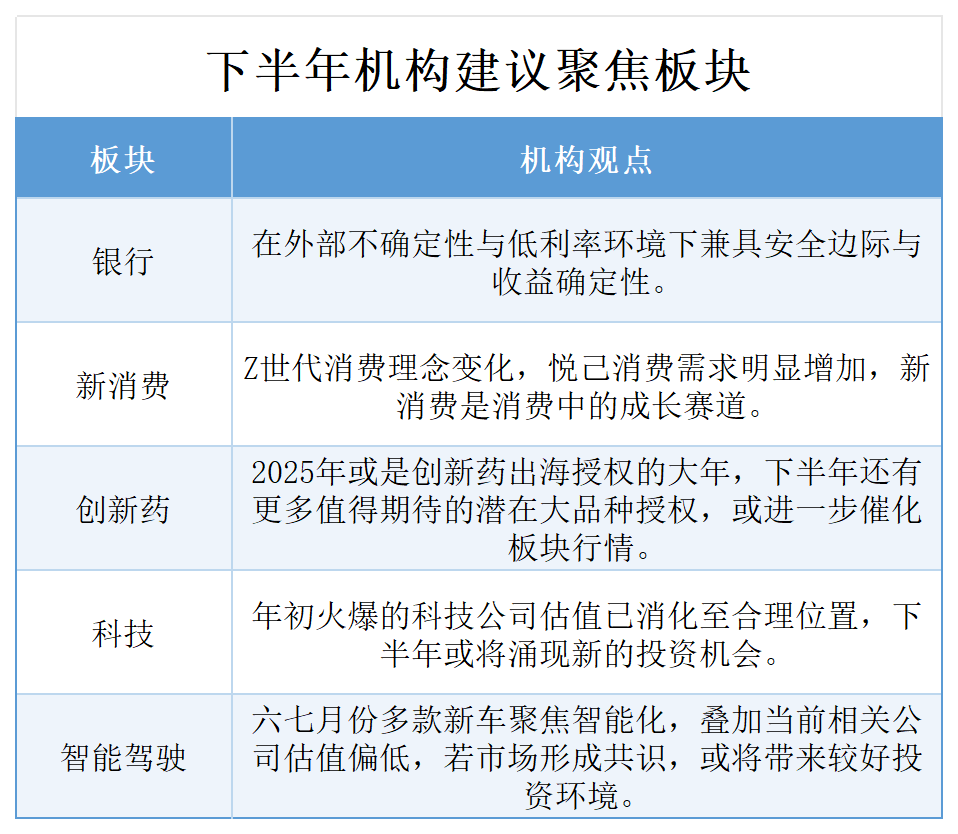

展望下半年,有机构认为,在中长期资金有望成为市场重要增量资金之一的背景下,A股市场或将呈现结构性牛市上涨特征。哪些投资方向值得关注?

编辑:罗浩

声明:耀新财经为金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。

文章转载自 新华财经