数据公布正值美国因“六月节”假期提前一天发布,市场对此早有预期,但结合近期其他经济数据,如5月新屋开工年化总数创2020年5月以来最低的125.6万户,投资者对经济动能减弱的担忧有所加剧。

市场即时反应:避险资产短线波动,美元指数波澜不惊

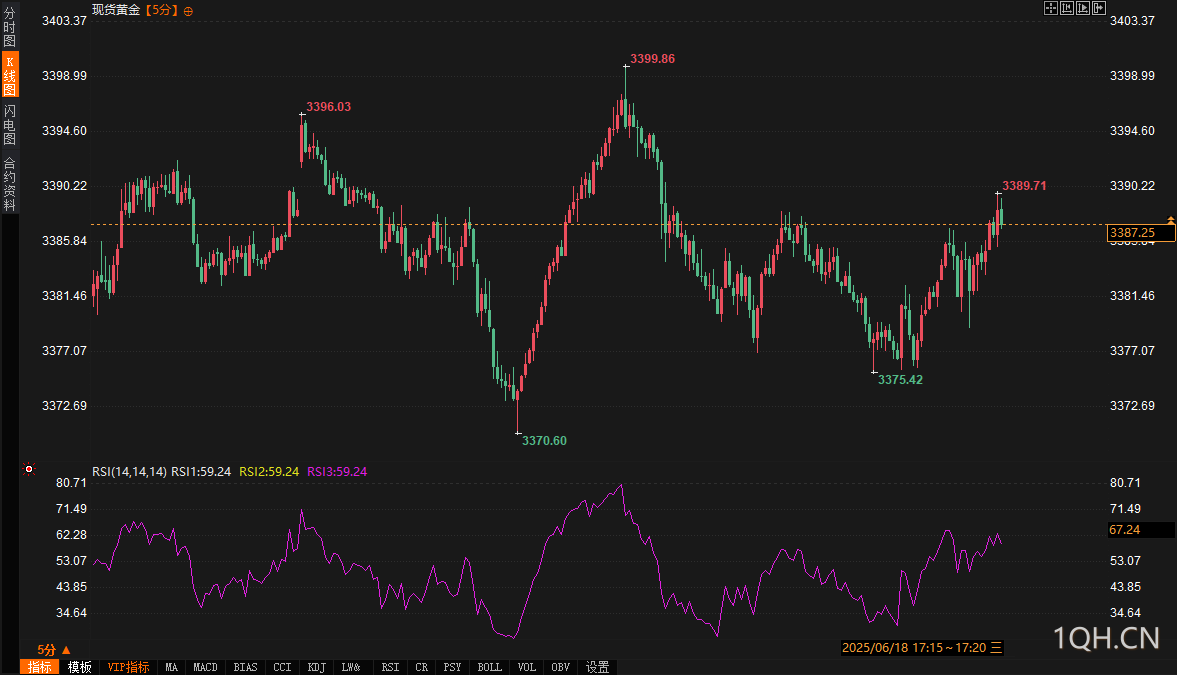

数据公布后,金融市场反应相对温和,但避险情绪有所显现。现货黄金价格短暂冲高至3389.71美元/盎司,旋即回落至3386.90美元/盎司,显示市场对数据的消化较为迅速。美元指数表现平稳,报98.5723,波动幅度有限,反映出投资者对美联储短期政策预期未发生明显变化。现货铂金则表现更为抢眼,突破1290美元/盎司关口,收报1290.13美元/盎司,日内涨幅达2.81%,Nymex铂金期货主力合约报1291.7美元/盎司,上涨2.38%。这一涨势部分归因于避险情绪推动贵金属需求,但也反映了市场对工业金属的潜在乐观预期。

美股三大指数在数据公布后小幅震荡,标普500和纳斯达克指数盘中一度下探,但随后企稳,显示市场对就业数据的解读较为中性。相比之下,5月非农就业新增仅13.9万人,远低于去年同期的19.3万人,叠加初请数据的温和放缓,市场对劳动力市场韧性的信心受到一定挑战。散户和机构投资者对此展开热烈讨论,部分散户在数据公布前预期初请人数若突破25万可能引发市场恐慌,而实际数据符合预期,平复了部分担忧情绪。

美联储降息预期:市场押注政策谨慎

数据公布前,市场普遍预期美联储在6月18日结束的议息会议上将维持联邦基金利率在4.25%-4.50%不变,最新初请数据进一步强化了这一预期。知名机构分析师指出,尽管初请人数略有下降,但续请人数维持在194.5万的高位,表明被裁员的工人重新就业难度加大,这与近期雇主因经济不确定性减少招聘的趋势一致。

一位资深交易员在数据公布前评论称,若初请数据低于30万,劳动力市场仍可视为“较为健康”,但高于25万可能引发对经济放缓的担忧。实际数据落在24.5万,处于健康与放缓的临界点,市场情绪因此偏向谨慎。

美联储面临的压力不仅来自国内劳动力市场数据,还包括外部不确定性因素。一些机构分析认为,特朗普的关税言论和中东地缘政治风险(例如以色列与伊朗的紧张局势)可能进一步拖累企业信心,导致雇主在招聘上更加保守。这种环境使得美联储在平衡通胀和增长方面更倾向于“观望”而非立即调整政策。相比去年同期,初请失业金人数的波动区间已从20万以下逐步抬升至24万-25万,显示劳动力市场正从疫情后的超低水平逐步回归正常化,但尚未达到引发衰退警报的程度。

机构与散户解读:谨慎情绪主导

机构和散户对数据的解读呈现出分化但总体偏谨慎的基调。一家机构指出续请人数达到195.6万(5月31日当周数据),创2021年底以来新高,表明劳动力市场降温的信号愈发明显。形容持续申领人数的上升如同“找工作像跑马拉松”,直指失业者再就业的困难。这与知名机构分析一致,即尽管裁员规模不大,但招聘需求的疲软正在推高续请人数,劳动力市场动能减弱。

散户的反应更为情绪化。部分散户在数据公布前担忧初请人数可能突破25万,导致美元走弱和股市下跌。实际数据公布后部分散户表示“数据还算稳,市场没必要过分恐慌”,但也有人指出,结合5月新屋开工数据低迷和非农就业疲软,经济下行风险不容忽视。一位散户评论称:“黄金短线拉升说明市场还是有点慌,但美元没崩,说明大家还在等美联储的信号。”这种分化反映了市场对短期走势的谨慎判断和对长期经济前景的不确定性。

历史对比与市场情绪变化

回顾历史,2024年初的初请失业金人数曾一度降至20万以下,反映疫情后劳动力市场的强劲复苏。然而,进入2025年,初请数据逐步攀升至24万-25万区间,续请人数也从180万左右升至接近195万,显示劳动力市场正在经历结构性调整。相比之下,2023年10月时,市场矩阵的分析师曾表示,初请人数下降反映劳动力市场过热,而如今的温和放缓则指向企业对经济前景的谨慎态度。这种变化使得市场情绪从年初的乐观转向当前的观望,尤其是在特朗普关税言论和俄乌局势等地缘政治风险加剧的背景下。

数据公布前的市场预期较为分化,部分散户押注初请数据可能超预期恶化,触发避险情绪,而机构则更关注续请人数和四周均值作为劳动力市场健康度的指标。实际数据符合预期,短期内平抑了市场波动,但未能完全消除对经济放缓的担忧。黄金和铂金的短线上涨表明避险需求仍在,而美元指数的稳定则显示市场对美联储政策的信心尚未动摇。

未来趋势展望

展望未来,劳动力市场的走势将是影响美联储政策和市场情绪的关键。初请失业金人数若继续维持在24万-25万的高位,且续请人数进一步攀升,可能进一步加剧市场对经济放缓的担忧,尤其是在地缘政治风险和关税言论持续发酵的情况下。短期内,美元指数可能在98-100区间窄幅震荡,除非后续数据(如6月底的非农就业报告)出现显著恶化,否则市场难以形成明确的下跌动能。贵金属则可能因避险需求维持强势,但需警惕美联储鹰派信号可能引发的回调压力。

对于交易者而言,当前市场环境要求更高的风险管理纪律。建议密切关注下周续请失业金数据和6月非农就业报告,以进一步判断劳动力市场趋势。同时,美联储官员的公开讲话和地缘政治动态可能对市场情绪产生超预期影响。总体来看,劳动力市场虽未出现系统性风险,但放缓迹象已不容忽视,交易策略需在短期波动和长期趋势间寻求平衡。

转载自 一期货