为什么我做了 MD2Card:一个简单实用的 Markdown 转卡片工具

我做 MD2Card 是因为我们发现了一个常见的问题:Markdown 写起来很方便,但如果你想把它分享出去,或者让它看起来更有吸引力,往往就有点麻烦。不管你是学生、老师、程序员,还是内容创作者,想把简单的文字变得更好看、更有趣,都会遇到这个问题。

MD2Card 是做什么的?

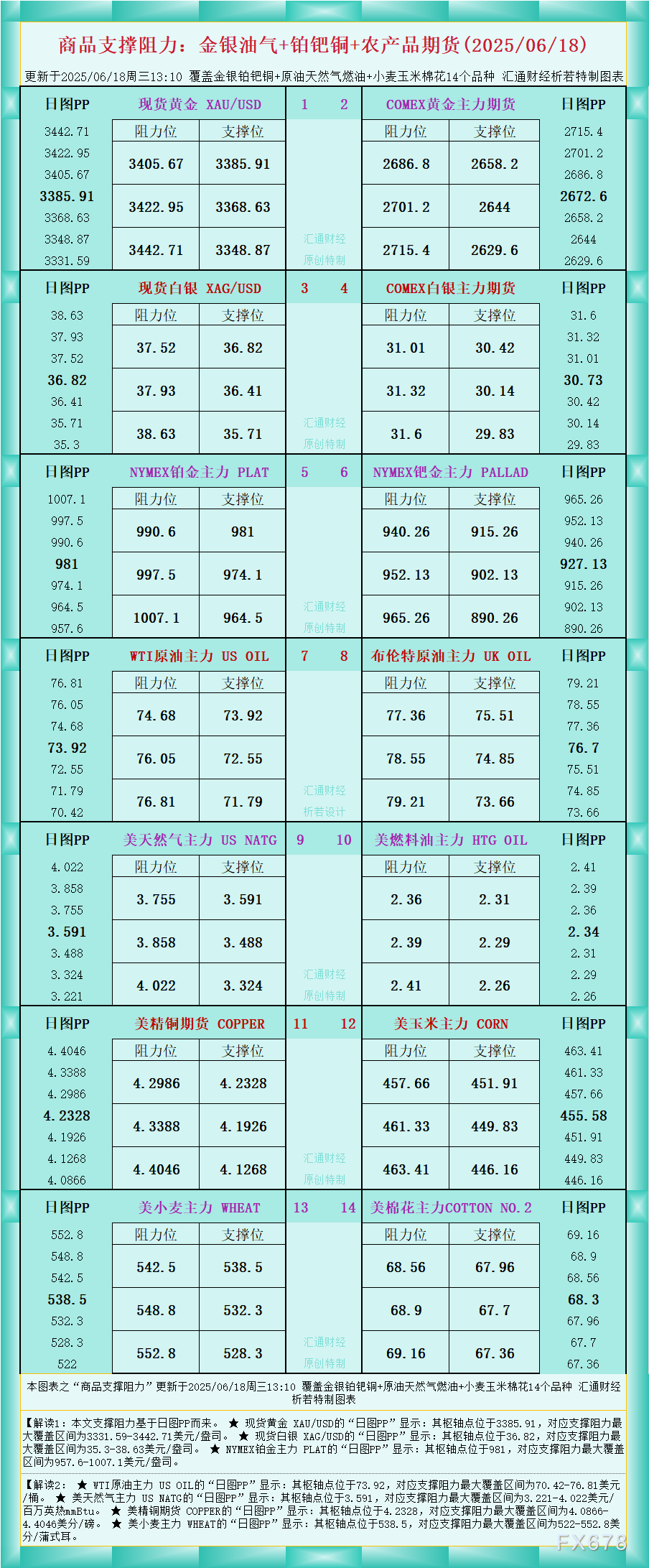

MD2Card 是一个免费的在线工具,可以把你的 Markdown 内容转换成漂亮的知识卡片。你只需要写好 Markdown,选择一个你喜欢的主题风格,点击生成,就能得到一张既美观又实用的卡片。

MD2Card 的核心优势是什么?

- 1. 多样化的主题风格:MD2Card 提供超过 30 种精美的主题风格,包括苹果备忘录、波普艺术、字节范、阿里橙、玻璃拟态等,满足不同场景和需求的视觉呈现。无论是商务简报、教育笔记,还是社交媒体分享,都能找到合适的风格。

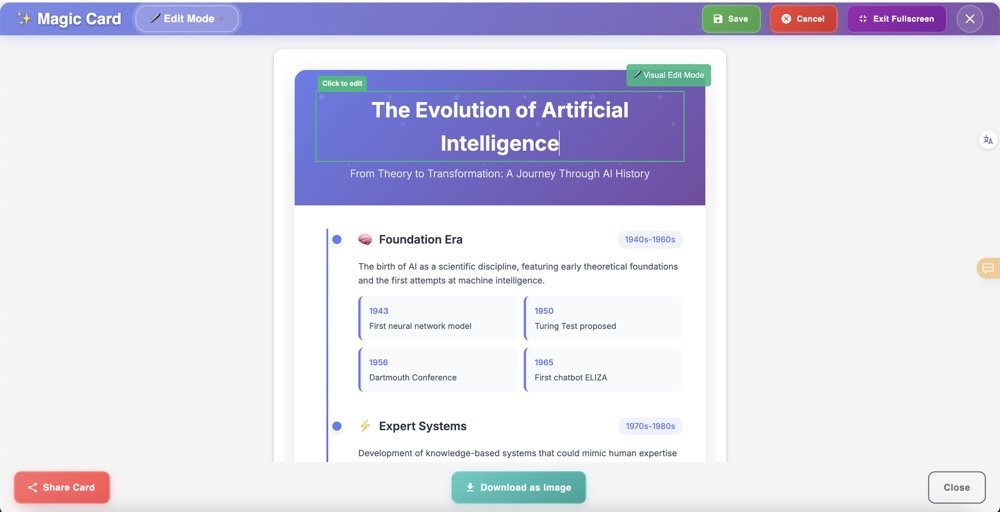

- 2. AI 魔法卡片功能:只需输入一个主题,MD2Card 的 AI 魔法卡片功能即可自动生成专业的知识卡片,节省了手动排版的时间,让内容创作更加高效。

- 3. 实时预览与多格式导出:在编辑过程中,MD2Card 提供实时预览功能,帮助你随时查看效果。完成后,可将卡片导出为 PNG、SVG、JPEG、PDF 等多种格式,方便分享和使用。

谁能用?

- 学生:把课堂笔记、复习资料做成卡片,方便记忆和复习。

- 老师:制作教学材料、课程总结,提升教学内容的互动性和趣味性。

- 程序员:将代码片段、技术文档转化为结构化的知识卡片,方便团队内部共享和外部沟通。

- 内容创作者:将创作的文章、观点等转化为视觉吸引的知识卡片,分享到社交媒体,增加受众的互动和参与度。

为什么我做了这个?

我们做 MD2Card,是想让大家在分享知识时,不仅仅是 “传递信息”,更是 “传递感受”。我们希望大家能轻松地把自己的想法、笔记、总结等内容,转化为既美观又实用的卡片,分享给别人,或者自己保存,随时查看。

你可以在 md2card.online 上免费使用 MD2Card。我希望这个工具能帮到你,让你的内容创作焕发新生。

文章来源:w2solo