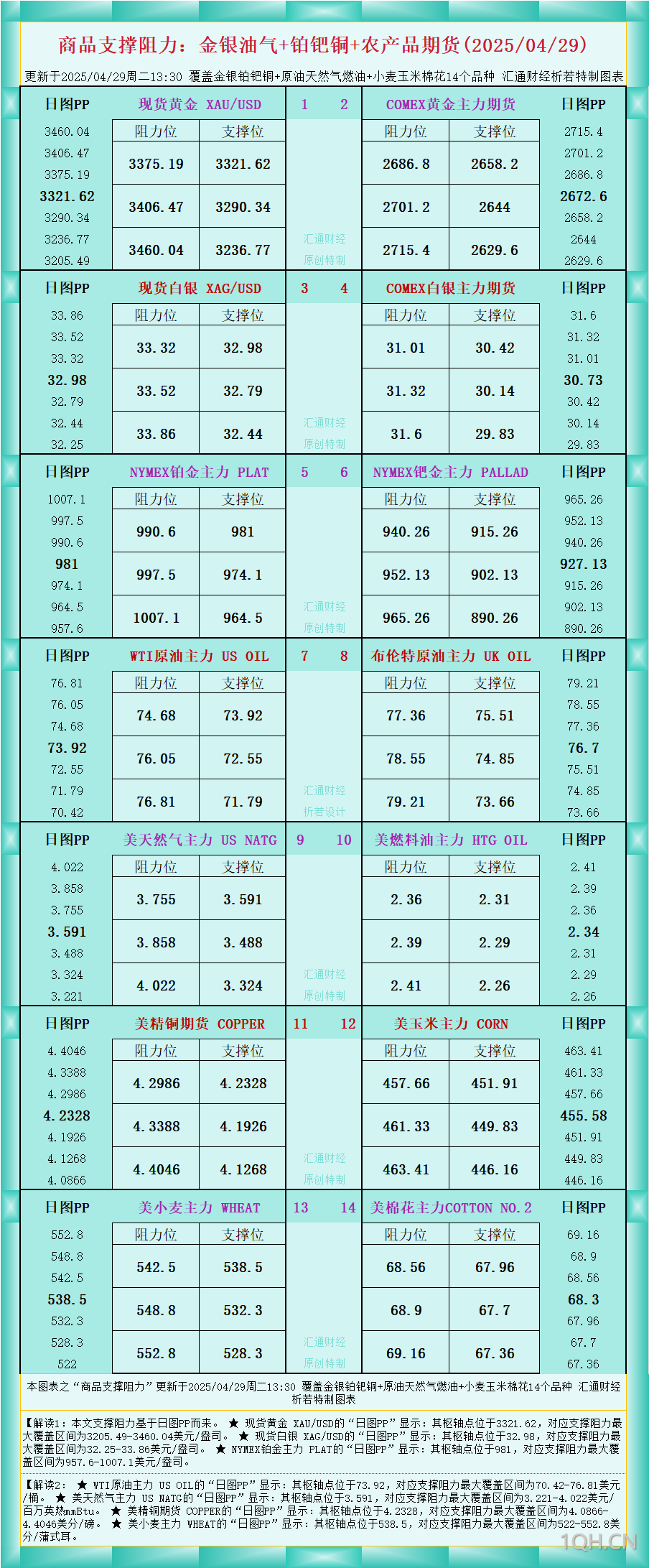

一张图看商品支撑阻力:金银油气+铂钯铜+农产品期货,更新于2025/04/29周二13:30,具体覆盖金银铂钯铜+原油天然气燃油+小麦玉米棉花14个品种,更多详见汇通财经析若特制图表中的内容。

如图数据显示,解读1:本文支撑阻力基于日图PP而来。

★ 现货黄金 XAU/USD的“日图PP”显示:其枢轴点位于3321.62,对应支撑阻力最大覆盖区间为3205.49-3460.04美元/盎司。

★ 现货白银 XAG/USD的“日图PP”显示:其枢轴点位于32.98,对应支撑阻力最大覆盖区间为32.25-33.86美元/盎司。

★ NYMEX铂金主力 PLAT的“日图PP”显示:其枢轴点位于981,对应支撑阻力最大覆盖区间为957.6-1007.1美元/盎司。

解读2:

★ WTI原油主力 US OIL的“日图PP”显示:其枢轴点位于73.92,对应支撑阻力最大覆盖区间为70.42-76.81美元/桶。

★ 美天然气主力 US NATG的“日图PP”显示:其枢轴点位于3.591,对应支撑阻力最大覆盖区间为3.221-4.022美元/百万英热mmBtu。

★ 美精铜期货 COPPER的“日图PP”显示:其枢轴点位于4.2328,对应支撑阻力最大覆盖区间为4.0866-4.4046美分/磅。

★ 美小麦主力 WHEAT的“日图PP”显示:其枢轴点位于538.5,对应支撑阻力最大覆盖区间为522-552.8美分/蒲式耳。

以上数据来源于互联网,仅供参考。

转载自 一期货