美国政府滥施关税的影响正在持续恶化。据美国消费者新闻与商业频道(CNBC)6日报道,由于美国政府执意挑起“关税战”,许多企业取消了制造订单,美国的进口量出现暴跌,如今美国各地港口的出口也出现下滑。

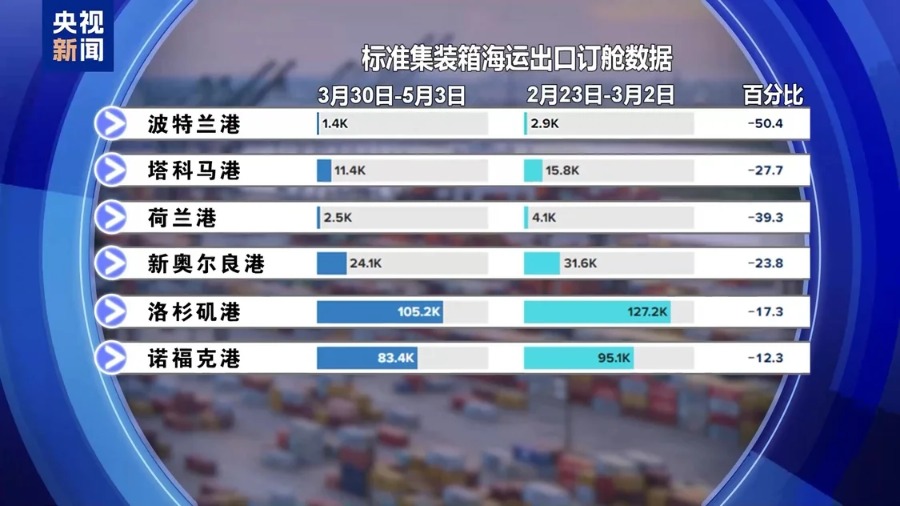

报道称,维齐恩全球海运订单追踪系统(Vizion)分析了关税生效前后的集装箱订舱数据,他们发现,美国全国大多数港口的出口量都出现明显下降。

例如,波特兰港的出口量下降了50.4%,为下滑幅度最大的港口。大型农产品出口港——塔科马港的出口量也下降27.7%;位于阿拉斯加州的荷兰港出口量下降39.3%;新奥尔良港出口量下降23.8%;洛杉矶港的出口量下降了17.3%,诺福克港下降了12.3%。维齐恩负责战略业务发展的副总裁本·特雷西指出:“几乎所有的美国出口都受到了冲击。”

成本增加订单减少加剧美出口下滑趋势

报道指出,出口下滑与运往美国的集装箱货船减少有关,因为部分企业被迫取消了制造订单,使得部分货船停止进入美国。关税政策导致美国进口量迅速下降,维齐恩全球海运订单追踪系统的港口数据显示,4月21日到4月28日,美国港口的集装箱量周环比下降了43%。

维齐恩首席执行官凯尔·亨德森表示:“这意味着,原计划在未来六到八周内到达的货物根本无法送达。此外,由于关税推高了成本,小型企业正在暂停订单,曾经有可靠运输渠道的商品现在价格翻了一倍,迫使进口商作出艰难的抉择。”这种成本增加和订单减少的双重压力,进一步加剧了出口下滑的趋势。

涨价、失业关税对美国经济带来连锁冲击

美国银行全球研究部门的报告指出,尽管美国企业在今年年初提前“囤货”,商品库存却没有大幅度增加,许多零售商可能只有一到两个月的库存,任何不可预见的需求或供应中断都可能影响零售商在美国的商品供应和商品价格。

美国南加州海事交易所执行董事基普林·洛蒂特警告说,到美货船数量和集装箱量减少,将导致供应链中的劳动力、卡车、火车等方面出现运力过剩,“由于货物抵达量的减少,他们将失业”。

一家总部位于夏威夷的货船运营商提供从中国到美国加州长滩的加急运输服务,自4月关税政策生效以来,该公司运输的集装箱量同比下降了约30%。公司首席执行官马特·考克斯表示:“我们预计第二季度的集装箱量将同比下降,目前,很难确定这种情况是暂时的,还是会持续更长时间。”

(央视新闻)

文章转载自 东方财富