当地时间周四,被誉为当代“美联储传声筒”(Fed Whisperer)的尼克·蒂米劳斯罕见出席公开活动,为美联储和鲍威尔的行为进行辩护,并坦言下一任美联储主席的工作将极其艰难。

作为背景,美国市场周三一度因为“特朗普有意解雇鲍威尔”的传闻出现股、汇、债三杀。眼见情况不妙,特朗普迅速发声淡化争端,但也不忘继续咬住“美联储翻修工程超支”的问题发起攻击。

对于这场闹剧,蒂米劳斯认为,这件事与美联储工程款没有关系,而是特朗普政府试图对美联储施加更多压力,并在“舆论法庭”(而不是真实的法庭)上取得胜利。这本质上是一种极限施压行动。

工程款的问题则成了显眼的突破口。蒂米劳斯说道:“我有收到短信询问‘美联储真的做了这种事情么?’,‘这种事怎么可能发生?’等等。”

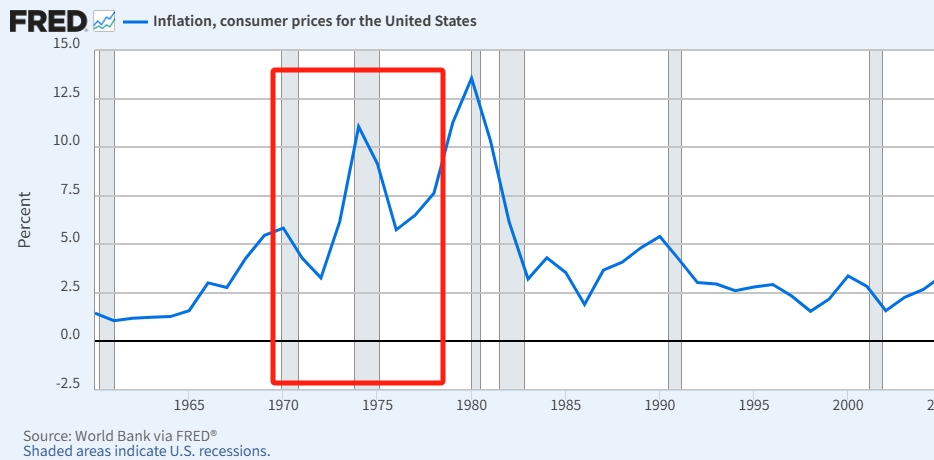

这种情况在美国历史上也曾发生过。学界普遍认为,1970年代的美联储主席亚瑟·伯恩斯,正是因为受到外部施压,在面对重大宏观环境变化时加息幅度不足,最终放任延续十余年的严重通胀发生。

蒂米劳斯也指出,眼下发生的事情不仅是近代美联储遭到的最糟糕施压,也将带来有史以来最不寻常的美联储主席过渡。

他列举称,至少从沃尔克开始,到格林斯潘、伯南克、耶伦和鲍威尔,继任时都承诺将延续前任的政策,维持现有的政策风格。而现在有些竞争这个职位的人,却强调自己与鲍威尔完全不同。所以即便交接发生在鲍威尔任期届满(2026年5月),依然会是不同寻常的过渡。

蒂米劳斯强调,这也把下一任美联储主席置于非常尴尬的境地——一方面他/她需要证明自己不只是“听白宫的话降息”,另一方面美联储的利率决议是12个人进行投票。如果鲍威尔的继任者通过表现强硬来赢得这个职位,可能会失去整个委员会的支持,最终成为“美联储名义主席”。

对于周三市场出现的短暂震荡,蒂米劳斯也提出了一些不同的看法。

他说道:“我昨天和人聊过这事,他说对于那些相信美联储独立性的人而言,真正的危险在于市场并没有出现太大反应。接下来可能会在美联储不得不做一些不受欢迎的事时,市场才会抛售长期债券。”

对于“美联储总是动作太慢”的提问,蒂米劳斯强调,这是一种风险管理策略——如果要犯错,至少选择那些容易补救的错误。蒂米劳斯表示,现任高盛副董事长、前达拉斯联储主席卡普兰曾对他说过,得避免那些“需要一年时间才能修正的错误”。如果只是动作晚了几个月导致得加速降息,那是没问题的。但如果偏离方向,导致需要一到两年才能重回正轨,这才是需要避免的行为。

(财联社)

文章转载自 东方财富