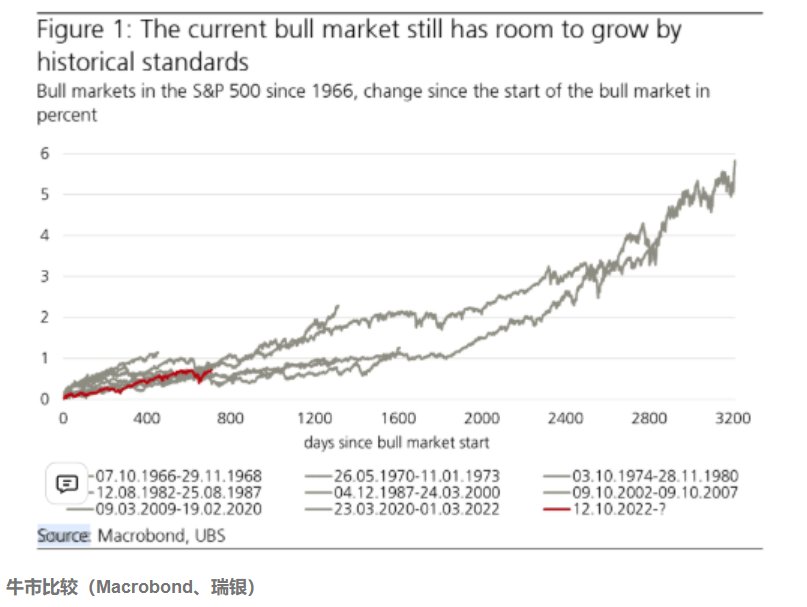

智通财经APP获悉,根据瑞银研究报告与标普500官方数据交叉验证,当前美股牛市呈现出历史罕见的长周期特征。自2022年10月12日启动的本轮行情已持续33个月,较1987-2000年那轮12.3年(582%收益率)的超级牛市尚有差距,但已突破NDR统计的长期牛市平均1105天(约3年)生命周期,进入中期阶段。标普500历史数据显示,典型牛市平均涨幅达156%,中位数101%,而本轮行情累计上涨69%的态势,印证着技术革命与地缘重构的双重驱动。

瑞银强调的两大核心逻辑已获得多维度数据支撑:其一,生产力跃升方面,人工智能技术突破正复制1990年代互联网革命的路径。AI通过算力重构、数据要素配置和产业智能化升级,推动全要素生产率提升,这与1987-2000年期间互联网技术催生纳斯达克指数十年涨超400%的轨迹形成历史呼应。其二,全球安全格局重构层面,IMF数据显示2024年全球军事支出同比增长12%,创冷战结束以来最高增速,这种”安全溢价”效应与苏联解体后形成的单极世界秩序变革存在逻辑同构性。

值得关注的是,当前市场估值结构呈现显著分化。标普500市盈率(TTM)虽达21.5倍,但科技巨头占比33%的权重结构使其估值水平低于2000年互联网泡沫时期的28倍。瑞银提出的”估值相对论”在美联储政策轨迹中得到印证:2023年基准利率维持5.25%-5.5%高位,但标普500指数仍实现24%年涨幅,显示利率上行并未抑制科技股估值扩张,这与1995-1999年期间美联储6次加息但纳指仍暴涨400%的现象形成历史共振。

NDR最新情绪指标显示,当前市场修正周期(下跌20%所需交易日)处于历史低位,标普500指数在不触发熊市阈值的情况下已连续512个交易日创新高,这一数据超越1990年代牛市后期表现。市场正处在技术革命红利释放与地缘秩序重构的交汇期,投资者需在战略定力与战术灵活之间寻找平衡点。