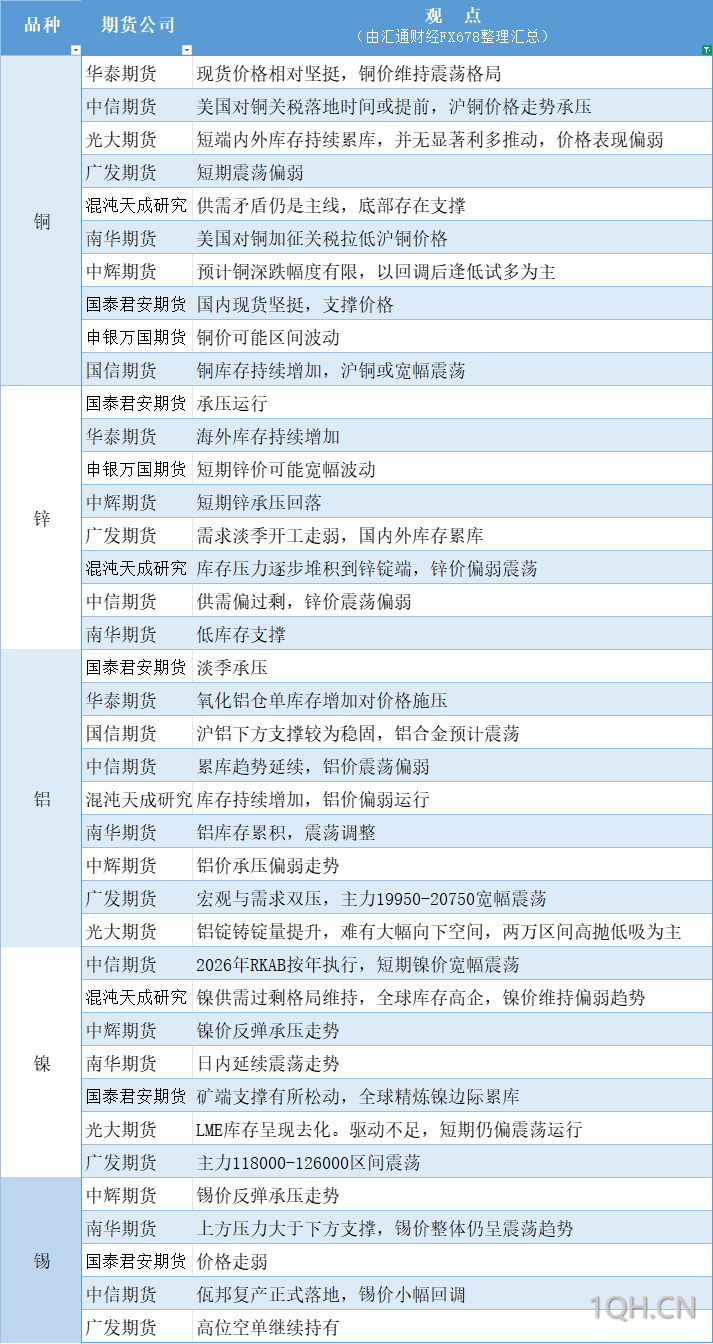

期货公司观点汇总一张图:7月17日有色系(铜、锌、铝、镍、锡等)。更多详见本文的汇通财经特制图。

铜:短端内外库存持续累库,并无显著利多推动,价格表现偏弱,现货价格相对坚挺,铜价维持震荡格局;锌:需求淡季开工走弱,国内外库存累库,库存压力逐步堆积到锌锭端,锌价偏弱震荡;铝:铝锭铸锭量提升,难有大幅向下空间,两万区间高抛低吸为主;镍:镍供需过剩格局维持,全球库存高企,镍价维持偏弱趋势;锡:上方压力大于下方支撑,锡价整体仍呈震荡趋势。

本图表由汇通财经特制及汇总,版权所有。

转载自 一期货