新华财经上海6月26日电(葛佳明) 人民币兑美元中间价26日报7.1620,较前一交易日上调48点,触及2024年11月以来的高点。截至26日11时,在岸人民币对美元、离岸人民币对美元汇率维持连续升值的态势,均一度重返7.16关口下方,离岸人民币兑美元一度升至7.1525,为2024年11月8日以来高位;在岸人民币兑美元一度升至7.1570。

图片来源:新华财经

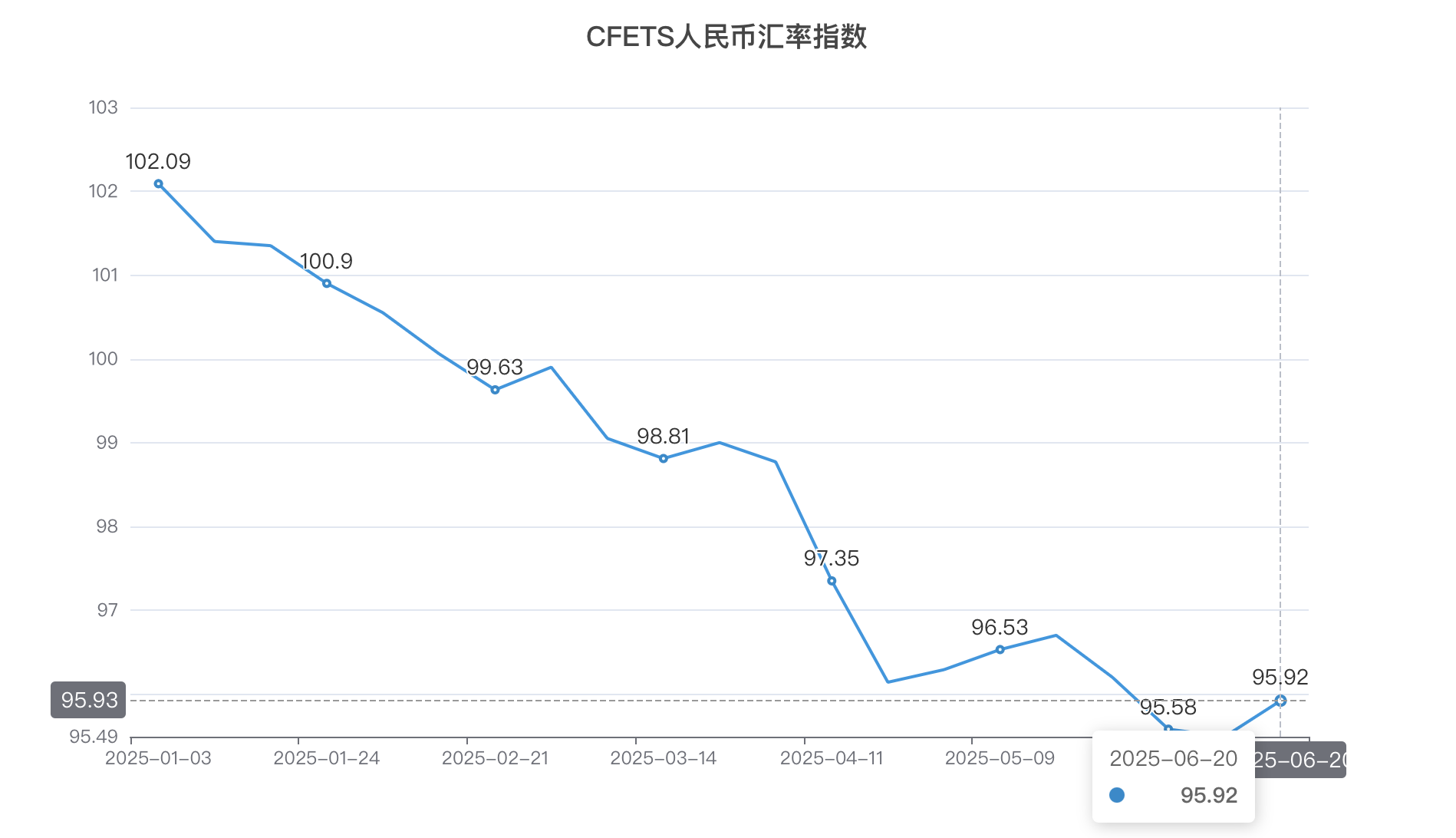

包括海通期货研究所总经理助理顾佳男等专家分析认为,近期人民币兑美元稳步升值,但从对一篮子货币角度看,CFETS人民币汇率指数却持续走低,说明此波人民币升值或有一部分原因是美元贬值而带来的被动升值。分析师普遍认为,人民币汇率在下半年或继续保持偏低波动,缓慢升值或将成为后续走势的“主旋律”。

人民币走强背后

2025年迄今为止,全球外汇市场围绕着美国政府政策的不确定性展开交易。美元的避险属性趋弱,人民币呈现出低波动及稳步上行的特征。美元指数的趋势性走弱、国内基本面托底和政策发力、央行稳汇率操作更加灵活以及结汇需求释放等成为人民币汇率韧性的推手。

今年以来,人民币对美元汇率整体呈现升值的趋势,年初至今,离岸人民币对美元汇率升值2.3%左右。而美元指数则料将经历“最惨”上半年,年初迄今已累计下跌超10%。

图片来源:新华财经

从对一篮子货币的角度来看,年初至今,CFETS人民币汇率指数从102.09降至95.92,累计下跌5.47%,表明本轮人民币兑美元升值,并非出于人民币的强势,更多的是受美元贬值带动的被动升值。

图片来源:新华财经

国泰海通证券首席宏观分析师梁中华表示,其倾向于用“掉期溢价”(即:离岸市场与在岸市场的掉期点差)来跟踪央行对汇率的态度,该指标反映了央行在充当人民币远期多头的过程中,主动下调在岸市场的掉期点,与离岸市场形成一层溢价(称为“掉期溢价”)。目前,“掉期溢价”来到2023年初以来偏低水位,说明在近期汇率升值的过程中,央行下调“掉期溢价”,来平滑汇率波动,避免升值过快,而非主动引导升值。

在梁中华看来,主导本轮汇率升值的核心因素为外贸企业加速结汇意愿,而外贸企业结汇意愿锚定的是美元指数,美元资产波动率的抬升以及美元信用受损是推动外贸企业加速结汇的关键,影响人民币汇率走势。

“我们可以通过“结售汇差额-贸易差额”来刻画外贸企业的结汇倾向(类似结汇率)。这一指标可以简单理解为外贸企业收入当中用于结汇的部分与总收入的差额,该指标越高,结汇倾向越强。”梁中华表示,企业结汇意愿的低点是2024年12月,随后便持续回升。

中金公司研究部外汇研究首席分析师、董事总经理李刘阳表示,从中国经济增长来看,内外需表现均更为积极,对汇率影响积极。“在内外部因素均偏于改善的环境下,有助于提升中国资产的投资回报率,外资增持人民币资产迹象愈发明显,进而为人民币汇率提供一定支撑。”李刘阳解释称。

美元“信用折价”或进一步推升人民币走势

多位分析师对新华财经表示,人民币后续走势与美元前景息息相关,未来人民币汇率定价框架需要充分重视美元信用这个变量,人民币汇率稳步升值的方向将较为明确。

毕盛投资创始成员、毕盛(上海)主席陈光炎接受新华财经采访时表示,近期由于美国财政持续恶化、地缘政治风险上升及美元出现“信用折价”的问题,越来越多国家央行与主权基金正寻求储备资产与结算货币的多元化,美元指数出现了持续下跌的趋势。世界或将迈入多主权货币并存、相互制衡的新格局。

对于美元后续走势多数分析师均表达了悲观预期。兴业研究外汇商品部首席研究员郭嘉沂表示,全球“去美元化”进程将提速:一是支付领域“去美元化”,全球支付基础设施及大宗商品市场“去美元化”;二是投融资领域“去美元化”,美元贸易融资和海外持有美国国债占比下降;三是储备领域“去美元化”,全球主要央行增持黄金储备。

富达国际基金经理对新华财经表示,各国央行寻求外汇储备多元化,传统贸易与供应链格局被重新审视。尽管美元仍是全球金融体系的重要角色,但随着结构性因素影响增加,预计未来美元将进一步走弱。

“长期而言,美元指数强弱与美元在全球外汇储备中的占比有较高的正相关性,两者仅在1980年代沃尔克大幅加息时有显著背离。”兴业研究认为,2000年后,全球开启新一轮“去美元化”进程,不过节奏较1970年后更为缓和。随着全球储备资产多元化,美元指数仍有进一步贬值空间。以当前美元储备资产占比来看,美元指数支撑约为87到95。

包括摩根士丹利和高盛在内的多家机构分析师们在报告中表示,投资者选择提高美元对冲比率,加剧了美元的贬值压力。从货币利率交叉互换这一指标来看,在强烈的对冲需求推动下,通过外汇掉期市场对冲美元风险的成本变高。高盛集团全球回购交易主管理查德·钱伯斯(Richard Chambers)认为,海外投资者仍将持续增加货币对冲比例,因此美元走弱、以外汇对冲形式购买美债等现象将持续上演。

中金公司也认为,下半年海外投资者对于美元资产的风险分散操作将持续,这或导致美元进一步下行。在美元走弱、人民币汇率估值偏低等多重因素影响下,投资的再平衡或外汇对冲需求增加均有望提振人民币汇率。不过,考虑到关税不确定性较高,外贸企业仍需支持,“稳汇率”政策影响下的人民币汇率升值速度或将是温和的。

编辑:林郑宏

声明:耀新财经为金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。

文章转载自 新华财经