新华财经北京6月24日电 美联储美联储主席鲍威尔将于今日北京时间22:00在众议院金融服务委员会发表证词。鉴于白宫方面持续施加的大幅降息政治压力,以及关税和地缘政治事件引发的不确定性再次升温,市场交易员正密切关注美联储政策立场的动向。

美国联邦公开市场委员会(FOMC)内部的分歧愈发明显,特朗普任命的理事米歇尔·鲍曼(Michelle Bowman)和克里斯托弗·沃勒(Christopher Waller)均表态支持最早在7月份实施宽松政策。

这一立场与鲍威尔近期所传达的“保持耐心”信号相悖,暗示委员会内部不和正在加剧。安联(Allianz)首席经济顾问Mohamed El-Erian指出,这种分歧反映出政治影响可能正在渗透到联邦公开市场委员会的决策过程中,这种情况可能会对固定收益市场和外汇相关市场造成干扰。

由于欧盟和日本高度依赖石油进口,油价走低对欧元和日元构成支撑,欧元兑美元上涨0.28%,日元兑美元也小幅走强。而作为石油净出口国的美国,美元受到油价下跌的拖累。

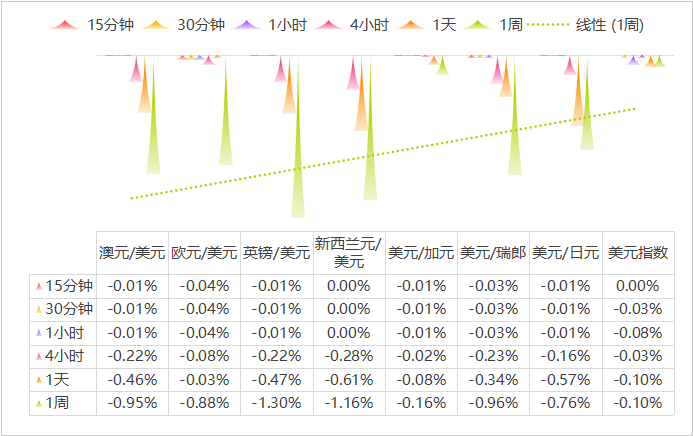

图为:截至北京时间19:12 主要货币对不同时间周期波动对比 来源:新华财经

英镑/美元在1周周期的负向变动最大(-0.013%),美元指数在所有时间段的变动都相对较小。英镑/美元和新西兰元/美元1天和1周周期显示出较大的波动性,值得关注。美元指数表现相对稳定。

欧元

欧元兑美元在欧洲交易时段接近1.1600,最大涨幅近0.19%。随着地缘政治紧张局势缓解,美元避险需求减少,美元走弱。风险资产表现强劲,德国与美国2年期国债收益率利差收窄,帮助支撑了欧元兑美元汇率。欧元兑美元创下近八个交易日以来的最高水平。市场风险偏好显著回升,加之油价急剧下跌,两者共同作用,推动欧元在日内表现中脱颖而出,成为G10货币中最强劲的币种。

机构分析指出,油价每下跌10美元,欧元区通胀率或降低0.3个百分点,这为欧洲央行后续政策调整腾挪出空间。

欧元区经济数据呈现微弱改善。德国6月IFO商业景气指数升至88.4,商业预期指数跃升至90.7,数据对汇价影响有限。欧元区PMI显示制造业仍处收缩区间,服务业勉强站上荣枯线,经济复苏动能不足。

英镑

美国银行外汇策略师表示,英镑在经历了又一个疲软的6月表现后,应该会恢复对欧元的上涨。英镑在近年来的6月通常都会对欧元下跌。“仅从季节性表现来看,欧元对英镑在7月及以后的今年剩余时间里将表现不佳。

美国关税带来的贸易条件冲击可能会对欧洲的影响大于英国。英国经济增长的共识预测最近也有所改善。目前欧元汇率为0.8528英镑。美国银行预计,欧元将在中期内恢复到0.75至0.80的区间。

英国央行官员格林表示,英国近期通胀的短期走势更像是一个“平台期”,而不是预期中的“驼峰期”,即通胀并未如预期那样迅速回落。通胀平台期可能会延续到所谓的“第二轮效应”阶段,意味着核心通胀压力可能更具粘性。

英国制造商在本月报告订单收缩幅度为1月以来最严重,销售价格预期降温。CBI首席经济学家表示,英国的制造业部门面临巨大压力,应对高能源成本、劳动力成本上升、普遍的技能短缺以及动荡的全球经济环境。

日元

欧洲交易时段,美元兑日元近期在刷新六周高点至148.016后快速回落。日本通胀维持高位、PMI回暖,加剧市场对其政策收紧预期,支撑日元情绪。

日本央行虽然在最新会议中未明确给出加息时间表,但日本5月核心CPI维持高位,且最新PMI好于预期,为进一步政策调整提供支撑。市场对于日本或将在年内再度加息的预期升温,进一步拉动日元多头情绪。

澳元

欧洲交易时段,澳元兑美元最大涨幅达0.74%。地缘政治紧张局势缓解推动了对风险资产的需求。黄金价格大幅下跌,表明投资者正在避开避险资产。澳元兑美元创下四天来的最高交易价。

编辑:王姝睿

声明:耀新财经为金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。

文章转载自 新华财经