新华财经北京6月13日电(高二山)人民银行13日开展2025亿元7天期逆回购操作,操作利率持平于1.40%;鉴于当日有1350亿元逆回购到期,公开市场实现净投放675亿元。本周人民银行共开展8582亿元逆回购操作,因当周有9309亿元逆回购到期,公开市场合计实现净回笼727亿元。

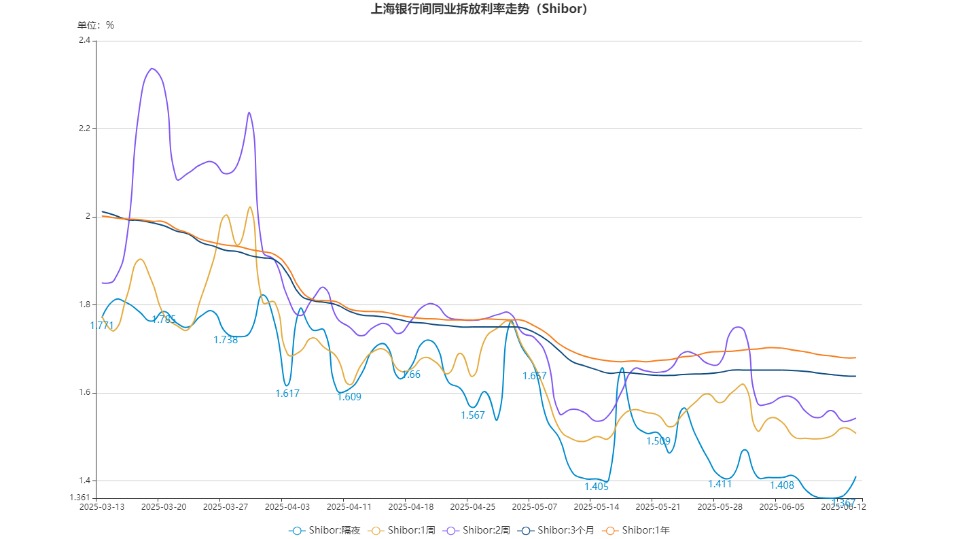

上海银行间同业拆放利率(Shibor)隔夜与14天品种上涨,7天品种下跌。具体来看,隔夜Shibor上涨4.40BP,报1.4110%;7天Shibor下跌1.30BP,报1.5080%;14天Shibor上涨0.80BP,报1.5430%。

上海银行间同业拆放利率(6月13日)

来源:全国银行间同业拆借中心

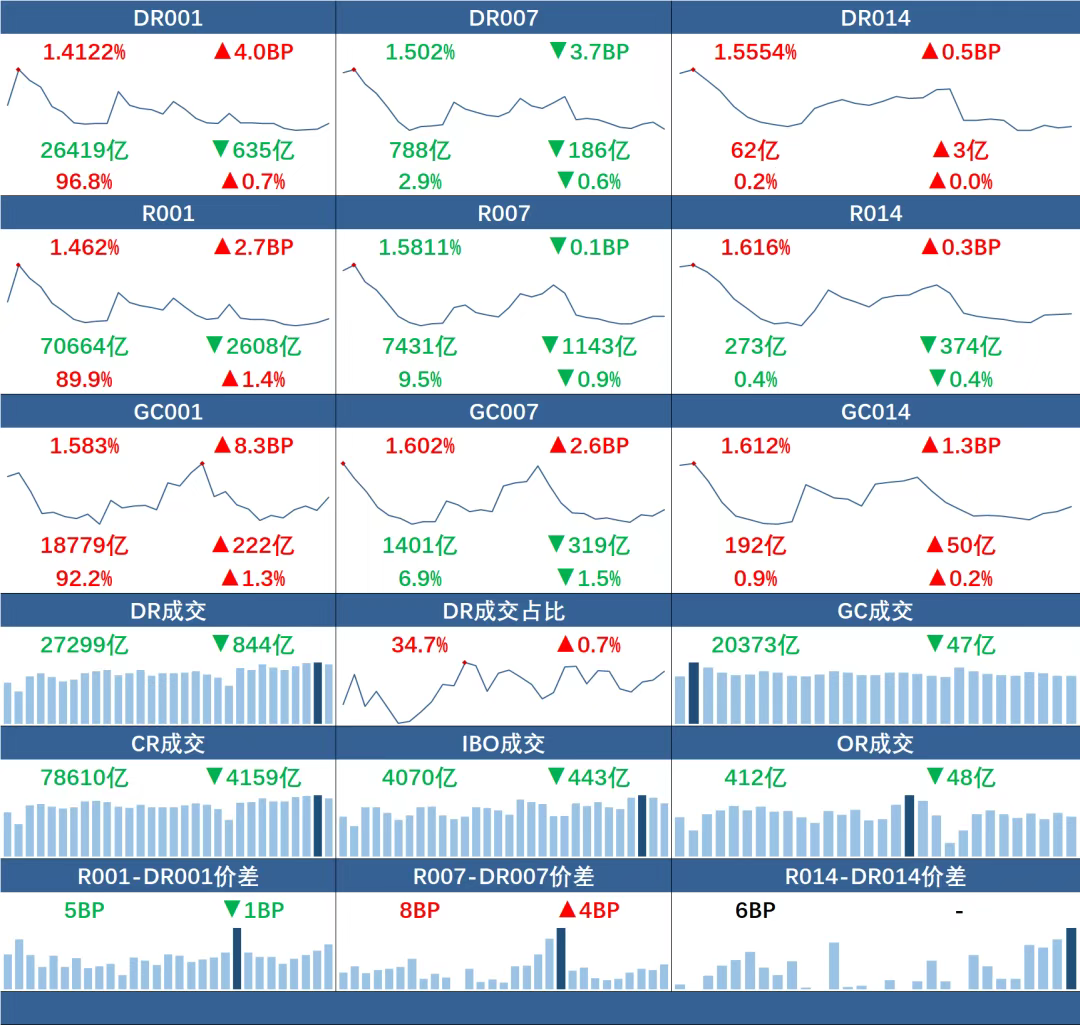

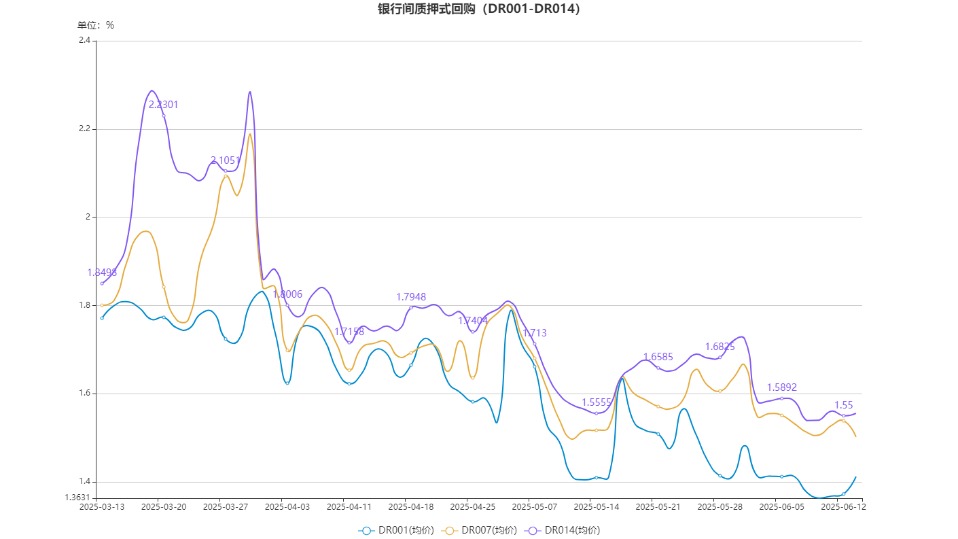

银行间质押式回购市场方面,隔夜与14D品种上涨,7D品种下跌。具体看,DR001、R001加权平均利率分别上行4.0BP、2.7BP,报1.4122%、1.462%,成交额分别减少635亿元、2608亿元;DR007、R007加权平均利率分别下行3.7BP、0.1BP,报1.502%、1.5811%,成交额分别减少186亿元、1143亿元;DR014、R014加权平均利率分别上行0.5BP、0.3BP,报1.5554%、1.616%,成交额分别增加3亿元、减少374亿元。

货币市场利率(6月13日)

来源:全国银行间同业拆借中心

据上海国际货币经纪公司交易员消息,13日资金面偏宽松态势。早盘大行国股行融出。早盘资金面较前几交易日资金面偏紧,隔夜押利率存单开盘成交在1.58%附近,7天期限成交在定价1.58%附近,更长期限, 14天期限供给在1.65%附近,跨季资金成交在21D押利率债1.70%附近,成交较少。公开市场操作后,资金面走向宽松,资金成交价格下行,隔夜期限成交下行至1.55%附近。靠近中午,隔夜资金质押非利率债成交至1.50%附近。午后资金面延续偏宽松态势。靠近三点,隔夜押利率存单成交至1.48%附近,7天期限成交在1.50%附近,更长期限成交寥寥。尾盘隔夜押利率最低成交至1.40%,押存单最低成交至1.45%。

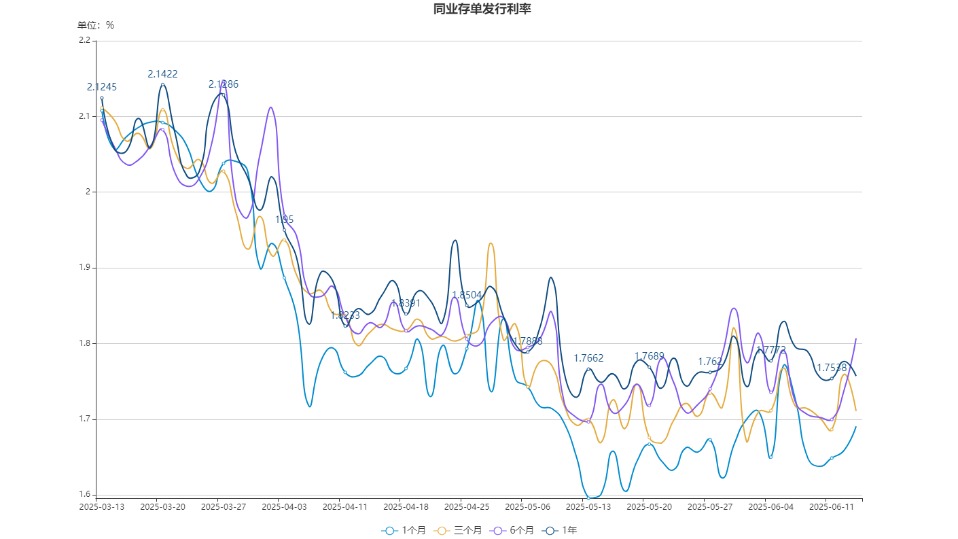

同业存单方面,上海国际货币经纪交易员表示,截至下午5点30分,6月13日有122只同业存单发行,实际发行量为1354.4亿元。

一级存单方面,全期限均为工作日到期。存单一级大行国股发行人提价意愿积极,整体交投情绪较活跃。二级存单方面,二级存单交投活跃,存单成交收益率窄幅波动。其中1M国股日终收在1.64%,较昨日上行约0.5BP;3M国股日终收在1.63%,持平昨日;6M国股日终收在1.64%,较昨日下行约0.25BP;9M国股日终收在1.67%,持平昨日;1Y国股日终收在1.67%,持平昨日。1Y与9M相差0BP,9M与6M相差3BP,6M与3M相差1BP,3M和1M相差-1BP。1Y-1M曲线利差为3BP,较昨日收窄0.5BP,1Y-3M曲线利差为4BP,较昨日没有变化。

【今日关注】

•13日,人民银行发布2025年5月金融统计数据报告。5月末,广义货币(M2)余额325.78万亿元,同比增长7.9%。狭义货币(M1)余额108.91万亿元,同比增长2.3%。流通中货币(M0)余额13.13万亿元,同比增长12.1%。前五个月净投放现金3064亿元。

•为保持银行体系流动性充裕,2025年6月16日,中国人民银行将以固定数量、利率招标、多重价位中标方式开展4000亿元买断式逆回购操作,期限为6个月(182天)。

•据人民银行初步统计,2025年前五个月社会融资规模增量累计为18.63万亿元,比上年同期多3.83万亿元。其中,对实体经济发放的人民币贷款增加10.38万亿元,同比多增1123亿元;对实体经济发放的外币贷款折合人民币减少963亿元,同比多减1690亿元;委托贷款减少113亿元,同比少减802亿元;信托贷款增加627亿元,同比少增1723亿元;未贴现的银行承兑汇票增加1343亿元,同比多增1662亿元;企业债券净融资9087亿元,同比少2884亿元;政府债券净融资6.31万亿元,同比多3.81万亿元;非金融企业境内股票融资1504亿元,同比多444亿元。

•据人民银行初步统计,2025年5月末社会融资规模存量为426.16万亿元,同比增长8.7%。其中,对实体经济发放的人民币贷款余额为262.86万亿元,同比增长7%;对实体经济发放的外币贷款折合人民币余额为1.19万亿元,同比下降31.5%;委托贷款余额为11.22万亿元,同比增长0.4%;信托贷款余额为4.36万亿元,同比增长5.4%;未贴现的银行承兑汇票余额为2.27万亿元,同比下降7.4%;企业债券余额为32.91万亿元,同比增长3.4%;政府债券余额为87.39万亿元,同比增长20.9%;非金融企业境内股票余额为11.87万亿元,同比增长2.9%。

编辑:幸骊莎

声明:耀新财经为金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。

文章转载自 新华财经