根据ADP就业报告,1月份美国经济新增18.3万个就业岗位。这比14.8万的预测值整整高出2.5万,比12.2万的初步预估高出6.1万。12月的数据也向上修正了6.4万,至17.6万,仅就整体数据而言,这已是连续第三个月呈现积极态势。

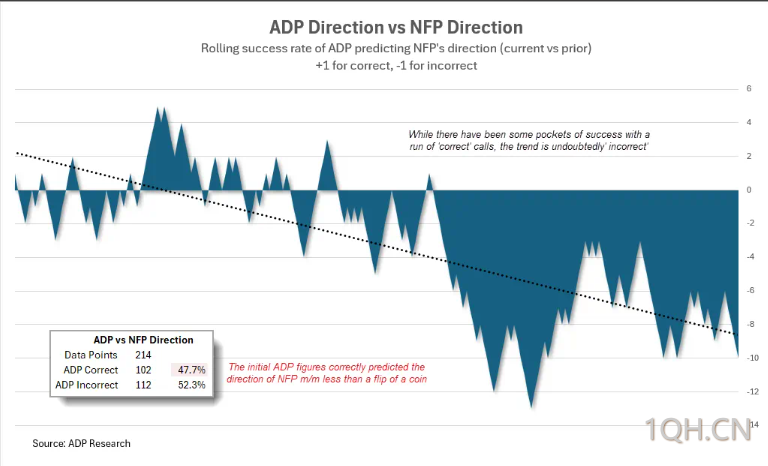

(ADP和NFP就业数据比较)

有这么一组稳健的数据,人们不禁会想,这是否会对周五公布的1月非农就业数据产生积极的连带影响。总体而言,它们的走势往往趋同,但我想看看逐月对比的情况如何。所以我决定研究一下ADP对非农就业整体数据可能具有的预测能力。真希望我没有这么做。

ADP的变化趋势(当前与之前对比)能否预示非农就业数据的走势?

我并不指望ADP能精准预测非农就业数据,因为考虑到两份报告收集数据的方法不同,我认为这是一项不切实际的任务。但或许ADP就业人数环比上升能表明非农就业数据更强劲(或者ADP数据较弱暗示非农就业数据疲软)。

在研究中,数据区间为2007年至2024年,使用的是初始(未经修正)数据,因为市场对这些数据做出反应,显示“滚动成功率”以展示其预测能力随时间的变化趋势。

不可否认,抛硬币预测非农就业数据月度走势的效果都比ADP好,ADP预测的成功率仅为47.7%。这意味着它出错的概率为52.3%。如果非要用它来做点什么,那就是反向操作。但即便如此,成功率也太接近50%,大多数人难以将其作为一种有效的优势来运用,尤其是当我们还需要考虑交易入场、交易管理和出场等因素时。

这一低成功率也解释了为什么在样本期内呈现明显的下降趋势,以及为什么我们最好是将ADP与非农就业数据的整体趋势结合评估,而不是逐月将ADP数据用作预测工具。

(ADP预测NFP(非农就业人数)方向的成功率。横轴表示时间,纵轴表示成功率。每个柱子的高度表示在该时间段内ADP预测NFP方向的准确性。正数表示预测正确,负数表示预测错误。正确的次数:102次,占比47.7% ,错误的次数:112次,占比52.3%。)

接下来看非农就业数据

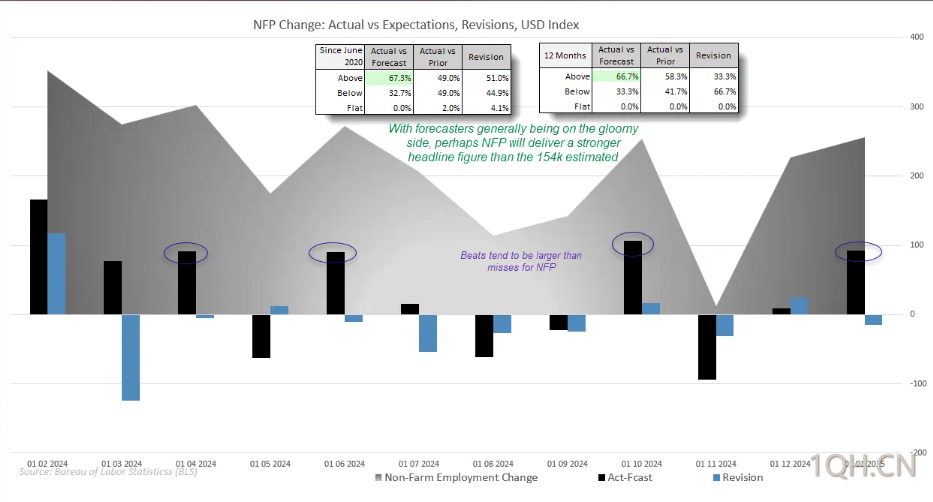

(从2024年1月到2025年1月非农就业人数变化的实际值与预期值之间的差异。灰色柱子表示非农就业人数的变化。黑色柱子表示实际值与预期值的差异(Act-Fcast)。蓝色柱子表示修订值(Revision)。)

我可能没有找到我想看到的结果,但我们仍可以从积极的角度看待此事。本周五非农就业数据的市场普遍预期是,就业增长将从25.4万降至15.4万。由于ADP数据无助于预测,鉴于过去12个月以及5年里,非农就业数据大约有67%的时间超出预期,再加上美国总体强劲的经济数据,我很难相信这一预测。

转载自 一期货