文章来源:汇通网

一张图:2024/10/16黄金原油外汇股指“枢纽点+多空持仓信号”一览。今日(2024/10/16周三)最新出炉的数据显示,截止刚刚,头寸达到80%及以上的品种有:★ 富时中国A50☆FTSE China A50多头占比高达89%。道琼斯指数US30多头占比高达80%。美元兑瑞郎USD/CHF多头占比高达96%。加元兑日元CAD/JPY空头占比高达93%。美元兑离岸人民币USD/CNH空头占比高达94%。

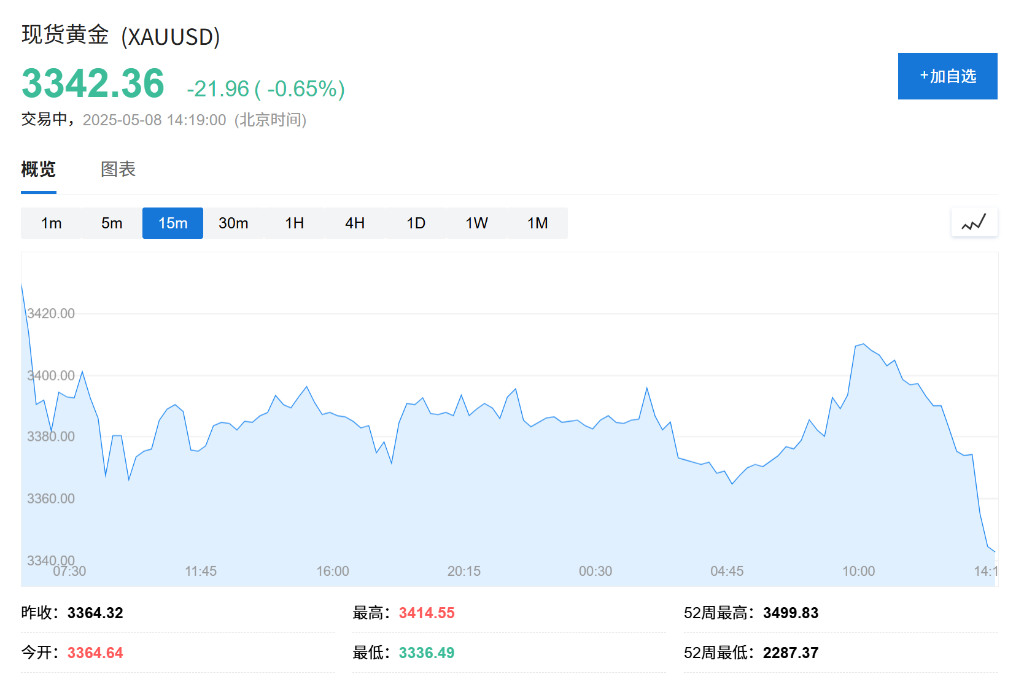

【图:黄金原油外汇股指枢轴点及多空持仓信号解读,来源:汇通财经特制图表。(点击图片放大看大图)】

净空头减少的有:英镑兑美元GBP/USD、美元兑加元USD/CAD、澳元兑日元AUD/JPY。

净多头扩大的有:富时中国A50☆FTSE China A50、美元兑瑞郎USD/CHF、澳元兑美元AUD/USD。净多头减少的有:纳斯达克100 Nasdaq 100、欧元兑英镑EUR/GBP、纽元兑美元NZD/USD。

汇通财经提醒,持仓信号是据“净多头%最新”与“净多头%昨更”数据对比得来,净多头有所增加则信号是“净多头扩大”,净多头由负变正则是“持仓逆转为净多头”,以此推理。★表格中,“净多头%最新”指当前“多头占比减去空头占比”,“净多头%昨更”表示上次更新的(通常上个交易日更新的)净多头数据,以便对比。净多头为负 即多头占比<空头占比。净多头为正,即多头占比>空头占比。从最新净多头%与昨更净多头%(上个交易日净多头%)进行数据对比的角度,解读出的“持仓信号”共覆盖“净多头扩大、净多头减小、净空头无变动、净空头转为多空平衡”等13种信号,据实际数据对比结果对应展示其中的某几种,详见本文图表。此持仓信号仅供参考,不作为交易依据。行情价格当前走向可能与头寸指示方向出现矛盾,这些矛盾可能蕴含着某种潜在机会,同时,后续价格走势受各方面复杂影响,交易者需自行做决断。

【本图表涉及到的交易品种有:现货黄金、现货白银、美国原油、富时中国A50、香港恒生指数、标普500指数、纳斯达克100、道琼斯指数、德国DAX40、欧元兑美元、欧元兑英镑、欧元兑日元、欧元兑澳元、英镑兑美元、英镑兑日元、美元兑日元、美元兑加元、美元兑瑞郎、澳元兑美元、澳元兑日元、加元兑日元、纽元兑美元。】