周二(7月8日)亚洲时段,现货黄金震荡微跌,目前交投于3331美元/盎司附近。

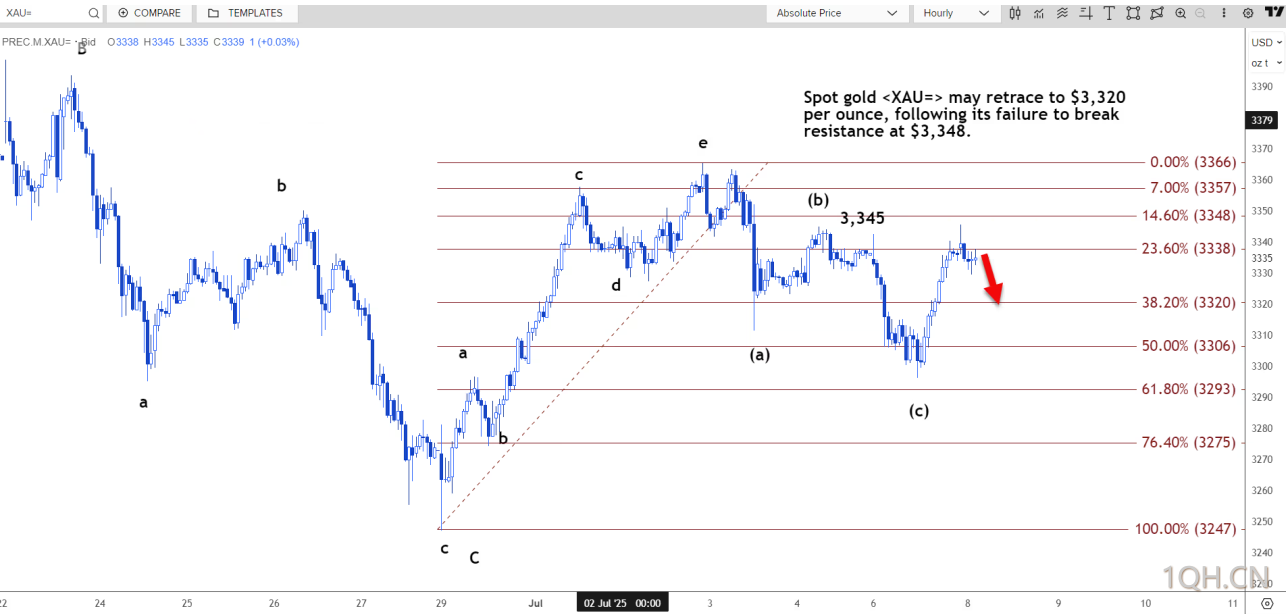

路透技术分析师指出,现货黄金未能突破 3348 美元的阻力位,可能回撤至每盎司 3320 美元。

另一个阻力位在3345美元,即(b)浪的顶峰。回调似乎已经开始,预计将延伸至3320美元。

突破 3348 美元后,可能进一步上涨至 3357 美元至 3366 美元区间。这样的上涨意味着自 3247 美元以来的上涨趋势将持续。

日线图上,自 3451 美元开启的下行趋势依然完好。目前,该价格正处于自 3451 美元开启的 C 浪上,该浪正朝着 3071 美元至 3216 美元的宽幅目标区域展开。

然而,突破 3361 美元将使这波波动无效,因为金价可能重新回到 3451 美元的高点。

北京时间11:37,现货黄金现报3331.08美元/盎司

转载自 一期货