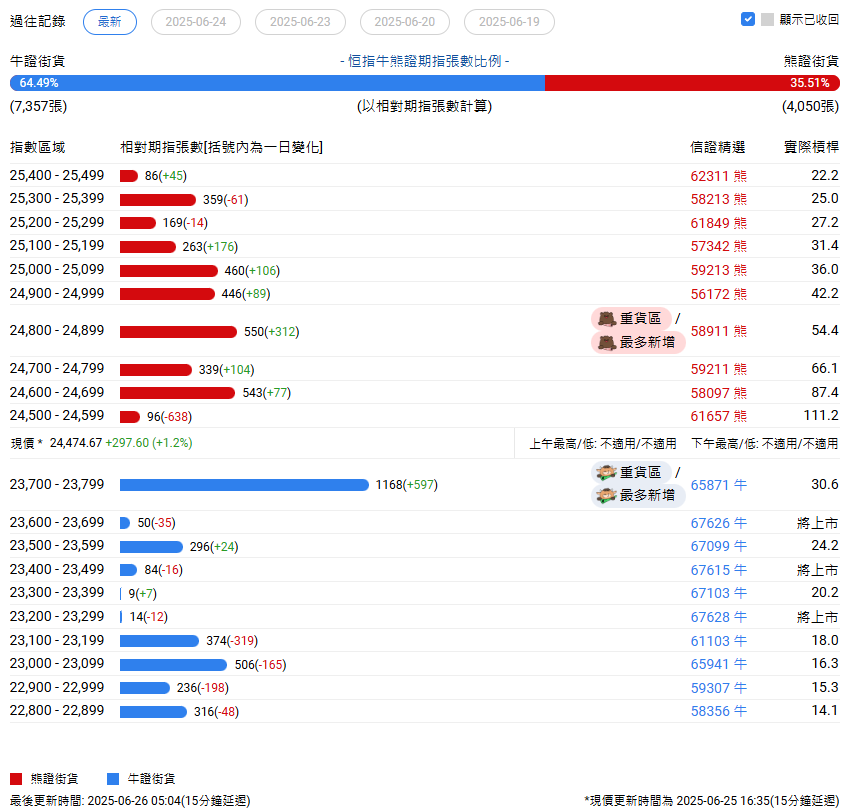

智通财经APP获悉,截至6月26日,恒指最新的牛熊街货比例为64:36。

中信证券牛熊证街货分布图中的数据显示,熊证街货重货区和最多新增都在24800 –

24899区间,该区间最新熊证数量为550张,较上一交易日增加312张。

牛证街货重货区和最多新增都在23700 – 23799区间,该区间最新牛证数量为1168张,较上一交易日增加597张。

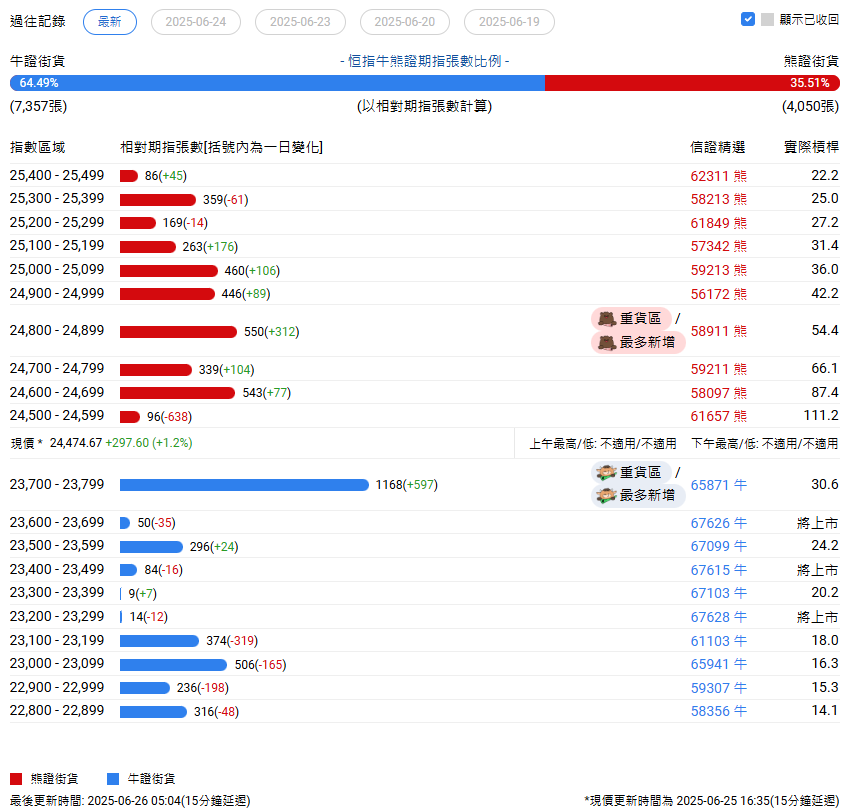

智通财经APP获悉,截至6月26日,恒指最新的牛熊街货比例为64:36。

中信证券牛熊证街货分布图中的数据显示,熊证街货重货区和最多新增都在24800 –

24899区间,该区间最新熊证数量为550张,较上一交易日增加312张。

牛证街货重货区和最多新增都在23700 – 23799区间,该区间最新牛证数量为1168张,较上一交易日增加597张。

热点